УК – «Арсагера»

Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

3.7. Сравнительное исследование эффективности инвестиций в России с 1997 по 2021 год (Курс «Школа») UPD

Достаточно часто у инвесторов возникает вопрос, что выгоднее: вложение в недвижимость или в фондовый рынок, в золото или в валюту? А может, лучше депозит? Обгоняет ли инфляцию индексное инвестирование? Список можно продолжать достаточно долго.

В данном материале приводится обобщенный сравнительный обзор эффективности инвестирования в такие инструменты, как акции, недвижимость, депозит, золото, валюта. Приведенные расчеты не учитывают транзакционные издержки, связанные с приобретением и владением рассматриваемыми активами, что может оказать существенное влияние на фактическую доходность.

Источники данных.

• Индекс МосБиржи – moex.com.

• Депозит – средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года по состоянию на начало года (кроме депозитов до востребования) – cbr.ru.

• Недвижимость – изменение стоимости недвижимости на вторичном рынке жилья в Санкт-Петербурге – bn.ru. В расчете не учитывается возможность получения дохода от использования недвижимости.

• Золото – изменение стоимости золота в долларах США – gold.org.

• Доллар – изменение курса доллара по отношению к рублю – cbr.ru.

• Инфляция – индекс потребительских цен – gks.ru.

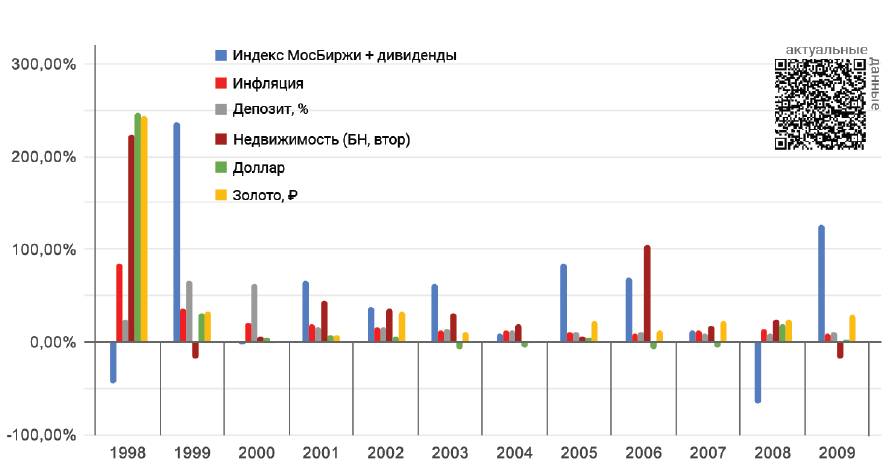

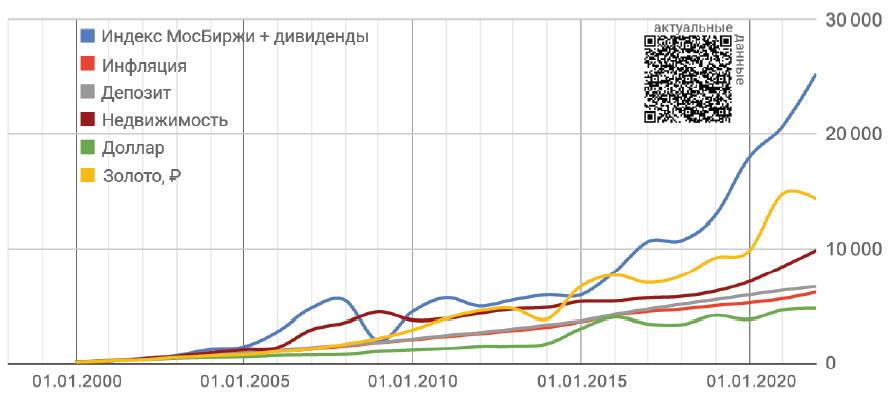

График 1. Процентные изменения за период с 1998 по 2009 г.

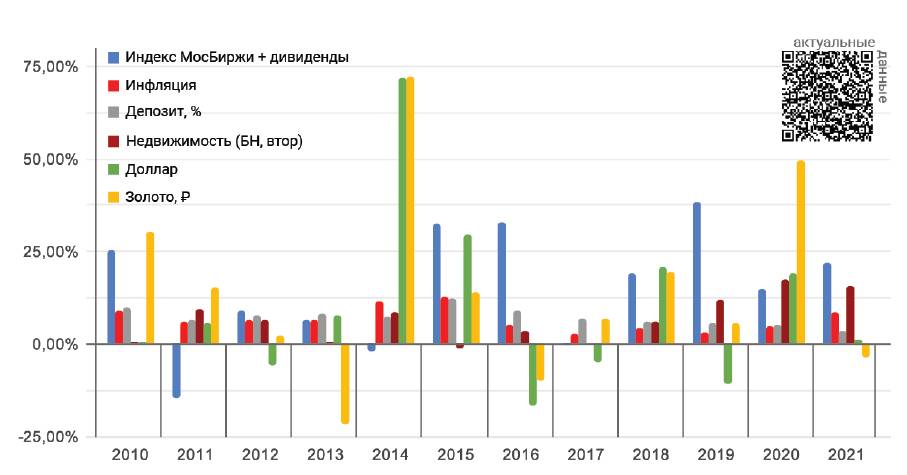

График 2. Процентные изменения за период с 2010 по 2021 г.

Из вышеприведенных данных можно сделать следующие выводы.

• Уровень депозитных ставок близок к темпам официальной инфляции.

• Фондовый рынок демонстрировал отрицательную динамику по итогам года 6 раз за исследуемый промежуток времени.

• Доллар резко дорожал относительно рубля в 1998, 1999, 2008, 2014, 2015, 2018 и 2020 годах.

• Золото (в долларовой оценке) демонстрировало значительные результаты роста стоимости в периоды с 2002-2010 гг. и в 2019-2020 гг. В 2013 и 2015 годах происходили существенные снижения долларовых цен (-27% и -12% соответственно). В пересчете на рубли рост стоимости золота более внушителен, что связано с периодическим падением курса рубля (особенно в 2014-2015 гг. и в 2020 г.).

Данные с конца 1997 года использованы по той причине, что ранее индекс МосБиржи (индекс ММВБ) не существовал, а он является важным показателем эффективности российского рынка акций. Конечно же, раньше рассчитывался индекс РТС, но тогда возникает проблема с тем, что bn.ru начал мониторинг цен на вторичном рынке жилья в Санкт-Петербурге только с января 1997 года. Учитывая эти моменты, было принято решение вести расчеты с конца 1997 года, используя значения индекса МосБиржи.

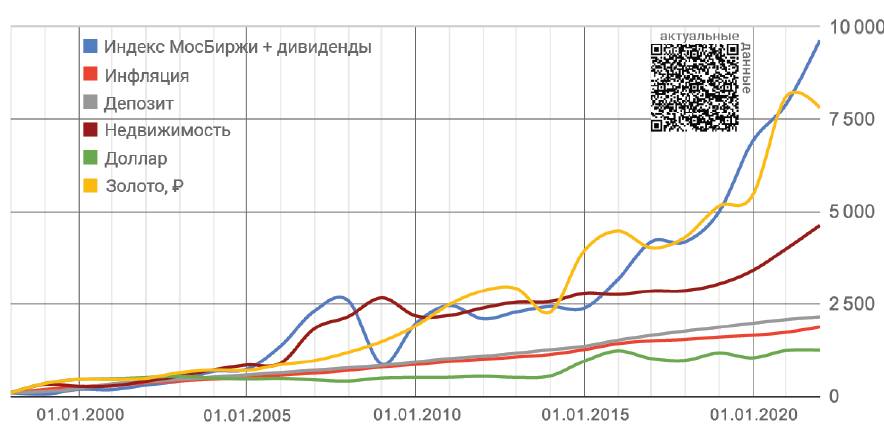

Далее рассмотрим динамику стоимости вложенных средств (предположим, что мы вложили 100 ₽) на двух отрезках времени с конца 1997 по конец 2021 года и с конца 1999 по конец 2021 года. Второй отрезок позволяет оценить эффективность инвестиций в период без аномальных значений процентных изменений по всем инструментам в 1998 году.

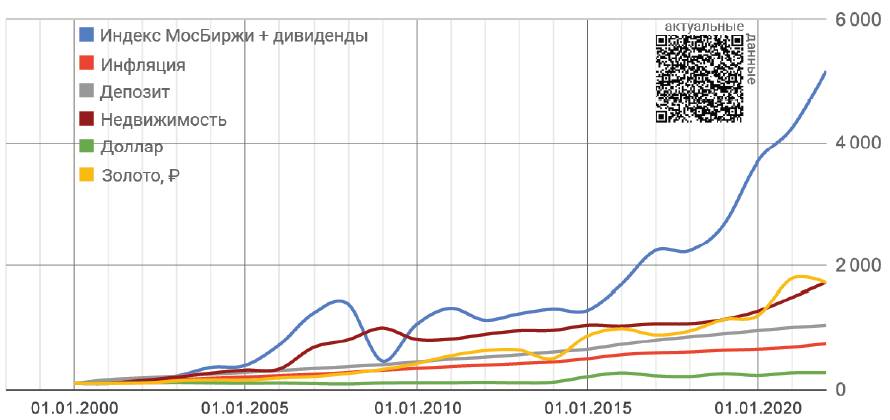

График 3. Вложили 100 ₽ в конце 1997 года

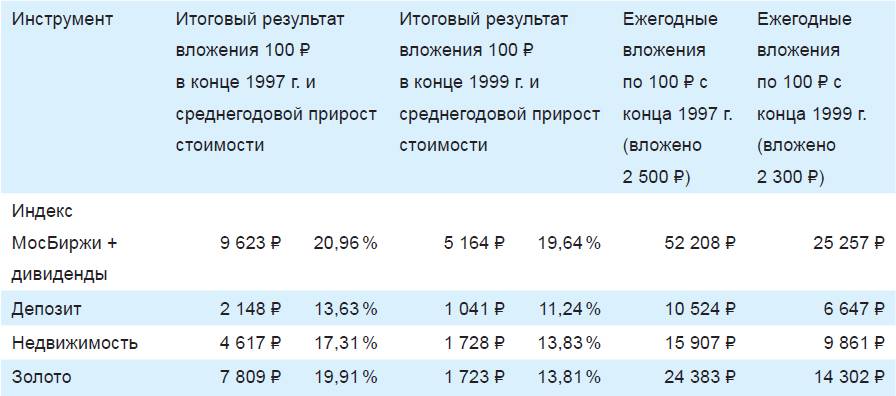

На отрезке с конца 1997 по конец 2021 года наиболее выгодными оказались вложения в акции (9 623 ₽) благодаря росту котировок, а также выплате и реинвестиции дивидендов. Золото по итогам 2021 года переместились на второе место (7 809 ₽) из-за снижения котировок. Третье место последние восемь лет сохраняется за вложениями в недвижимость (4 617 ₽).

График 4. Вложили 100 ₽ в конце 1999 года

За период с конца 1999 по конец 2021 года наилучший результат на протяжении последних 13 лет демонстрируют вложения в акции – 5 164 ₽ (с учетом реинвестиции получаемых дивидендов). Недвижимость переместилась на второе место (1 728 ₽) благодаря значительному росту в 2020 и 2021 гг. Золото в рублевой оценке по итогам 2021 года опустилось на третье место (1 723 ₽).

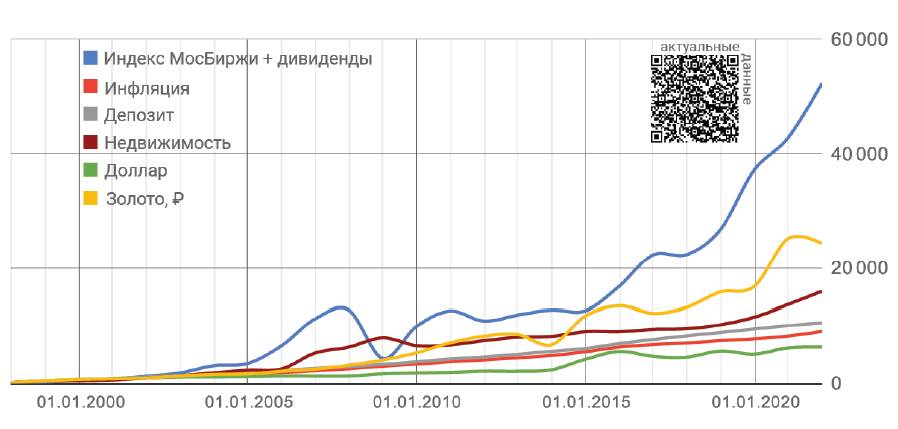

График 5. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1997 года

График 6. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1999 года

При регулярном инвестировании на первом рассматриваемом отрезке (с 1997 по 2021 год) лидером по итогам 2021 года продолжают оставаться вложения в акции (в значительной степени благодаря реинвестиции дивидендов), золото (в рублевом выражении) сохранило второе место, недвижимость уверенно закрепилась на третьей позиции. На втором отрезке (с 1999 по 2021 год) ситуация аналогичная: вложения в акции также остаются на первом месте по итогам года, вложения в золото и недвижимость сохранили вторую и третью позиции соответственно.

Цифровые значения результатов инвестирования по состоянию на конец 2021 года представлены в следующей таблице.

Представленные данные подтверждают выводы, сделанные в других материалах управляющей компании «Арсагера».

Акции в долгосрочном периоде приносят максимальную доходность.

• Инвестиции в недвижимость в долгосрочном периоде превосходят инфляцию. Результат вложений в недвижимость может быть значительно улучшен, если она генерирует доход от использования своим владельцам.

• Вложение денег в депозитные вклады может обеспечить уровень доходности, близкий к инфляции.

• Инвестиции в золото (₽) могут быть выгоднее акций и недвижимости на определенных периодах (из-за резкого обесценения рубля в 1998, 2014-2015, 2018 и 2020 гг.).

• При регулярном инвестировании наиболее волатильные активы дают наилучшие результаты.

Хотелось бы отметить, что из всех рассмотренных вариантов вложений только акции и недвижимость предполагают создание добавленной стоимости. Они генерируют прибыль владельцу, то есть дают возможность инвестору зарабатывать посредством владения активом. В случае акций это выражается в виде дивидендов, в случае недвижимости – в виде рентного дохода.

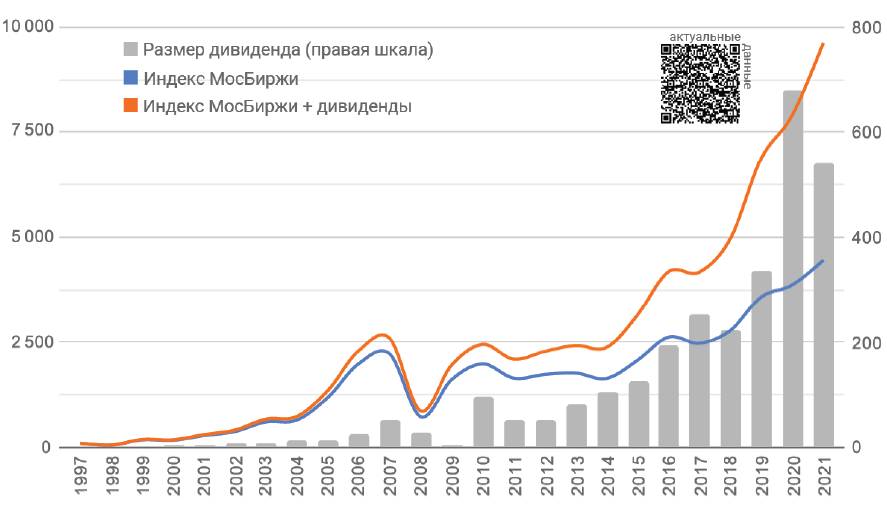

Давайте рассмотрим, каким именно образом дивидендная доходность по акциям скажется на расчетах при инвестировании 100 ₽ в конце 1997 года в индекс МосБиржи.

На отрезке с конца 1997 по конец 2004 года мы оценили среднюю дивидендную доходность на уровне 2% в год. С 2005 по 2021 год для определения дивидендной доходности мы использовали сравнение индекса МосБиржи и индекса MCFTR (индекс МосБиржи полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов). Средняя дивидендная доходность в этот период составила 4,48%. Дивидендная доходность по итогам 2021 года составила 6,6%.

График 7. Динамика дивидендной доходности по индексу МосБиржи

Всего дивидендов было получено на сумму 2 903 ₽. С учетом их реинвестирования в индекс МосБиржи стоимость вложений в конце 2021 года составила 9 623 ₽. При этом стоимость вложений в индекс без учета дивидендов составила 4 453 ₽. Таким образом, получение дивидендов и их реинвестиция улучшили результат прироста стоимости вложений на 116%.

Представленные расчеты подтверждают эффективность инвестиций в активы, которые позволяют получать доход не только от прироста их стоимости, но и дополнительно генерируют прибыль своим владельцам.

Следующий материал курса «Школа»: 3.8. Сравнительное исследование эффективности инвестиций в мире

3.8. Сравнительное исследование эффективности инвестиций в мире (Курс «Школа») UPD

Данный материал подготовлен на основе Credit Suisse Global Investment Returns Yearbook 2016/2021 – глобального исследования доходности инвестиций крупнейших фондовых рынков с 1899 года.

Исследование Credit Suisse является идейным продолжением книги Triumph of the Optimists (авт. Элрой Димсон, Майк Стонтон, Пол Марш), которая содержит сравнительный анализ эффективности инвестиций в основные инструменты – акции (Equities), долгосрочные облигации (Bonds) и краткосрочные облигации (Bills). Отметим, что результат вложений в краткосрочные облигации максимально близок к результату вложений в банковские депозиты.

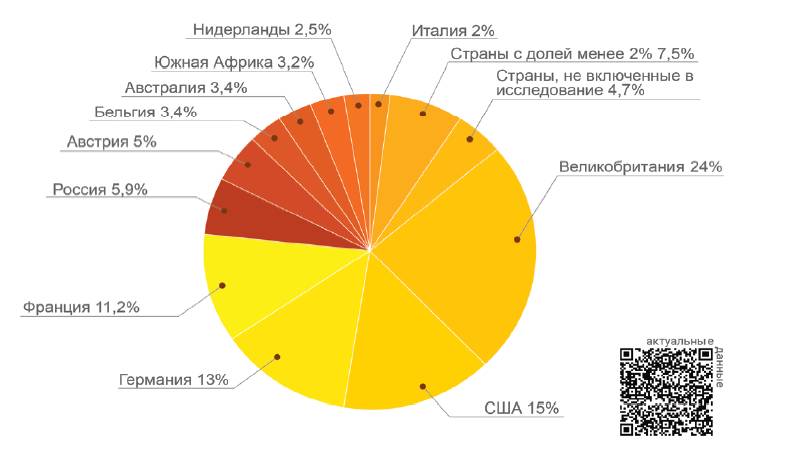

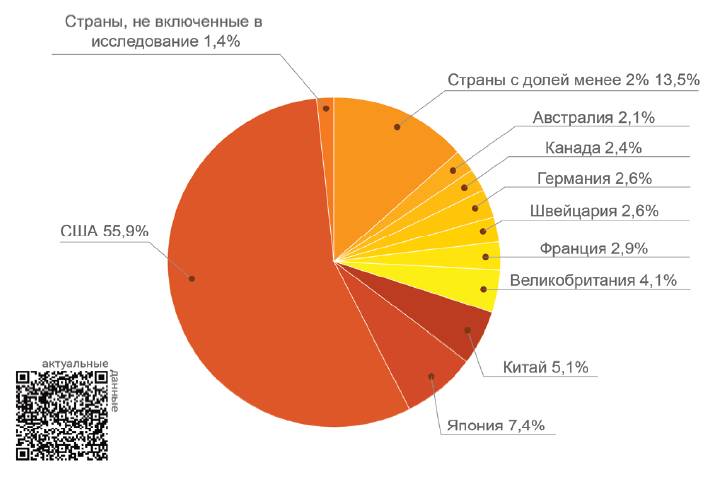

Крупнейшие фондовые рынки по итогам 1899 года

Крупнейшие фондовые рынки по итогам 2021 года

Исследование охватывает страны, которые занимают почти 90% капитализации рынка акций (по итогам 2021 года).

Примечательно, что по итогам 1899 года Россия занимала 5-е место по капитализации фондового рынка в мире. США за это время увеличили свою долю с 15 до 56%.

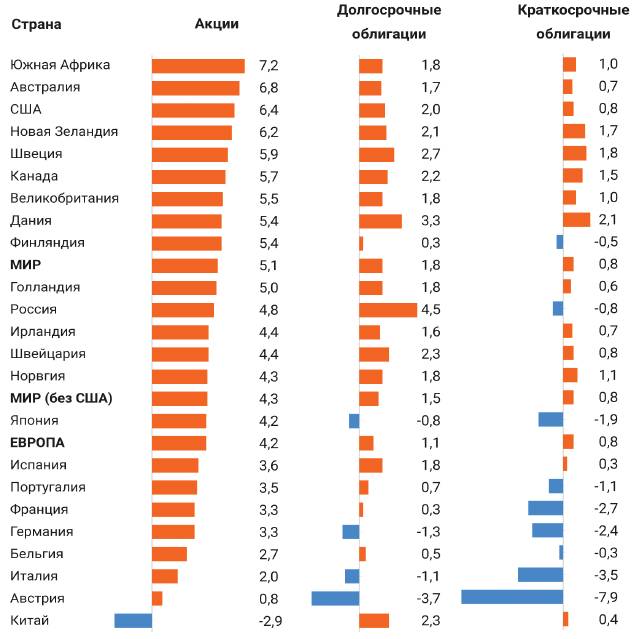

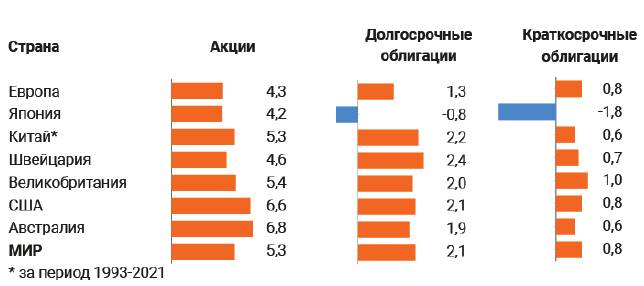

Ежегодная доходность, реальная (в %)

В данной таблице представлены сводные данные по доходности инвестиций с учетом инфляции (так называемая «реальная доходность») и реинвестирования доходов. За 117 лет (1899 ─ 2016) наибольшую среднегодовую реальную доходность продемонстрировали рынки акций Южной Африки (7,2%), Австралии (6,8%) и США (6,4%). Вложения в долгосрочные и краткосрочные облигации были наиболее эффективны в Дании (3,3% и 2,1% соответственно), Канаде (2,2% и 1,5%), Швеции (2,7% и 1,8%) и Новой Зеландии (2,1% и 1,7%).

В 4 из 23 представленных стран реальная доходность вложений в долгосрочные долговые инструменты была отрицательной (а вложения в bills были отрицательны в 9 странах), то есть они не позволили сберечь средства от инфляции.

Наихудший результат наблюдался в тех странах, которые были в наибольшей степени втянуты в военные конфликты прошлого века (например, Германия, Италия и Япония).

К сожалению, после 2016 года в общедоступном исследовании Credit Suisse приводится информация только по рынкам нескольких стран, сводная информация по рынкам Европы и миру в целом.

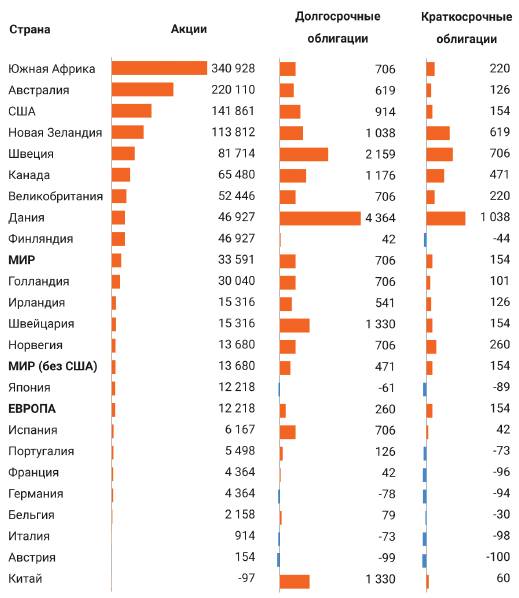

Ежегодная доходность (реальная) за период с 1899 по 2020 год, (в %)

В среднем по миру (с учетом взвешивания по капитализации фондовых рынков) реальная доходность рынка акций составила 5,3%, долгосрочных облигаций – 1,9%, краткосрочных облигаций – 0,8%. В Европе данные показатели несколько ниже.

Кажущиеся невысокими значения по среднегодовой доходности обманчивы, ведь исследование проводилось на очень длительном временном интервале. Накопленные абсолютные изменения могут становиться огромными за счет силы «сложного процента».

6,8% годовой реальной доходности в Австралии означают, что покупательная способность 1 доллара, вложенного в начале 1900 года, к 2021 году выросла бы в 3 060 раз. В среднем по миру покупательная способность вложений в акции выросла в 545 раз, в долгосрочные облигации – в 12 раз, а в краткосрочные – в 2,6 раза.

Реальный рост за 117 лет, (в %)

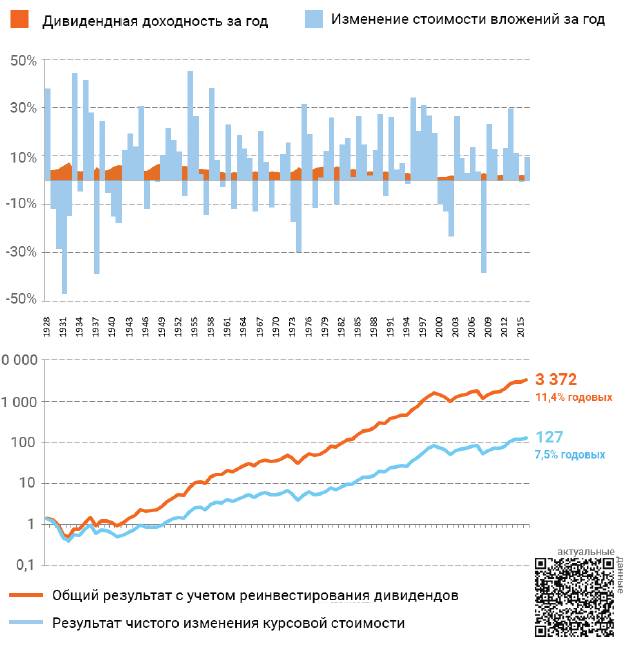

Интересно, что несмотря на кажущуюся относительно невысокую дивидендную доходность вложений в акции, именно дивиденды и их реинвестирование позволяют существенно улучшать результат долгосрочного инвестирования.

На следующем графике видно, что 1 доллар, вложенный в акции в США в 1928 году, в 2017 году превратился бы в 127 долларов без реинвестирования дивидендов и в 3 372 долларов с реинвестированием дивидендов.

Дивиденды и общий результат

Выводы

Глобальное исследование подтверждает тезис об эффективности долгосрочных вложений в акции. Безусловно, на рынке акций существуют спады (порой достаточно долгие), но тем не менее акции остаются наиболее доходным инструментом инвестиций и фактически единственным способом не только защитить сбережения от инфляции, но и преумножить их в долгосрочной перспективе.

Дивиденды по акциям, при условии их реинвестирования, значительно улучшают общую эффективность инвестирования в акции.

Следующий материал курса «Школа»: 4.1. Как устроен фондовый рынок: что такое акции/облигации?

Глава 4. Как начать инвестировать?

4.1. Как устроен фондовый рынок: что такое акции/облигации? (Курс «Школа»)

Покупка и продажа ценных бумаг обычно осуществляется на бирже через брокера. В этом процессе задействованы и другие участники: депозитарии, расчетный (клиринговый) центр, регистраторы, регулятор и эмитенты ценных бумаг.

Термин «фондовый рынок» означает совокупность взаимоотношений всех участников в процессе обеспечения торговли акциями и облигациями. Каждый участник выполняет определенные функции, делая выпуск и обращение ценных бумаг технологичным и масштабным процессом. Чтобы разобраться в том, как устроен фондовый рынок, мы вначале рассмотрим, как происходит выпуск и обращение ценных бумаг, а затем расскажем о месте и роли каждого участника.

Ценные бумаги: акции и облигации

Слово «бумаги» сейчас уже не актуально. В российской практике акции и облигации обращаются в бездокументарной форме. Владелец получает выписку со счета, подтверждающую наличие/изменение определенного количества акций/облигаций той или иной компании. Уместна аналогия с банковским счетом, где выписка показывает количество безналичных рублей на счете.

Выпуск и обращение акций

Большая часть сделок с акциями – это их продажа от одного владельца другому. Как появляются акции у самого первого владельца? Акции появляются в момент создания акционерного общества. Основатели компании делают взносы в уставный капитал и взамен получают акции.

Новые акции могут появиться и у уже работающего бизнеса. Если предприятие нуждается в финансировании, оно может выпустить дополнительные акции (к уже имеющимся). Такой выпуск акций может быть продан неограниченному кругу лиц на бирже – этот процесс называется IPO (Initial Public Offering или первичное публичное предложение). Продажа акций в процессе создания акционерного общества, как и продажа акций в ходе дополнительного выпуска, называется первичной, потому что это продажа акций от самой компании первым владельцам. Первые владельцы акций могут продать их полностью или частично. Любая последующая продажа акций от одного владельца другому уже является вторичным обращением. Такие сделки не ведут к появлению новых акций и не влияют на размер уставного капитала.

В ходе выпуска и обращения акций у компании появляются и меняются владельцы. Количество акций, принадлежащих акционеру, определяет долю в капитале общества, поэтому выпуск акций еще называют долевым финансированием, а сами акции долевым финансовым инструментом.

Доход инвестора по акции возникает в результате роста курсовой стоимости акции и/или выплаты дивидендов. На выплату дивидендов компания может направить всю заработанную чистую прибыль или ее часть. Более подробная информация об этом в материалах «От чего зависит курсовая стоимость акций?» и «Взаимосвязь экономики компаний и стоимости их акций».

Выпуск и обращение облигаций

Финансирование акционерного общества может быть долевым (через выпуск акций) и долговым (от слова «долг»). Для финансирования своей деятельности компания может взять кредит у банка или выпустить облигации. Облигация – это ценная бумага, подтверждающая обязательство компании выплатить определенную сумму и начисленные проценты владельцу облигации. Выпустить облигации может только уже существующая компания. Как и в случае акций, первая продажа облигаций от компании называется первичным размещением. В этот момент компания получает деньги, а инвесторы – выпущенные облигации. В последующем владельцы облигаций могут продавать их новым владельцам без согласия компании. Это называется вторичным обращением облигаций.

Доход инвестора по облигации возникает в результате роста стоимости и/или выплаты купонного дохода.

Вся история развития фондового рынка – это повышение удобства и технологичности первичного выпуска и последующего вторичного обращения ценных бумаг, это снижение транзакционных издержек (время, комиссии) для продавцов и покупателей ценных бумаг при привлечении и размещении капитала. Компании должны иметь возможность привлекать средства с помощью выпуска акций и облигаций, чтобы финансировать свою деятельность. Инвесторам должно быть удобно покупать и продавать ценные бумаги как инструменты сбережения и преумножения своего благосостояния, а также получать дивиденды по акциям и проценты по облигациям.

Акции и облигации являются ключевыми источниками финансирования для бизнеса и основными инструментами сбережения для инвесторов. Из всех видов собственности акции являются, пожалуй, самым главным, так как они закрепляют собственность на средства производства. Именно состояние и развитие средств производства определяют силу экономики, качество жизни общества, его конкурентоспособность и защищенность.

Выводы

• Компании выпускают акции и облигации для финансирования своей деятельности.

• Инвесторы приобретают акции и облигации как инструменты сбережения для получения дохода.

• Компании и инвесторы могут удобно и технологично совершать сделки с акциями и облигациями на фондовом рынке.

Следующий материал курса «Школа»: 4.2. Как устроен фондовый рынок: операции с акциями и облигациями

4.2. Как устроен фондовый рынок: операции с акциями и облигациями (Курс «Школа»)

Известно, что ценными бумагами и валютой торгуют на бирже, но не многие знают, что участие в торгах может принять любой желающий. Сделки на бирже проводятся через брокеров. Человеку, заинтересованному в проведении операции с акциями/облигациями, необходимо заключить договор на брокерское обслуживание.

Брокер – это организация (инвестиционная компания или банк), имеющая специальную лицензию на обслуживание клиентов при совершении сделок с ценными бумагами. Между биржей и брокером заключен договор, который обеспечивает клиентам брокера возможность совершать сделки на бирже. Многие банки также имеют брокерскую лицензию и могут оказывать брокерские услуги.

Заключение договора с брокером занимает примерно 15-20 минут и очень похоже на открытие счета в банке. Кстати, многие банки предлагают возможность открыть брокерский счет онлайн через приложение на смартфоне. Затем для покупки ценных бумаг на брокерский счет надо перевести деньги (со своего банковского счета) или внести их наличными в кассу брокера.

Следующим очень важным вопросом является выбор ценных бумаг для приобретения. Мы рассматриваем чисто техническую сторону совершения сделок, поэтому рекомендуем начать изучение темы выбора активов с наших материалов: «Кто выигрывает на фондовом рынке?» и «Индексный фонд. Выбор и смысл».

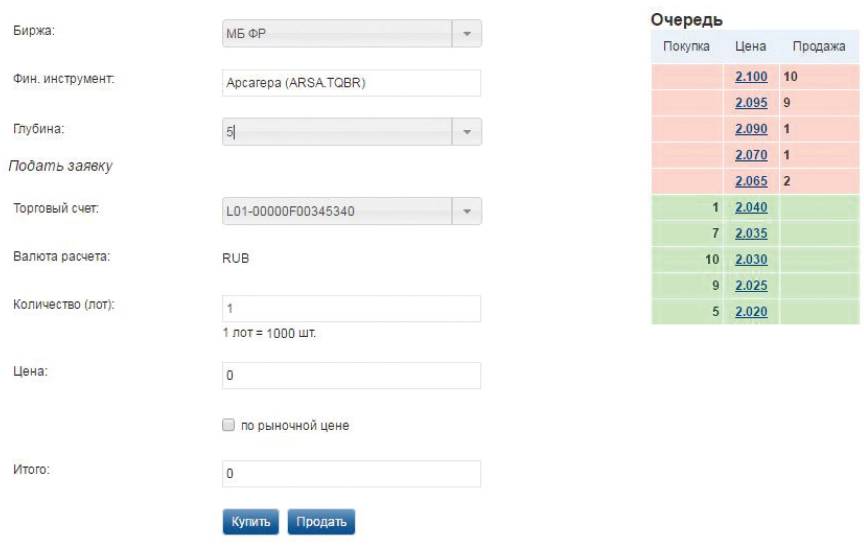

Для приобретения выбранной ценной бумаги подается заявка на покупку, в которой указываются желаемые цена и количество.

Сейчас практически все брокеры дают клиенту возможность проводить операции с ценными бумагами через Интернет. Для этого существуют разные программы, самая популярная – QUIK (WebQUIK). Некоторые брокеры предлагают собственные программы для проведения операций с ценными бумагами или приложения на смартфоне.

Альтернативный вариант – подать заявку на проведение сделки в бумажной форме лично в офисе брокера или по факсу. Некоторые брокеры принимают по телефону устные заявки (как правило, в этом случае используется кодовое слово, а сам разговор записывается). Однако данные способы уже считаются архаичными.

Несмотря на то, что проведение операций через Интернет интуитивно понятно, лучше пройти инструктаж у брокера, позволяющий лучше понять возможности программы/приложения. В процессе обучения важно помнить о предупреждениях, которые приведены в материале «Два испытания на пути инвестора».

Общий принцип всех приложений по совершению сделок через Интернет состоит в том, что для проведения операций с ценными бумагами из общего списка надо выбрать нужную и кликнуть по ней. В открывшемся окне (на биржевом сленге оно называется «стакан») можно увидеть уже выставленные заявки на покупку и продажу. Это может выглядеть примерно так:

Для ввода в торговую систему заявки на покупку надо заполнить поля «количество» и «цена». Если цена будет равна или выше цены предложения, сделка пройдет автоматически. Если цена будет ниже – заявка отразится в очереди заявок на покупку. Иначе говоря, можно согласиться с ценой продавца и провести сделку на его условиях или выставить свое предложение и подождать продавца, который согласится на вашу цену. Еще один вариант – подать заявку «по рыночной цене». В этом случае нужное вам количество бумаг будет автоматически приобретено по лучшим ценам предложения.

По итогам сделки с денежного счета будет списана сумма, необходимая для покупки, а на брокерский счет зачислены купленные ценные бумаги. Та часть брокерского счета, где учитываются приобретенные акции, называется счет «депо» (подразделение брокера, отвечающее за учет ценных бумаг, называется депозитарием, а сам учет ценных бумаг ─ депозитарным учетом).

При продаже ранее купленных акций порядок действий аналогичный – выставляется заявка на продажу с указанием цены и количества. По итогам сделки со счета депо списываются акции, а вырученная сумма зачисляется на денежный счет. Сделки с облигациями проводятся аналогично. Отметим, что в сумму сделки с облигациями включается накопленный купонный доход (НКД).

Сумма покупки автоматически увеличивается (а сумма, вырученная от продажи, уменьшается) на размер комиссии брокера и биржи. Размер этих комиссий невелик. Обычно это десятые доли процента от суммы сделки. Плата за перевод денег на брокерский счет с банковского может быть значительно выше, чем комиссия за операцию с ценными бумагами на бирже (на такую же сумму).

Брокеры заинтересованы в увеличении числа сделок, так как это увеличивает получаемое ими вознаграждение. Чтобы защититься от маркетинговых приемов брокеров, читайте «На кого работает «технический анализ»?», «Кто выигрывает на «плечах» и «шортах»?».

В интернет-программе вы видите ход торгов (изменение цен) в режиме реального времени по всем интересующим вас бумагам. По итогам торгового дня биржа публикует результаты торгов: цены открытия, закрытия, минимальную, максимальную, средневзвешенную, оборот и прочее.

Информация о состоянии портфеля (список бумаг, их количество и текущая стоимость) и отчеты по совершенным сделкам могут предоставляться брокером по электронной почте, через личный кабинет на сайте или в торговой программе/приложении. По запросу можно получить отчет в бумажном виде.

Возврат денег с брокерского счета осуществляется на основании поручения, которое тоже можно подать через Интернет, или другими способами. При выводе денег (а также по итогам календарного года) брокер, как налоговый агент, рассчитывает и удерживает причитающийся к уплате налог на доходы физических лиц (НДФЛ). По итогам календарного года брокер готовит и предоставляет своим клиентам справку по форме 2-НДФЛ, которая автоматически подгружается в личный кабинет налогоплательщика.

Сейчас многие брокеры работают над тем, чтобы упростить доступ к совершению сделок с ценными бумагами. Возможно дистанционное заключение договора, использование электронной подписи, проведение операций со смартфона, использование торговых приложений и пр.

Большинство банков также предоставляют брокерские услуги. Выбор привычного вам банка в качестве брокера может уменьшить комиссию за перевод денег и ускорить проведение платежей.

Выводы

• Приобретение ценных бумаг на бирже доступно каждому. Стартовые суммы инвестиций могут быть небольшими (от нескольких десятков тысяч рублей).

• Проведение операций с ценными бумагами технически не сложно и может осуществляться через Интернет и со смартфона.

• Для проведения операций с ценными бумагами необходимо открыть брокерский счет, заключив договор с брокером.

• Простота и доступность операций не отменяет проблему выбора ценных бумаг для приобретения.

Следующий материал курса «Школа»: 4.3. Человек и риски