Алексей Герасименко

Финансовый менеджмент для практиков. Полный курс МВА по корпоративным финансам ведущих бизнес-школ мира

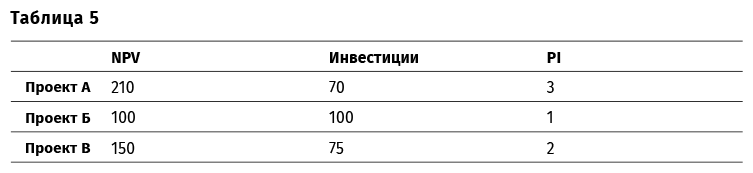

Индекс прибыльности

Индекс прибыльности (PV/I, или PI-индекс) – это отношение NPV денежных потоков проекта к дисконтированному объему инвестиций проекта. Фактически этот индекс показывает, сколько дополнительных рублей (помимо требуемого возврата на капитал) получит инвестор на рубль инвестиций. Для принятия решения в этом случае, упрощенно, все имеющиеся проекты сортируются по убыванию индекса прибыльности и принимаются сверху вниз до момента, когда закончится лимит доступных инвестиций.

Например, у вас есть несколько проектов (табл. 5).

Предположим, что всего у вас есть 180 руб. на инвестиции. В этом случае вы вложите деньги только в проекты А и В, так как они обеспечивают наибольшую отдачу на рубль инвестиций.

Иногда кроме NPV и PI-индекса применяют дополнительные барьеры «отсечения» проектов, такие как внутренняя норма доходности (IRR) и дисконтированный срок окупаемости (DPP).

Внутренняя норма доходности

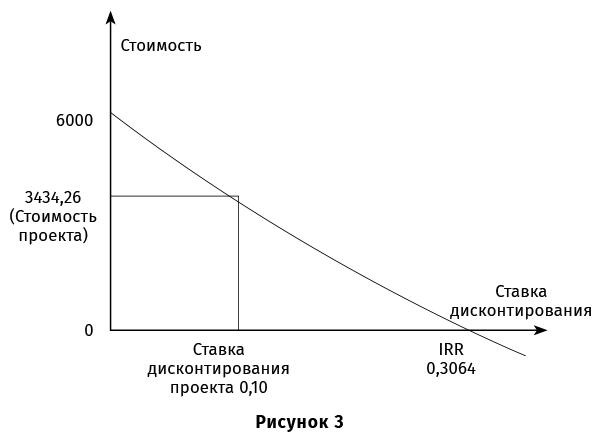

Внутренняя норма доходности (Internal Rate of Return, или IRR, читается «ай-ар-ар») – это такое значение ставки дисконтирования (r), при котором NPV проекта равно нулю. Иными словами, IRR показывает, какова максимальная процентная ставка, под которую инвестор может дать деньги на проект.

Обратите внимание, что, исходя из логики формулы дисконтирования, NPV проекта уменьшается по мере увеличения ставки дисконтирования (рис. 3).

В какой-то момент график NPV пересечется с осью Х. Эта точка и будет значением IRR.

Основным недостатком метода отбора проектов только по IRR является то, что он не учитывает абсолютного значения NPV проектов. Например, у вас есть два взаимоисключающих проекта. Один с NPV=10, но IRR=200 %, второй с NPV=100, но IRR=50 %. Если инвестор требует возврат на вложенный капитал в размере 20 % (и нет ограничения по инвестициям), то компания должна принять проект с NPV=100, так как он обеспечивает необходимый возврат на капитал и наибольшую дополнительную «премию» инвестору в абсолютном размере. При анализе же только по IRR решение будет принято неправильное.

На практике IRR обычно служит одним из целого ряда «барьеров» по принятию проектов. Например, принимаются только проекты с NPV>0 и IRR не менее 30 %.

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period – DPP, читается «ди-пи-пи») показывает, за какой период времени от момента начала финансирования проекта все дисконтированные инвестиционные затраты будут покрыты за счет дисконтированной суммы денежных потоков, генерируемых проектом. С обыденной точки зрения DPP показывает тот момент во времени с начала реализации проекта, когда инвестор должен полностью окупить свои затраты (с учетом получения на них требуемого процента возврата). С этого момента вся дополнительная прибыль по проекту – это дополнительный бонус (премия) для инвестора сверх требуемой им доходности инвестиций.

Если для оценки привлекательности проектов используется только этот метод, то из нескольких альтернативных проектов при прочих равных условиях принимается тот, который имеет меньшее значение DPP. Однако метод имеет недостаток – он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости и могут повлиять на эффективность проекта (то есть абсолютное значение NPV).

Какие денежные потоки следует учитывать?

Как вы понимаете, ключевыми моментами вычисления NPV являются денежные потоки и ставка дисконтирования. О ставке дисконтирования и ее вычислении мы будем говорить позднее. Пока воспринимайте ее как данность. А вот о денежных потоках мы поговорим подробнее уже сейчас.

Принцип релевантности (инкрементальности)

Главный принцип анализа денежных потоков проекта говорит о том, что мы должны учитывать все и только те дополнительные денежные потоки, которые являются следствием этого проекта (что, в общем, логично – зачем учитывать то, что к делу не относится). Такие денежные потоки еще называют релевантными (relevant cash flows) или инкрементальными (incremental cash flows).

Дело в том, что при оценке инвестиционных проектов в реальности часто приходится иметь дело с такими вещами, которые следствием проекта не являются. Например, часто в инвестиции «пихают» затраты, связанные с ремонтами, которые к проекту не относятся, но «очень надо сделать», распределенные постоянные расходы цехов и прочие вещи, которые прекрасно могут существовать и без проекта. Такие денежные потоки включать в проект нельзя. На практике в корректном определении инкрементальных денежных потоков проекта мне очень помогал следующий подход: представляю себе ситуацию «проект есть», представляю себе ситуацию «проекта нет» и сравниваю их – разница будет составлять инкрементальные денежные потоки.

Санк кост

Как частный случай логики инкрементальных денежных потоков, средства, уже потраченные на проект к моменту принятия решения (оценки проекта), не должны учитываться в расчете NPV этого проекта. Это так называемые sunk costs – «утопленные деньги» (на практике часто говорят «санк кост»). Объяснение этому простое: средства потрачены, изменить уже ничего нельзя, поэтому они не имеют отношения к принятию положительного или отрицательного решения по проекту (реальных дополнительных денежных потоков по этим средствам уже не будет вне зависимости от того, реализуют проект или нет).

Неизбежные издержки

Санк кост – не единственный вид денежных потоков, которые не надо учитывать в расчете проекта. Та же самая логика работает не только в отношении уже понесенных расходов, но и будущих оплат, которые компания должна произвести согласно заключенным контрактам вне зависимости от решения по проекту. Например, если в рамках подготовки проекта уже заключен контракт на $1 млн со 100 %-ной неустойкой в случае его разрыва и по нему проплачено $500 000, оставшиеся $500 000 не должны учитываться при перерасчете NPV проекта, так как их все равно придется заплатить. Это издержки, которых нельзя избежать (по-английски – unavoidable costs). Опять же, все это можно обнаружить, представив себе ситуацию «проекта нет» и сравнив ее с ситуацией «проект есть».

Косвенные денежные потоки

Инкрементальные денежные потоки могут быть как прямыми, так и косвенными (opportunity cost of capital или alternative capital use). Это означает, что если в результате проекта инвестор может недополучить некоторый доход от ресурсов, задействованных в проекте, то эти упущенные доходы считаются отрицательными инкрементальными денежными потоками. Чуть ниже будут приведены примеры.

Финансовые расходы

В инкрементальные денежные потоки НЕ включаются финансовые расходы (проценты по кредитам), так как они уже учтены в ставке дисконтирования (как именно, мы рассмотрим позднее в этой книге).

•••

Для закрепления концепции релевантных денежных потоков давайте рассмотрим пример гипотетической компании.

Пример: проект компании «АБВ»

«АБВ» – производитель туристических палаток (прибыль после уплаты налогов – 50 млн руб.) – собирается выпустить на рынок свою новую модель палатки СуперМ. Эту модель инженеры-конструкторы «АБВ» разрабатывали в течение последних трех лет. На разработку было потрачено 25 млн руб.

Для производства СуперМ требуется построить новый завод.

● Постройка и оснащение завода обойдется в 50 млн руб.

● Завод будет работать 10 лет, после этого его остаточная стоимость (в основном металлолом) составит 5 млн руб.

● Закон разрешает амортизировать завод в течение 5 лет с момента запуска с нулевой остаточной стоимостью.

● Произведенные СуперМ надо будет окрашивать. В настоящее время у «АБВ» есть оборудование для окраски, которое используется на 30 %.

● Окраска СуперМ потребует 40 % мощности окрасочного оборудования.

● Содержание оборудования стоит 1 млн руб. в год (вне зависимости от процента используемой мощности).

Дополнительные данные:

● ежегодные операционные расходы на производство СуперМ составят 15 млн руб. (включая затраты на краску);

● выручка от продаж СуперМ составит 32 млн руб. в год;

● прибыль (до уплаты налогов) от продаж старой модели палатки упадет на 5 млн руб. в результате снижения спроса на старую модель (предполагается, что старую модель компания продолжала бы производить в течение следующих 3 лет);

● для выпуска СуперМ понадобится дополнительный оборотный капитал в 20 млн руб;

● ставка налога на прибыль составляет 24 %, других налогов нет;

● ставка дисконтирования равна 10 %.

ВОПРОС: Стоит ли производить СуперМ?

(Попробуйте провести анализ и построить модель оценки самостоятельно.)

Разбор полетов «АБВ»

Давайте разбираться с денежными потоками проекта СуперМ. Сначала проанализируем, какую информацию из приведенной выше мы будем учитывать в проекте, а какую нет.

Во-первых, текущая чистая прибыль компании никакого отношения к проекту не имеет, так что ее учитывать мы не будем. Однако она пригодится нам для оценки возможности экономии налогов (см. ниже).

Что делать с затратами на НИОКР? Итак, ранее мы потратили 25 млн руб. на разработку нового продукта. Но какое отношение эти 25 млн руб. имеют к нашей текущей ситуации? Никакого. Эти деньги мы уже потратили на проект. Никакого отношения к нашим будущим решениям эти ранее потраченные 25 млн руб. иметь не должны! Типичный санк кост. Обратите внимание на один важный момент. На практике вы, вполне возможно, будете сталкиваться с ситуациями, когда на какой-то проект потрачены очень серьезные деньги, а чтобы его завершить, нужно вложить не так много по сравнению с уже затраченной суммой. И в этот момент становится ясно, что проект не окупит себя не то что полностью – он не сможет окупить даже остающиеся инвестиции. Такой проект надо останавливать, даже если он еще не завершен и осталось вложить совсем немного! Да, это была плохая инвестиция, но наши прошлые ошибки не должны тянуть нас вниз. В наших текущих решениях эти затраты не нужно учитывать. Тем не менее на практике я встречался с ситуациями, когда в компаниях реализовывались заведомо убыточные проекты только потому, что на них ранее были потрачены значительные силы и средства. В английском языке даже есть выражение для таких ситуаций: throw away good money after bad money – «выбрасывать хорошие деньги вслед за плохими». Ни к чему хорошему это привести не может. NPV надо оценивать не только один раз в начале «жизни» проекта. Нужно постоянно контролировать этот параметр, чтобы вовремя остановить проект, если в силу каких-то причин он превратился в убыточный. Впрочем, об инвестиционном процессе мы еще будем говорить подробнее далее в этой главе.

Встречаются и обратные ситуации: в проект вложено много денег, осталось вложить совсем чуть-чуть, но проект по «полной» стоимости инвестиций (то есть с учетом как уже сделанных, так и будущих вложений) не окупается. Бывали случаи, когда такие проекты останавливали, хотя при правильном расчете их NPV по оставшимся инвестициям получался просто шикарным. В этом случае NPV необходимо считать, учитывая только оставшиеся инвестиции и не принимая в расчет санк кост! Но случается, что груз прошлых ошибок давит и заставляет менеджеров принимать неверные текущие решения.

Словом, 25 млн руб., вложенных в разработку СуперМ, в модели проекта мы учитывать не будем.

Пойдем дальше. Затраты на строительство завода, безусловно, являются инвестициями – отрицательными денежными потоками. Остаточная стоимость завода (металлолом) станет положительным денежным потоком в десятом году.

Далее давайте разберемся с амортизацией. Амортизация, как вы знаете из моей первой книги, это понятие «бумажное», то есть неденежное. Сама по себе амортизация не является денежным потоком. Однако компания имеет право уменьшить свою налогооблагаемую базу на сумму амортизационных отчислений, начисленную согласно законодательству. В этом случае предприятие заплатит меньше налогов, то есть фактически инвестор получит дополнительный денежный поток в сумме, равной объему амортизации, умноженному на ставку налога на прибыль. В нашем случае амортизация составит 50 / 5 = 10 млн руб. в год. Однако компания в результате вычета амортизации из налогооблагаемой базы заработает только 10 × 24 % = 2,4 млн руб. Это будет положительный денежный поток от амортизации (сэкономленные налоги – дополнительные деньги, которые компания получит в свое распоряжение вследствие проекта). Здесь обратите внимание, что у компании должна быть достаточная прибыль, чтобы она получила нужный эффект от амортизации. Если компания убыточна с налоговой точки зрения или ее налогооблагаемая прибыль недостаточна, чтобы воспользоваться налоговым эффектом амортизации, то учитывать в оценке проекта денежный поток от амортизации нельзя. В нашем случае «АБВ» прибыльна (50 млн руб. в год), так что амортизацию и прочие налоговые эффекты учитывать нужно.

Следующей по счету идет окраска. Здесь надо применить ситуацию «есть проект – нет проекта». Что произойдет, если проекта не будет? В этом случае «АБВ» по-прежнему будет тратить миллион в год на содержание окрасочного оборудования. Что произойдет, если проект появится? А ничего не изменится. Дополнительных расходов, связанных с проектом, у «АБВ» не появится. Делать инвестиции в новое окрасочное оборудование компании не понадобится – существующих мощностей вполне хватает. Учитывать часть расходов (40 % от 1 млн руб.) на содержание окрасочного оборудования в денежных потоках проекта НЕ нужно, поскольку инкрементальных денежных потоков не возникает. Обратите внимание, что в управленческом учете при калькуляции себестоимости продукции постоянные расходы на содержание окрасочной линии будут «размазаны» на все продукты, включая и СуперМ. Иными словами, бухгалтерская себестоимость СуперМ и его себестоимость для целей оценки инвестиционного проекта будут различаться. На практике это часто встречающаяся картина. Иногда при проверке расчетов инвестиционных проектов бухгалтерия будет предъявлять к ним претензии, говоря о том, что расчетная себестоимость занижена – нет каких-то распределенных накладных расходов. Так вот, в этом случае надо внимательно проанализировать, что это за расходы и как они связаны с проектом. Если они не являются для проекта инкрементальными, учитывать их в расчете НЕ нужно. В моей практике был случай, когда компания отказывалась производить прибыльный продукт из-за таких казусов расчета его себестоимости. Это была неоно-гелиевая смесь – побочный продукт производства кислорода на установке для разделения воздуха. 95 % расчетной «бухгалтерской» себестоимости ее производства составляли неинкрементальные распределенные расходы цеха. В результате себестоимость производства смеси казалась слишком высокой по сравнению с рыночной ценой продажи, хотя на самом деле она была практически нулевой (если установка работала, то смесь образовывалась автоматически).

Также обратите внимание, что если бы линия использовалась для других продуктов, скажем, на 80 %, то тогда на оставшиеся 20 % мы бы смогли догрузить линию, то есть по половине производства у нас не возникло бы дополнительных расходов. А вот по оставшейся половине объема СуперМ нам пришлось бы рассчитывать дополнительные издержки на окраску либо упущенную выгоду от сокращения производства другого продукта (если бы мы пошли на это, чтобы освободить окрасочные мощности для СуперМ).

Далее перейдем к операционным расходам и доходам. Операционные расходы являются текущими расходами (отрицательными денежными потоками проекта) – их надо учитывать в полном объеме. Обратите внимание, что операционные расходы не включаются в объем инвестиций проекта. Инвестиции – это однократные расходы на проект.

Выручка, понятно, является положительным денежным потоком (возможные товарные кредиты мы учитываем в оборотном капитале), поэтому, безусловно, ее нужно учесть в модели. Однако затем идет интересная категория затрат, которые часто упускают из вида при оценке инвестиционных проектов, – отрицательное влияние каннибализации продаж существующих продуктов. В нашем случае при выпуске на рынок новой модели продукта будут падать продажи уже имеющегося в этой же нише старого продукта. Новый продукт «скушает» часть доли рынка у старого. Надо понимать, что это самый что ни на есть настоящий инкрементальный отрицательный денежный поток нашего проекта. Это упущенные возможности (opportunity cost of capital). Часто при оценке инвестиционных проектов аналитики сосредотачиваются только на самом проекте, упуская из виду его последствия, находящиеся за пределами непосредственного «поля зрения». Про это нельзя забывать. Кроме того, нужно учитывать, что в примере указана цифра потерь прибыли до налогообложения. При расчете дополнительно сэкономленные налоги уменьшат отрицательный денежный поток. Иными словами, в примере «АБВ» отрицательный денежный поток от каннибализации продаж составит 5 – 5 × 24 % = 3,8 млн руб. в год в течение только тех трех лет, пока планировалось сохранять производство старого продукта.

И последняя категория инвестиций в примере «АБВ» – это инвестиции в оборотный капитал. Это еще одна категория денежных потоков инвестиционных проектов, которую регулярно пропускают в расчетах. Очень часто при оценке проектов увеличения производства про оборотный капитал забывают, а между тем любое увеличение производства съедает оборотный капитал – нужны дополнительные запасы материалов, запчастей к оборудованию, готовой продукции; с расширением продаж увеличивается объем дебиторской задолженности. В нашем случае увеличение оборотного капитала является отрицательным денежным потоком. Однако здесь нельзя забывать и про обратную сторону медали. После окончания производства и закрытия завода оборотный капитал мы себе вернем. То есть в данном случае в 10 году у нас появится положительный денежный поток на всю сумму оборотного капитала.

И последнее – налоги. Неизбежны только они и смерть, поэтому налоги мы должны учитывать в нашем расчете.

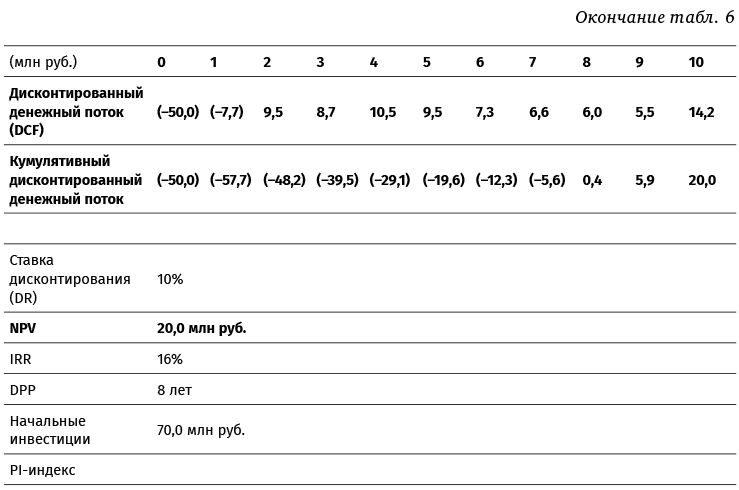

Что ж, давайте построим расчетную DCF-модель проекта (табл. 6, модель доступна на http://www.gerasim.biz).

Итак, мы видим, что проект СуперМ имеет положительный NPV в 20 млн руб. Начальные инвестиции проекта равны 70 млн руб. (50 млн на завод + 20 млн оборотный капитал), что дает PI индекс в 20 / 70 = 0,3. IRR проекта равен 16 %, DPP – около 8 лет. Какие выводы можно сделать из этих цифр?

Во-первых, NPV проекта положительный, то есть проект нужно реализовывать. Еще раз обратите внимание на то, что по «полной» стоимости инвестиций с учетом потраченных на разработку продукта денег проект имел бы отрицательный NPV, однако учитывать в расчете уже потраченные 25 млн руб. нельзя. В целом можно сказать, что СуперМ не является удачным для компании проектом. Но тем не менее его финансовый результат достаточен, чтобы оправдать оставшиеся инвестиции.

Далее, несмотря на то что NPV положителен, IRR и DPP проекта невысоки. Мы предполагаем, что продажи составят 32 млн руб. в год. А что будет, если реальные продажи окажутся на 20 % ниже? «Поигравшись» с финансовой моделью проекта, мы можем увидеть, что в этом случае NPV станет отрицательным (–9,9 млн руб.). В этом случае при рассмотрении проекта обязательно возникнет вопрос: а насколько мы уверены в ключевых цифрах проекта, таких как объем продаж и издержки? Какие выводы отсюда следуют?

Некоторые рекомендации по построению моделей инвестиционных проектов в Excel из собственного опыта:

Старайтесь не пользоваться функциями Excel для вычисления NPV (= ЧПС) и IRR (= ВСД). Они недостаточно гибки для правильного анализа. Например, ЧПС даст вам неправильный NPV при использовании нулевого периода (инвестирование «сейчас»), как в данном примере. ВСД даст вам неправильный IRR, если у вас есть модель с денежными потоками нескольких разных периодов, например, если за первый год вы считаете денежные потоки помесячно, а далее – по годам. Я предпочитаю самостоятельно через математические формулы находить правильный коэффициент дисконтирования, а IRR находить с использованием функции «подбор параметра» Excel (как ответ на вопрос «При каком значении ставки дисконтирования NPV становится нулевым?»).

Запомните два ключевых практических момента в анализе инвестиционных проектов.

1. Главная задача оценки любого инвестиционного проекта – не получить некую цифру NPV, а принять правильное бизнес-решение.

● Что это означает? Во-первых, в оценке проекта надо проявлять разумность. Поверьте, можно придраться к оценке абсолютно любого инвестиционного проекта. Было бы желание. Жизнь сложна и многогранна. Например, по проекту СуперМ я могу сказать, что в расчете не учтено влияние на себестоимость плохих долгов или снижение оборотного капитала в результате падения продаж предыдущей модели палаток. Вопрос в следующем: приведет ли этот дополнительный анализ к изменению нашего бизнес-решения? Например, если у проекта большой и однозначно положительный NPV и надо потратить еще месяц на уточнение данных, изменение которых может снизить NPV на 1 %, стоит ли это делать? Нет. Мы потеряем время, но при этом бизнес-решение не поменяется – проект все равно надо реализовывать. Дело не в конкретной цифре NPV, а в решении: запускать проект или забыть про него. В жизни реальный NPV никогда на 100 % не совпадет с плановым. Важно, чтобы на практике менеджеры постоянно получали по проектам положительный NPV. В английском языке есть даже понятие analyze to death – заанализировать до смерти. Оно означает, что, постоянно уточняя модель оценки проекта, можно потратить столько времени, что проект уже будет поздно реализовывать.

● Во-вторых, презентуя проект людям, принимающим решение, делайте презентацию попроще. Не увлекайтесь сложными выкладками. Выделяйте только самые важные компоненты модели оценки, чтобы показать суть проекта, логику получения экономического эффекта, основные показатели и риски проекта, ключевые предположения, использованные в модели, а также источники этих предположений.

2. Ваша модель оценки проекта хороша ровно настолько, насколько проработаны и разумны те предположения, которые вы используете при построении этой модели.

● На практике построение финансовой модели инвестиционного проекта – это 10–15 % всей работы. 85–90 % работы занимают поиск и анализ данных для используемых в модели предположений. При этом обычно ключевых предположений в ней немного. Работает жизненное правило «80 на 20» – 20 % предположений определяют 80 % результата. Соответственно на ключевые 20 % предположений нужно потратить 80 % времени при оценке проекта. Кроме того, при его оценке полезно сделать анализ чувствительности NPV к изменению основных параметров (как в примере выше) – что произойдет, если ключевой параметр ухудшится на 20 %. Такой анализ может дать два важных вывода:

● Иногда стоит потратить дополнительное время на уточнение наиболее важных параметров проекта, чтобы получить бóльшую уверенность в их корректности. В подавляющем большинстве случаев невозможно получить 100 %-ную уверенность в правильности и точности использованного предположения, но можно предпринять какие-то действия по повышению степени этой уверенности. Например, в качестве первого этапа реализации проекта вы можете включить в план внедрения проведение производственного эксперимента, который позволит узнать, можно ли получить запланированный эффект. Или, например, при модернизации крупного производства вы можете сначала провести модернизацию лишь одного участка, чтобы посмотреть, работает ли модернизация так, как планировалось при оценке проекта.

● Внедряя проект, необходимо обращать особое внимание менеджеров на достижение запланированных значений ключевых показателей. Например, можно «завязать» бонус менеджеров проекта на выполнение этого ключевого показателя или прописать необходимость достижения ключевых производственных параметров в договоре с поставщиком оборудования.

Что касается проекта СуперМ, хочу сказать, что на практике это проект «фифти-фифти» – решение по нему может быть принято как в ту, так и в иную сторону. Обратите внимание на еще один важный момент: наличие положительного NPV – это необходимость, но не догма. Нельзя автоматически принимать все проекты, которые в расчете показывают положительный NPV (но надо отклонять практически все проекты с отрицательным NPV). На практике при рассмотрении проекта надо анализировать достижимость этого NPV – возможность практического воплощения проекта, реальность указанных сроков, «правдивость» использованных предположений, возможность проверки получаемых результатов и т. д. Например, производители программного обеспечения очень любят писать о том, как внедрение их программ помогает сократить расходы, складские запасы и прочее. Они приводят проценты сокращения, которые дают гигантские положительные NPV, но на практике подтвердить корректность этих заявлений невозможно. Складские запасы уменьшились в результате внедрения программы, сокращения компанией ассортимента или потому, что менеджеры просто стали лучше работать? А что делать, если после внедрения по факту запасы увеличились? Тоже программа виновата или рост связан с общим ростом бизнеса компании? Поверьте, проверить это нереально. На такой показатель, как складские запасы, влияет множество факторов, и выделить влияние одного из них крайне сложно. Потому и надо с осторожностью относиться к «бумажным» цифрам NPV и анализировать модели проектов на предмет того, возможно ли достижение финансового результата на практике.