Питер Линч

Переиграть Уолл-cтрит

Облигации против фондов облигаций

Следующим шагом после принятия решения о соотношении активов будет определение способа инвестирования облигационной составляющей. Я не поклонник облигаций, поэтому буду краток. То, что я бы предпочел акции, вам уже известно, но я отложу личные пристрастия, чтобы сказать пару слов об облигациях как надежном объекте вложения денег, хотя на самом деле, они не так уж и надежны.

Владельцы облигаций, спокойно спящие ночью, потому что у них нет акций, могут жестоко поплатиться за беззаботность. Тридцатилетняя казначейская облигация, приносящая 8 % дохода, надежна, только если все 30 лет уровень инфляции будет низким. Если инфляция вырастет до двузначного числа, цена 8 %-й облигации упадет на 20–30 %, если не больше. В этом случае, продав облигацию, вы потеряете деньги. Если вы будете держать облигацию 30 лет, то гарантированно получите назад свои деньги, но этот капитал частично утратит свою стоимость. В отличие от вина и бейсбольных карточек деньги со временем дешевеют. Например, покупательная способность доллара в 1992 г. была на треть ниже покупательной способности доллара в 1962 г.

Заметьте, что в настоящее время сильно недооцененные фонды денежного рынка не настолько бесперспективны, как их представляют. В случае инфляции в 2,5 % у вас, по крайней мере, имеется 1 % преимущества при 3,5 % дохода, которые дают денежные рынки. Если процентные ставки растут, будут расти и доходы денежного рынка. Я не хочу сказать, что на доход в 3,5 % можно жить, но, по меньшей мере, на денежном рынке вы не рискуете потерять капитал. Фонды денежного рынка с низкой комиссией, предлагаемые на сегодняшний день несколькими инвестиционными компаниями, сделали этот продукт более привлекательным. А так как вероятность того, что низкие процентные ставки будут низкими всегда, мала, этот способ инвестирования гораздо надежнее, чем долгосрочные облигации.

Еще одно заблуждение по поводу облигаций состоит в том, что их надежнее покупать через фонд. Без сомнения, это так, если речь идет о корпоративных или о бросовых облигациях, так как фонд может ограничить риск дефолта путем диверсификации вложений. Но фонд облигаций не дает защиты от высоких процентных ставок, что является гораздо более серьезной опасностью при владении долгосрочными долговыми обязательствами. Когда ставки повышаются, фонд облигаций теряет стоимость так же быстро, как и единичная облигация того же срока действия.

Более или менее успешным может оказаться инвестирование в фонд бросовых облигаций или в смешанный фонд, который предлагает сочетание корпоративных и государственных ценных бумаг, что, в общем и целом, принесет бóльшую прибыль, чем вложение в один вид облигаций. И все же мне непонятно, почему многие люди инвестируют все свои деньги в фонд средне- или долгосрочных гособлигаций. Сегодня более $100 млрд инвестируется в фонды гособлигаций.

Возможно, высказываясь подобным образом, я потеряю нескольких друзей – приверженцев облигационных фондов, но мне неясно, что ими движет. Потому что любой, кто покупает среднесрочные государственные облигации и платит 0,75 % годовых на зарплаты, вознаграждение аудиторов, подготовку отчетов и т. д., мог бы с таким же успехом купить 7-летнюю казначейскую облигацию, не платить никаких взносов и получить более высокую прибыль.

Казначейские облигации и векселя можно купить через брокера или напрямую в Федеральном резервном банке США, который не берет комиссионных. Вы можете купить 3-летнее долговое обязательство или казначейский вексель всего за $5000 и 10-летнюю или 30-летнюю казначейскую облигацию – за $1000. Проценты по казначейскому векселю выплачиваются вперед, а проценты по облигации автоматически заносятся на ваш брокерский или на ваш банковский счет. И никакой суеты.

Рекламные агенты фондов правительственных облигаций любят повторять, что опытные управляющие активами могут обеспечить вам лучшую прибыль посредством своевременных покупок, продаж и хеджирования позиций. Однако это происходит не очень часто. В исследовании нью-йоркского распространителя облигаций Gabriele, Hueglin & Cashman делается вывод, что в течение шести лет (1980–1986) частные лица, работающие с облигациями на бирже, были более успешны, чем фонды облигаций, и иногда разрыв достигал 2 % в год. Более того, чем дольше функционировали фонды облигаций, тем менее доходными они были по сравнению с облигациями как таковыми. Доходы от управления, осуществляемого специалистами, были перекрыты расходами на оплату этих же специалистов.

Авторы исследования, кроме того, предполагают, что фонды облигаций пытаются максимизировать текущие доходы за счет общих доходов в долгосрочной перспективе. У меня нет собственных данных, чтобы подтвердить или опровергнуть их выводы, но я твердо знаю, что владелец 7-летней облигации может быть уверен по крайней мере в том, что по истечении семи лет он получит свои деньги назад, в то время как у вкладчика в среднесрочный фонд облигаций нет такой уверенности. Цена, которую этот инвестор получит в день продажи своего пая в фонде, будет зависеть от рынка облигаций.

Еще один загадочный аспект приверженности фонду облигаций: почему так много людей готовы платить авансом комиссию за продажу (премию), чтобы только вступить в государственные облигационные фонды и так называемые фонды Ginnie Mae? Есть смысл в выплате премии фонду акций, который постоянно демонстрирует более успешные показатели, чем в среднем по рынку: вы вернете и эту премию и получите еще что-то за время работы фонда. Но так как долгосрочная казначейская облигация США и сертификат Ginnie Mae не отличаются от других подобных ценных бумаг, то у управляющего отдельно взятым фондом мало шансов выделиться среди конкурентов. На самом деле, разница в прибыльности между непремиальным и премиальным фондами облигаций не столь существенна. Это приводит нас к 5-му принципу Питера.

Радио можно слушать и бесплатно.

Чтобы управлять облигациями в портфеле нашей некоммерческой организации, мы наняли семь человек: двух управляющих с традиционным подходом, чтобы инвестировать основную часть денег, трех управляющих конвертируемыми облигациями (см. раздел «Секторные фонды») и двух управляющих бросовыми облигациями («мусор» может быть очень доходным, если вы покупаете его с умом, но мы не хотели делать на него большие ставки).

Акции против фондов акций

В определенном смысле фонд акций – это те же самые акции. Единственный способ получить от него прибыль – оставаться его владельцем. Это требует недюжинной силы воли. Инвестирование в фонд акций не поможет решить проблему людям, которых пугает инвестирование в акции. Так, самые прибыльные фонды, как правило, теряют в стоимости даже значительнее, чем среднерыночная акция при коррекции. Пока я управлял фондом Magellan, в девяти случаях при потере среднерыночной акцией 10 % стоимости фонд падал ниже рынка, но при ремиссии поднимался значительно выше рынка (я дам более детальное объяснение процесса позже). Чтобы извлечь выгоду из этих ремиссий, нужно было оставаться в игре.

В обращении к держателям акций Magellan я предупреждал о том, что возможны кратковременные потери в стоимости; теоретически, когда люди готовы к чему-либо, это может их встревожить, но не напугать. Большинство, я думаю, сохранили спокойствие и не продали свои акции. Однако некоторые не устояли. Предостережение Уоррена Баффета о том, что людям, которые не могут вынести падения стоимости принадлежащих им акций на 50 %, не стоит владеть акциями, применимо также и к фондам. Людям, которые не выносят падения стоимости паев взаимных фондов на 20–30 % стоимости за короткое время, конечно, не следует инвестировать в быстрорастущие фонды и другие фонды акций. Возможно, им следует выбрать сбалансированный фонд, состоящий из акций и облигаций, или инвестиционный фонд, вкладывающий свои средства в различные виды активов, – они дадут инвестору меньше поводов волноваться, чем узкоспециализированный фонд, инвестирующий в быстрорастущие компании. Конечно, и доходы в случае выбора меньшего риска будут ниже.

Принимая во внимание ошеломляющее разнообразие фондов прямых инвестиций (1127 на сегодняшний день), мы приходим к 6-му принципу Питера.

Раз уж вы выбираете фонд – выбирайте хороший.

Легко сказать, да трудно сделать. В течение последнего десятилетия около 75 % фондов акций были хуже некуда, год за годом им не удавалось обогнать по доходности акции, составляющие рыночные индексы. Более того, если управляющему фондом удавалось достичь доходности, сопоставимой с рыночной, он считался просто кудесником, лучшим из лучших среди всех управляющих взаимными фондами.

Тот факт, что множество фондов, инвестирующих в акции, по доходности которых рассчитываются среднерыночные показатели, ухитряются приносить прибыли ниже среднерыночных, – современный парадокс. Кажется нелогичным, что большинство управляющих фондами не могут достичь среднего результата, но именно так дело и обстояло: 1990 г. был восьмым годом подряд, когда проявилась эта широко распространившаяся неспособность достичь доходности индекса S&P 500.

Причины этого феномена не совсем ясны. По одной версии, это результат некомпетентности управляющих фондами, которым впору было разобрать компьютеры и бросать дротики в список акций. Другая теория утверждает, что стадный инстинкт заставляет специалистов Уолл-стрит не выделяться из общей массы, поэтому управляющие фондами лишь создают видимость попыток превзойти и обогнать, в то время как на самом деле они кабинетные игроки, чья цель в жизни – держаться среднерыночных показателей. К несчастью, имеющийся творческий потенциал мешает им, и они не могут толком даже плохо работать, как бывает с выдающимися писателями, которые пытаются писать легкое чтиво и терпят провал.

Третья, более щадящая версия такова: акции, составляющие средние индексы, особенно индекс S&P 500, представляют в основном большие компании, которые в последние годы были очень успешны. В 1980-х гг. было сложнее обогнать рынок, чем в 1970-х. В 1980-х гг. акции компаний, входящих в индексы S&P, выкупались в больших количествах, что привело к увеличению цен на них. На наш рынок пришло много зарубежных инвесторов, которые предпочитали скупать акции крупных известных компаний. Это лишь подлило масла в огонь.

В 1970-х гг., напротив, акции многих популярных брендов (Polaroid, Avon, Xerox), предприятий сталелитейной промышленности, автопроизводителей упали. Компании со стабильным ростом, как Merck, продолжали процветать, но их акции никто не покупал из-за завышенных цен. В те годы управляющий фондом сильно выигрывал, отказываясь от приобретения акций крупных компаний.

Четвертая же теория заключается в том, что популярность индексных фондов создала саморегулирующуюся схему: чем больше крупных компаний инвестируют в индексы, тем больше денег поступает на индексные акции, что приводит к повышению их цен, и в результате индексные фонды более чем конкурентоспособны.

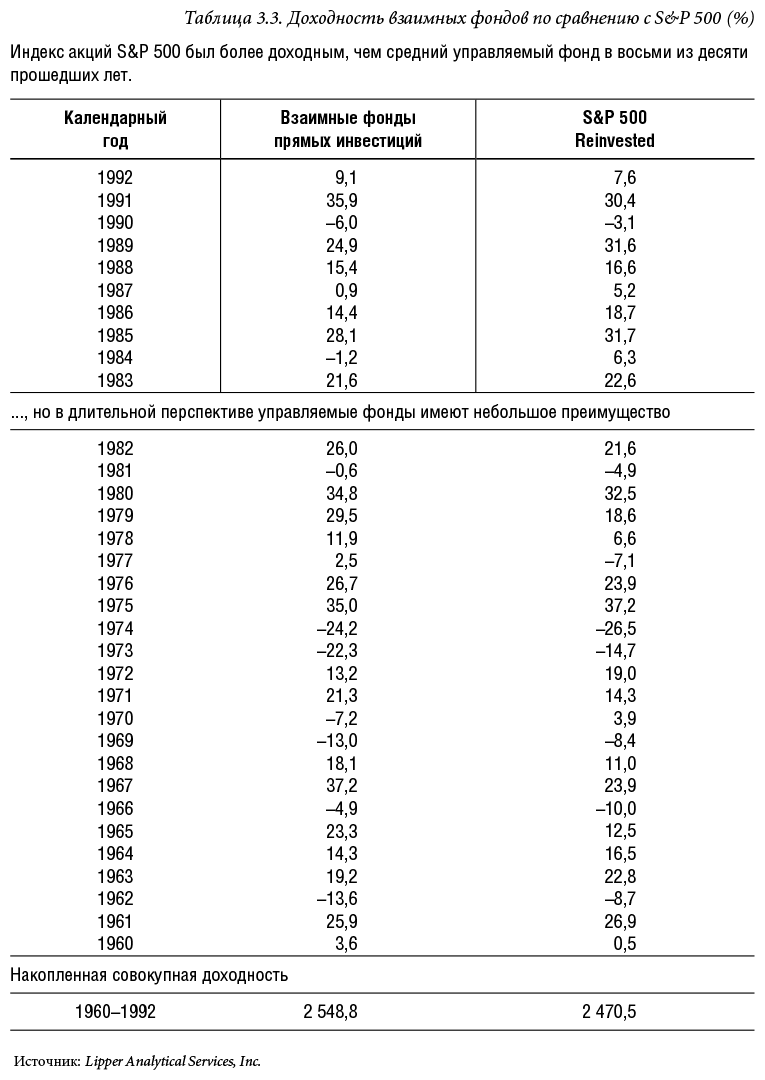

Итак, следует ли вам перестать искать управляемый фонд среди сотен, представленных на рынке, инвестировать в индексный фонд или в несколько индексных фондов – и успокоиться? Я обсуждал эту возможность с Майклом Липпером, признанным специалистом в области взаимных фондов. Его данные приведены в табл. 3.3. Здесь сравниваются показатели большой группы управляемых фондов, называемых General Equity Funds, с индексом S&P 500 Reinvested, который по определению аналогичен индексному фонду, отличающемуся только небольшой комиссией.

Таблица Липпера иллюстрирует уже сказанное нами: в течение последнего десятилетия индексные фонды демонстрировали более высокую доходность, чем управляемые фонды, и часто – значительно более высокую. Если бы вы 1 января 1983 г. вложили $100 000 в индексный фонд Vanguard 500 и на время забыли о нем, то 1 января 1991 г. в вашем кармане оказалось бы $308 450. Но, отдав предпочтение среднему фонду акций, вы получили бы лишь $236 367. Однако в 1991 г. 8-летний период высокой прибыльности индексных фондов закончился.

В течение 30 лет управляемые и индексные фонды идут вровень, с незначительным преимуществом первых. Время и усилия, потраченные на выбор подходящего фонда и классного управляющего с хорошей хваткой, в большинстве случаев не гарантируют успеха. Если вам не удалось выбрать один из немногих фондов, которые постоянно превышают средние показатели (об этом поговорим подробнее позже), ваши усилия потрачены впустую. Что касается метода случайного выбора для инвестирования – лучше вообще не ввязываться в игру.

Липпер и сам видит бесплодность ежегодных поисков завтрашнего победителя среди управляемых фондов. Как показывает практика, это довольно бессмысленное занятие. Тем не менее надежда умирает последней. Интеллектуальная деятельность Уолл-стрит не затухает, а инвесторы не прекращают перелистывать списки фондов в поисках того, который в состоянии превзойти средние показатели.

Я и несколько моих коллег приняли этот вызов от имени вышеупомянутой некоммерческой организации. Часами мы просматривали резюме и данные о достижениях 75 финансовых управляющих и наконец отобрали 25 из них для собеседования.

Мы решили нанять группу управляющих и дать каждому часть портфеля акций. Того же результата можно было достичь, вложив средства в несколько фондов различных стилей и направлений. Мы рассуждали следующим образом: меняются рынки, меняются условия, и поэтому один управляющий или один фонд не смогут постоянно обеспечивать высокие прибыли. Что применимо к акциям, то применимо и к взаимным фондам. Никогда не знаешь, где повезет, так что эклектичным быть выгодно.

Если вы вложились лишь в один фонд, вы можете оказаться в ситуации, когда управляющие потеряли хватку или когда акции в фонде перестали приносить ожидаемую прибыль. Например, взаимный фонд, стратегия которого – инвестирование в недооцененные, но перспективные компании, может давать отличный доход три года и быть провальным в следующие шесть лет. До Большой коррекции 1987 г. вышеупомянутые фонды опережали рынок в течение восьми лет, в то время как фонды, инвестирующие в быстрорастущие компании, значительно отставали. Недавно последние, напротив, вышли в лидеры, но потеряли преимущество в 1992 г.

Итак, рассмотрим многообразие типов фондов. В свете обсуждаемого нами выделим следующие основные типы.

1. Фонды роста капитала: управляющие этих фондов могут покупать любые виды акций, их не принуждают придерживаться какой-либо инвестиционной стратегии. Magellan – один из таких фондов.

2. Стоимостные фонды: управляющие этих фондов инвестируют в компании, основным достоинством которых являются активы, а не текущие прибыли. Среди них: компании по разработке природных ресурсов, компании, владеющие недвижимостью, компании кабельного телевидения, компании трубопроводного транспорта, компании по производству и розливу напитков. Многие из этих компаний влезли в большие долги, чтобы купить активы, и планируют получить доходы позднее, когда долги будут выплачены.

3. Фонды роста качества: менеджеры этих фондов инвестируют в средние и крупные компании, которые постоянно расширяются и стабильно повышают прибыль на 15 % в год и более. Из группы исключаются цикличные предприятия, медленнорастущие предприятия с устойчивым курсом акций и предприятия коммунальных услуг.

4. Фонды быстрорастущих компаний: инвестируют в основном в маленькие компании. Акции этих компаний с малой капитализацией в течение нескольких лет не имели успеха на рынке, но в 1991 г. внезапно приобрели популярность.

5. Фонды особых ситуаций: управляющие этих фондов инвестируют в акции компаний, у которых нет ничего общего, кроме того, что произошло нечто уникальное, что улучшило их перспективы.

Четкое понимание того, клиентом фонда какой категории вы являетесь, помогает делать компетентные выводы о том, стоит ли продолжать взаимоотношения с данным фондом. Тот факт, что в течение четырех лет стоимостный фонд Mario Gabelli не был доходным, не является сам по себе достаточным основанием, чтобы избавиться от Gabelli (и действительно, фонд Gabelli в 1992 г. наверстал упущенное). В период, когда акции недооцененных, но перспективных компаний не пользуются спросом, не стоит ожидать ни от Gabelli, ни от Kurt Lindner, ни от Michael Price такой же эффективности, как от управляющего популярным фондом быстрорастущих компаний.

Единственно верным является сравнение между собой различных стоимостных фондов. В течение многих лет достижение Gabelli лучшего по сравнению с Lindner результата являлось аргументом для предпочтения Gabelli. Но если John Templeton, широко известная компания, управляющая акциями быстрорастущих предприятий, была более успешна, чем Gabelli, это не говорит о неэффективности Gabelli. Это свидетельствует лишь об успехе данного стиля инвестирования, связанного с вкладами в акции недооцененных, но перспективных (быстрорастущих) компаний.

Аналогичным образом было бы глупо обвинять управляющего золотым фондом, который упал на 10 % в прошлом году, когда акции золотодобывающих компаний в целом упали на те же 10 %. Когда какой-либо фонд не приносит доходов, естественным является желание перейти в более доходный. Те, кто поддался этому искушению, не подумав о том, фонд какого вида не оправдал их ожиданий, совершают ошибку, потому что, переключившись с фонда, вкладывающего в недооцененные компании, на фонд, вкладывающий в быстрорастущие компании, они, возможно, потеряли терпение как раз в тот самый переломный момент, когда первый фонд начинал расти, а второй – падать.

На самом деле, когда стоимостной фонд более успешен, чем его соперники в не очень удачный для стоимостных фондов год, это не обязательно является поводом для торжества (то же самое применимо и к фондам быстрорастущих компаний, и ко всем другим видам фондов). Возможно, его управляющий разочаровался в акциях недооцененных компаний и вложил часть денег в «голубые фишки» (акции компаний первого эшелона) или в акции предприятий коммунальных услуг; т. е. просто потерял веру в стратегию инвестирования в акции недооцененных компаний, особенно в период их упадка.

Несоблюдение управляющим стратегии инвестирования, вероятно, позволит достичь положительных результатов в краткосрочной перспективе, но преимущества могут быть минимальны. Когда стоимость акций повысится, у этого менеджера уже не будет полного пакета инвестиций в них, и его акционеры не получат того, за что они заплатили.

Разумный инвестор может навести справки о фонде, просмотрев полугодовые и годовые отчеты, и определить, покупает ли управляющий именно те виды акций, которые должен покупать. Например, никому бы не хотелось видеть Microsoft в портфеле фонда, вкладывающего в недооцененные, но перспективные компании. Я думаю, что оценить стратегию фондового менеджера – задача непосильная для обычного инвестора, но это тот вид деятельности, который доставит удовольствие акционерам-фанатам.

Звездная команда

Желая увеличить вероятность удачного инвестирования по крайней мере некоторых из наших активов, мы в итоге выбрали 13 различных фондов и управляющих для нашей некоммерческой организации. Среди них был один управляющий стоимостными фондами, два – фондами роста качества, два – фондами особых ситуаций, три – фондами роста капитала, один – фондом быстрорастущих компаний, который инвестирует только в компании, постоянно повышающие свои дивиденды, и три – фондами конвертируемых ценных бумаг (см. описание в разделе «Секторные фонды»).

В этой команде мы рассчитывали найти достаточно звезд, чтобы перекрыть неудачи середнячков и превзойти среднерыночные показатели.

Если вы обычный инвестор, можете дублировать эту стратегию более простым способом: разделить портфель, например, на шесть частей и инвестировать в фонды каждого из вышеперечисленных пяти типов, плюс в фонд, инвестирующий в акции предприятий коммунальных услуг, или в доходный фонд акций для балласта в штормовых условиях рынка.

Начиная с 1926 г. акции быстрорастущих компаний были значительно более успешны, чем акции индекса S&P 500, так что держать часть инвестиций в них – неплохая идея. Наряду с управляемыми фондами можно взять парочку индексных фондов. Например, можно купить индексный фонд S&P 500, чтобы покрыть сегмент компаний с качественным ростом; индексный фонд Russell 2000, чтобы покрыть сегмент быстрорастущих компаний; Gabelli, Lindner Fund или Michael Price's Mutual Beacon – стоимостный сегмент и Magellan (самореклама разрешена?) – сегмент роста капитала.

Самый легкий подход – разделить ваши деньги на шесть равных частей, вложить их в шесть фондов и остановиться на этом. Если появятся еще деньги для инвестирования, повторите процедуру. Более сложный подход – применить оценку различных фондов, вкладывая деньги в секторы, которые какое-то время не очень результативны на рынке. Это следует делать только в случае, если у вас есть дополнительные деньги для инвестирования. Так как частным лицам надо думать о налоговых последствиях (у некоммерческих организаций такой проблемы нет), возможно, совершать много покупок и продаж, а также переключаться с фонда на фонд – не очень хорошая идея.

Итак, как узнать, какие секторы отстают от рынка? Мы изучали этот вопрос во время планирования портфеля нашей некоммерческой организации осенью 1990 г. В тот момент я был убежден, что цены на некоторые из акций крупнейших компаний, таких как Bristol Myers, Philip Morris и Abbott Labs, которые Уолл-стрит вывела «из грязи в князи», были завышены и их следовало понизить или уж, по крайней мере, не повышать больше. Как мне удалось понять это, объяснено более детально в разделе «Переоцененный рынок» главы 7.

Эти компании – типичные корпоративные гиганты в сфере производства медикаментов и пищевых продуктов, составляющие индекс S&Р 500. С другой стороны, индекс Доу – Джонса перегружен цикличными акциями, в то время как NASDAQ и Russell 2000 представляют сравнительно быстрорастущие предприятия – сети ресторанов, высокотехнологические компании и т. д.

Сравнивая индекс S&Р 500 по эффективности с индексом Russell 2000 10 лет назад, можно разглядеть определенную закономерность. Прежде всего, акции быстрорастущих предприятий гораздо более изменчивы, чем акции крупных компаний: они словно воробьи, снующие вверх-вниз на фоне неспешного полета хищных птиц. Также для мелких акций характерна способность после продолжительного понижения достигать в конце концов высокого уровня.

В течение пяти лет, предшествовавших 1990 г., акции быстрорастущих предприятий не отличались эффективностью по сравнению с индексом S&Р 500, который вырос на 114,58 %, в то время как Russell 2000 поднялся лишь на 47,65 %. Но они с лихвой наверстали упущенное в 1991 г., когда индекс Russell 2000 набрал 62,4 % за 12 месяцев. Некоторые фонды быстрорастущих компаний достигали и лучших результатов – 70 %, а то и 80 % прибыли.

Очевидно, 1990 г. был бы для вас удачным в плане пополнения доходов за счет быстрорастущих акций вашего портфеля. А вы непременно вложили бы деньги именно в этот сектор, если бы обратили внимание на увеличение различных индексов, о чем сообщали Barrоn's, The Wall Street Journal и другие издания.

Еще один эффективный способ определить, стоит ли вкладывать деньги в быстрорастущий сектор или следует инвестировать в более крупный индексный фонд, – отслеживание изменений в T. Rowe Price New Horizons. New Horizons – известный фонд, созданный в 1961 г. для инвестирования в малые компании. Действительно, как только какая-либо компания становится слишком большой, менеджеры из New Horizons исключают ее из портфеля. Это своеобразный барометр на рынке новых быстрорастущих акций.

Рис. 3.1, опубликованный с текущими отчетами от T. Rowe Price, представляет собой сравнение коэффициента «цена/прибыль» (p/e) акций в New Horizons Fund с этим же коэффициентом для S&Р 500 в целом. Так как маленькие компании, как правило, растут более высокими темпами, чем крупные, их акции обычно продаются с более высоким p/e, чем акции больших компаний.

Теоретически, следует ожидать, что коэффициент p/e фонда New Horizons всегда выше, чем отношение «цена/прибыль» для S&Р. На практике же это не всегда так, что делает данный график очень полезным. В течение определенных периодов, когда быстрорастущий сектор непопулярен среди инвесторов, акции маленьких компаний становятся такими дешевыми, что коэффициент «цена/прибыль» в New Horizons падает до того же уровня, что и в S&Р (это редкое состояние обозначено здесь цифрой 1).

В другие времена, когда акции малых компаний очень популярны и взлетают до умопомрачительных высот, отношение «цена/прибыль» в New Horizons вдвое выше S&Р 500 (обозначено здесь цифрой 2).

Как вы видите, лишь дважды за последние 20 лет (в 1972 и в 1983 гг.) был достигнут этот впечатляющий уровень в 2,0. В обоих случаях стоимость акций маленьких компаний в течение нескольких лет после этого была очень низкой. Более того, акции малых компаний почти не росли в период бурного роста акций с 1983 г. по 1987 г. Когда стрелка барометра New Horizons достигает впечатляющего показателя в 2,0 – это откровенный намек на то, что пришло время уйти из быстрорастущего сектора и сконцентрироваться на S&Р.

Ясно, что лучшее время для покупки – когда указатель падает ниже 1,2. Еще раз повторю: чтобы получить результаты от использования этой стратегии, надо быть терпеливым. Может потребоваться пара лет, чтобы быстрорастущие акции малых компаний снова набрали силу, и затем еще несколько лет, чтобы эта тенденция развилась полностью. Например, в 1977 г., после того как акции мелких компаний год или два были очень успешны, на Уолл-стрит преобладало мнение, что этот сектор исчерпал себя, и пришло время переключиться на акции крупных компаний. Будучи молодым специалистом по управлению фондами, я проигнорировал это мнение и придержал акции малых компаний. Это было решение, которое помогало фонду Magellan оставаться успешным на рынке в течение пяти последующих лет.

Таким же образом можно сравнить фонды быстрорастущих компаний со стоимостными фондами. Analytical Services публикует индекс из 30 стоимостных фондов и индекс из 30 фондов быстрорастущих компаний в каждом выпуске Barron's. Между 1989 и 1991 гг. индекс фондов быстрорастущих компаний Lipper увеличился на 98 %, в то время как индекс стоимостных фондов вырос всего на 36 %. Когда стоимостной фонд в течение нескольких лет показывает худшие результаты, есть смысл расширить в нем свои инвестиции.