Питер Линч

Переиграть Уолл-cтрит

Еще более широкий взгляд

Немудрено сказать самому себе: «Ну, тогда в следующий раз я не буду обращать внимание на плохие новости, когда фондовый рынок падает, и что-нибудь куплю по хорошей цене». Но, поскольку каждый кризис выглядит серьезнее, чем предыдущий, игнорировать плохие новости становится все труднее. Наилучшим способом преодолеть страх перед акциями является их приобретение на регулярной основе, из месяца в месяц. Именно так многие и поступают в соответствии с пенсионными схемами и статьей 401(k)[20], а также в инвестиционных клубах, о чем упоминалось выше. Неудивительно, что они добиваются более высокой доходности, чем те, кто покупает и продает, руководствуясь ощущением уверенности или сомнениями.

Проблема интуитивного подхода к инвестированию заключается в том, что люди неизменно ощущают прилив уверенности, когда рынок уже поднялся на 600 пунктов и акции переоценены, и приступы сомнений, когда рынок падает на 600 пунктов и открывается масса возможностей. Если вы не практикуете методичное ежемесячное приобретение акций на определенную сумму, нужно как-то иначе поддерживать свою веру.

Вера и вопросы инвестиций обычно не обсуждаются вместе, однако успех последних зависит от твердости первой. Можно быть специалистом мирового масштаба по балансам и коэффициенту «цена/прибыль» (p/e)[21], но без веры трудно не поддаться тревожным заголовкам в прессе. Можно вложить активы в хороший взаимный фонд, но человек без веры продаст их на пике опасений, когда цены, вне сомнений, достигнут дна.

О какой вере идет речь? Вера в то, что Америка выживет, что люди, как и прежде, будут вставать по утрам и надевать брюки, сначала на одну ногу, потом на другую, и что компании-изготовители этих брюк заработают прибыль для своих акционеров. Вера в то, что по мере стагнации и исчезновения старых предприятий на их месте возникнут новые перспективные компании, такие как Walmart, Federal Express и Apple Computer. Вера в то, что американцы – изобретательный и трудолюбивый народ и что даже новое поколение «белых воротничков» критикуют за лень несправедливо.

Когда меня одолевают сомнения и ощущение безнадежности от открывающейся перспективы, я пытаюсь смотреть Еще Более Широким Взглядом. Более Широкий Взгляд – это представления, о которых нелишне знать, если вы хотите научиться сохранять веру в акции.

Еще Более Широкий Взгляд говорит о том, что за последние 70 лет акции приносили своим владельцам в среднем 11 % дохода в год, тогда как казначейские векселя, облигации и депозитные сертификаты – менее половины этой величины. Вопреки всем большим и малым бедствиям, случившимся в этом столетии, вопреки тысячам аргументов в пользу возможного конца света – держать акции по-прежнему вдвое более выгодно, чем облигации. Действовать, руководствуясь этим фактом, в долгосрочном плане будет выгоднее, чем следовать мнению двухсот комментаторов и консультантов, предсказывающих наступление экономического спада.

Более того, за те же 70 лет, когда доходность акций превосходила доходность других популярных альтернатив, произошло 40 пугающих падений рынка на 10 % и ниже. Из этих 40 пугающих падений 13 раз рынок обрушился на 33 %, что позволяет классифицировать их как биржевую панику, включая Самое Страшное Падение 1929–1933 гг.

Я убежден, что именно Крах[22] 1929 г., оставивший неизгладимый след в культуре, более, чем какой-либо иной отдельный фактор, продолжает удерживать миллионы людей от покупки акций и склоняет к облигациям и счетам денежного рынка. Шестьдесят лет спустя, вспоминая о Крахе, они не решаются покупать акции, в том числе и люди моего поколения, родившиеся уже после 1929 г.

Если это действительно посттравматический синдром Краха, то он очень дорого нам обходится. Все, кто держал деньги в облигациях, депозитных сертификатах, на счетах денежного рынка или сберегательных счетах, чтобы уберечься от следующего Краха, упустили прибыль от роста фондового рынка за 60 лет и пострадали от опустошительной инфляции, которая за такой срок принесла им больший убыток, чем причинило бы повторение Краха, если, конечно, они испытали его хоть однажды.

За приснопамятным Крахом разразилась Депрессия, вследствие чего мы стали увязывать падения фондового рынка с экономическими спадами и продолжаем верить, что первое ведет ко второму. Это заблуждение по-прежнему бытует в массовом сознании. Хотя в не столь широко известном обвале 1972 г. падение было почти таким же серьезным, как в 1929 г. (акции таких первоклассных компаний, как Taco Bell понизились с $15 до $1), однако за ним не последовал экономический спад, равно как его не было и после Большой коррекции 1987 г.

Возможно, наступит еще один Большой Кризис, но поскольку ни я, ни, очевидно, мои многоопытные коллеги по круглому столу неспособны предсказывать такие события, то какой смысл пытаться уберечь себя заранее? В 39 из 40 коррекций фондового рынка в новейшей истории я пожалел бы, что продал все акции. В конце концов, акции оправились даже после Большого Краха.

Падение акций не является чем-то необычным, это событие время от времени происходит, и оно столь же нормально, как похолодание в Миннесоте. Те, кто живут в холодном климате, ожидают заморозков, и, когда наружный термометр падает ниже нуля, никому не придет в голову, что это начало ледниковой эры. Они надевают пуховики, посыпают солью дорожку, но помнят о том, что к лету на улице опять потеплеет.

Успешный инвестор относится к падению на рынке так же, как житель Миннесоты к холодной погоде. Вы знаете, что падение наступит, и готовы переждать его; когда ваши любимые акции снижаются вместе с остальными, вы радуетесь шансу купить их в большем количестве.

После Большой коррекции, когда индекс Доу – Джонса за один день «полегчал» на 508 пунктов, эксперты дружно предрекали худшее. Но оказалось, что снижение индекса Доу – Джонса на 1000 пунктов (33 % от августовского максимума) не вызвало апокалипсис, как многие ожидали. Это была нормальная, хотя и жесткая коррекция, новейшая в череде 13 подобных обвалов на 33 % в нашем столетии.

Очередное снижение на 10 %, которое, возможно, уже произошло с тех пор, как я написал эти строки, будет 41-м в современной истории; либо, если оно окажется падением на 33 %, то 14-м. В ежегодных отчетах фонда Magellan я неоднократно напоминал акционерам, что подобные движения вспять неизбежны.

История о 40 падениях продолжает успокаивать меня в периоды пессимизма, когда нам с вами выпадает еще один шанс в длинной веренице возможностей приобрести замечательные компании по отличной цене.

Глава 3

Экскурсия по взаимным фондам

Предполагалось, что взаимные фонды упростят жизнь инвестору: ему не нужно будет больше тревожиться о выборе. Оказалось, что беспокоиться все же есть о чем: теперь нужно выбирать фонд. Согласно последним данным, их насчитывается 3565, из них: 1266 фондов прямых инвестиций, 1457 инвестиционных и доходных фондов, 566 налогооблагаемых фондов денежных рынков, 276 фондов, инвестирующих в краткосрочные муниципальные облигации. Для сравнения: в 1976 г. существовало всего 452 фонда (278 из них – фонды прямых инвестиций).

Создание фондов стало своего рода национальной забавой: существуют национальные и региональные фонды, фонды хеджирования и секторные фонды; фонды, вкладывающие в перспективные, но недооцененные компании, и фонды, вкладывающие в акции растущих компаний; простые и гибридные фонды, противоположные фонды, индексированные фонды и даже фонды фондов. Возможно, вскоре появится фонд диктаторских режимов, фонд стран без гласных звуков, фонд фонда фондов. Знаете, как звучит новейшая установка для всех фирм с Уолл-cтрит на случай экстренной ситуации? – В случае внезапного падения доходов организуйте еще один фонд.

Недавно мы достигли важной вехи в истории формирования фондов: в настоящее время их число уже превышает количество акций, торгуемых на Нью-Йоркской и Американской биржах вместе взятых. Этот факт становится еще более впечатляющим, если принять во внимание, что 328 из этих акций в действительности принадлежат самим фондам (смотрите обсуждение фондов в разделе «Конвертируемые фонды» данной главы). Итак, с чего нам начать, чтобы разобраться в этой мешанине?

Формирование портфеля ценных бумаг

Именно этот вопрос задала нам группа кем-то надоумленных инвесторов в Новой Англии два года назад. Нас пригласили помочь некоммерческой организации, о которой я ранее упоминал (и которая останется безымянной в моем рассказе), реструктурировать ее портфель. Как и большинство некоммерческих организаций, она постоянно нуждалась в средствах. Долгие годы ее капиталовложениями управлял единственный менеджер, который, как и большинство инвесторов, вкладывал средства в облигации и акции.

Вопросы, с которыми мы столкнулись, помогая этой организации с перераспределением ее денег, аналогичны тем, которые встают перед обычным человеком при решении данной проблемы. Во-первых, нам нужно было понять, следует ли менять соотношение облигаций и акций в портфеле. Это было интересной задачей, так как именно первоначальное решение, определяющее отношение роста к доходности, является самым важным для благосостояния любого домохозяйства, которое намеревается инвестировать средства.

В моем семейном портфеле активов мне пришлось отдать несколько большее предпочтение облигациям, поскольку доходом от инвестирования я теперь компенсирую отсутствие зарплаты. Но я по-прежнему очень заинтересован в акциях. Большинство людей ошибаются в оценке доходов по акциям и занижают их рост. Это более очевидно сегодня, чем в 1980 г., когда 69 % денежных средств взаимных фондов были вложены в акции. К 1990 г. лишь 39 % активов взаимных фондов инвестировались в акции. За последнее время эта цифра еще более снизилась – приблизительно до 25 %. Соответственно, теперь около 75 % вложений взаимных фондов – это облигации и инструменты денежного рынка.

Растущая популярность облигаций выгодна правительству, которое заинтересовано в продаже огромного количества облигаций для финансирования государственного долга, но она не так благоприятна для будущего благосостояния держателей облигаций. Им лучше инвестировать в акции, потому что (надеюсь, я убедил вас в этом во Введении) акции – более щедрые компаньоны, чем облигации: на протяжении 70 лет акции приносили своим владельцам в среднем 10,3 % ежегодно, а облигации – только 4,8 %.

Причину преимущества акций над облигациями несложно понять. По мере того как компании растут и становятся более доходными, растут и доходы держателей их акций: увеличиваются дивиденды. Дивиденд – столь важное свидетельство успеха акции, что вы едва ли ошибетесь, составив портфель из акций, дивиденды по которым росли в течение 10–20 лет подряд.

Справочник Handbook of Dividend Achievers, издаваемый агентством Moody's с 1991 г. (одна из моих любимых книг для чтения на сон грядущий), публикует списки компаний, из которых можно узнать, что, например, 134 компании имеют 20-летнюю историю повышения дивидендов, а 362 – 10-летнюю. Вот простой способ преуспеть в инвестировании: покупайте акции фирм, перечисленных в вышеупомянутом справочнике, и держите их до тех пор, пока они остаются в этом списке. Взаимный фонд, управляемый компанией Putnam, – Putnam Dividend Growth – придерживается именно такой стратегии – наблюдение за дивидендами.

В то время как для компаний обычным делом является поощрение держателей акций более высокими дивидендами, ни одна фирма в истории финансов со времен Медичи не поощряла держателей своих облигаций увеличением процентной ставки. Держателей облигаций не приглашают на годовые собрания посмотреть отчетные слайд-шоу, отведать закусок и получить ответы на имеющиеся вопросы, и они не получают премий, когда эмитенты их облигаций успешно завершают финансовый год. Самое большее, на что может рассчитывать держатель облигации, – это возврат основного капитала, когда он съеден инфляцией.

Одна из причин популярности облигаций в том, что большей частью денежных средств в нашей стране владеют пожилые люди, которые, как правило, стремятся жить на проценты. В то же время предполагается, что молодежь, которая в состоянии зарабатывать деньги, формирует свой инвестиционный портфель только из акций, чтобы увеличивать свои вложения до тех пор, пока не состарится и не будет вынуждена также жить на проценты. Но эта общая установка: акции – молодым, облигации – старым, – становится неактуальной. Люди теперь не желают покорно угасать, как раньше.

Сегодня здоровый 62-летний человек хочет дожить до 82 – еще 20 лет расходов, еще 20 лет инфляции, постепенно снижающей покупательную способность его средств. Пожилые граждане, которые предполагали вести безбедную жизнь на проценты по облигациям и банковским депозитам, получают в итоге совсем не то, на что они рассчитывали. Чтобы успешно оплачивать счета и сохранить уровень жизни на протяжении еще 20 лет, им необходимо увеличить рост своего портфеля. Из-за низких процентных ставок даже люди с огромными активами в портфеле испытывают трудности, живя лишь на проценты. В такой ситуации пожилые люди со всех концов страны спрашивают: «Как выжить, получая доход в 3,5 % по депозитам?»

Представьте, что случится с пожилой парой, чей капитал в $500 000 инвестирован в краткосрочные облигации или депозитные сертификаты. Если процентные ставки по ним пойдут вниз, это неизбежно приведет к значительному уменьшению дохода семьи. Конечно, если процентные ставки увеличатся, увеличится и доход этой пары, но и уровень инфляции, соответственно, тоже вырастет. Если они вложат все $500 000 в долгосрочные облигации, приносящие 7 % в год, их годовой доход составит $35 000. Но при уровне инфляции в 5 % покупательная способность этих $35 000 уменьшится наполовину через 10 лет и на две трети – через 15 лет.

Так что в определенный момент своей пенсионной жизни эта среднестатистическая пара будет вынуждена отложить какие-то из запланированных ими поездок. Или им придется потратить часть основного капитала, что сократит их будущие доходы и сумму наследства, которое они планировали оставить своим детям. Таким образом, невозможно поддерживать хороший уровень жизни без акций в портфеле домохозяйства (богатые семьи мы исключили из рассмотрения).

Очевидно, что объем инвестиций в акции зависит от того, сколько денег вы можете позволить себе вложить в акции, и как быстро вы собираетесь потратить эти деньги. Принимая это во внимание, советую увеличить количество акций в вашем портфеле до максимально приемлемого.

Этот же совет я дал учредителям вышеупомянутой организации. До того как они решили перераспределить активы портфеля, соотношение акций и облигаций было 50/50. В то время часть портфеля, инвестированная в облигации на пять и шесть лет, давала 9 % дохода, а акции – 3 %. Соответственно, этот смешанный портфель активов обеспечивал 6 % дохода в год.

Обычно облигации выкупаются по истечении определенного срока, так что у этой части портфеля нет потенциала роста. С другой стороны, от акций можно ожидать увеличения биржевой стоимости на 8 % в год, не считая дивидендов (практика показывает, что акции дают прирост приблизительно в 11 %, из которых 3 % – дивиденды, а 8 % – увеличение стоимости самой акции, хотя, конечно, основной причиной роста цен на акции является выплата компаниями высоких дивидендов, что, в свою очередь, делает акции более дорогостоящими).

Уровень доходности смешанного портфеля с 50 % средств в акциях, которые дают прирост в 8 %, и 50 % – в облигациях, которые, по большому счету, ничего не приносят, составляет 4 % – едва достаточного, чтобы поспевать за инфляцией.

Что случится, если мы изменим соотношение? При увеличении количества акций по сравнению с облигациями организация потеряет часть текущих доходов в первые несколько лет. Но эта краткосрочная жертва будет более чем компенсирована в долгосрочной перспективе увеличением стоимости акций и, кроме того, повышением дивидендов по этим акциям.

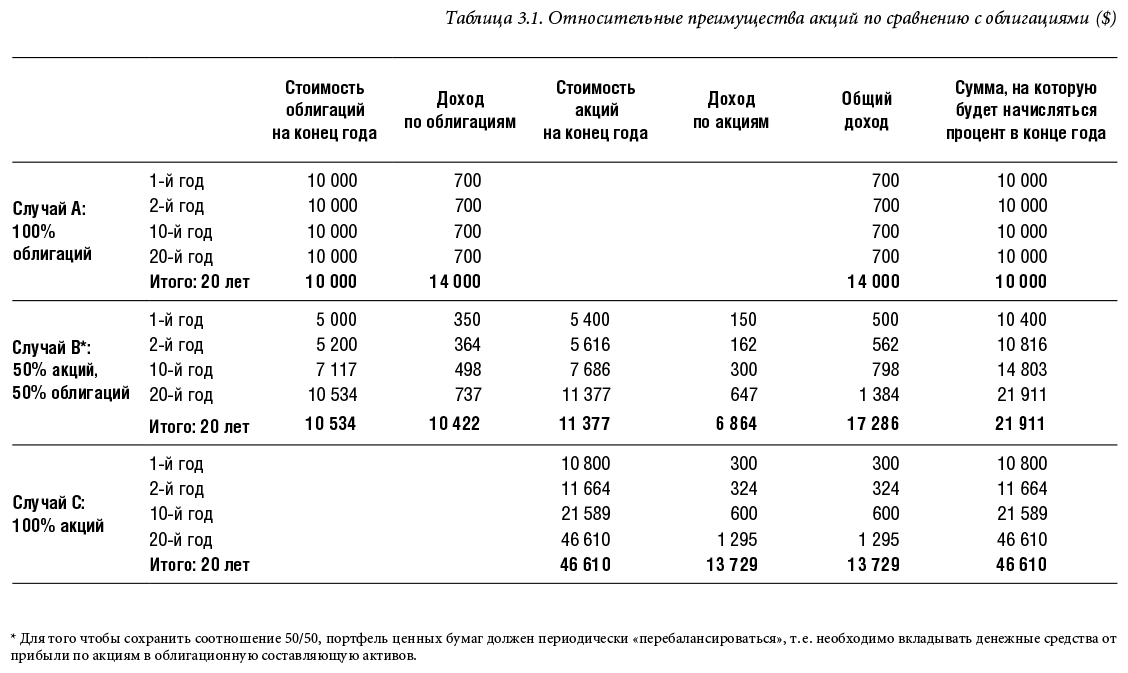

Ожидаемые приобретения в росте и потери в доходах в результате изменения соотношения облигаций и акций в любом портфеле отражены в табл. 3.1. Эти цифры по моей просьбе привел Боб Беквитт, добившийся отличных результатов в фонде Fidelity Asset Manager Fund, которым он управляет.

Беквитт – один из наших постоянных специалистов по биржевому анализу. Биржевой аналитик – это человек, который мыслит категориями, выходящими далеко за пределы обычного линейного мышления, и говорит на языке, понятном только такому же аналитику. Беквитт же уникален тем, что способен общаться не только на профессиональном жаргоне, но и на нормальном человеческом языке.

Во всех трех проанализированных случаях инвестируются $10 000. Предположим, что процентная ставка по облигациям составляет 7 %, а акции приносят 3 % текущих дивидендов и стандартно возрастают в стоимости на 8 % в год.

В «Случае А» все $10 000 вложены в облигации. Через 20 лет владелец этих денег получит $14 000 дохода в виде процентов и затем вернет свои исходные $10 000.

В «Случае В» $10 000 вложены в акции и облигации в соотношении 50/50. По прошествии 20 лет инвестор получит $10 422 по процентам от облигаций, плюс $6 864 – доход от акций в виде дивидендов. Конечная стоимость портфеля, таким образом, составит $21 911.

В «Случае С» все $10 000 вложены в акции. Через 20 лет инвестор получит доход в $13 729, а стоимость портфеля составит $46 610.

Так как дивиденды продолжают расти, в конечном итоге портфель акций принесет больший доход, чем фиксированные поступления от портфеля облигаций. Вот почему через 20 лет в «Случае В» вы получаете доходов на $3286 больше, чем в «Случае А», а в «Случае С» (т. е. вкладывая все деньги в акции) теряете всего лишь $271 доходов, получая между тем все преимущества от общего увеличения стоимости.

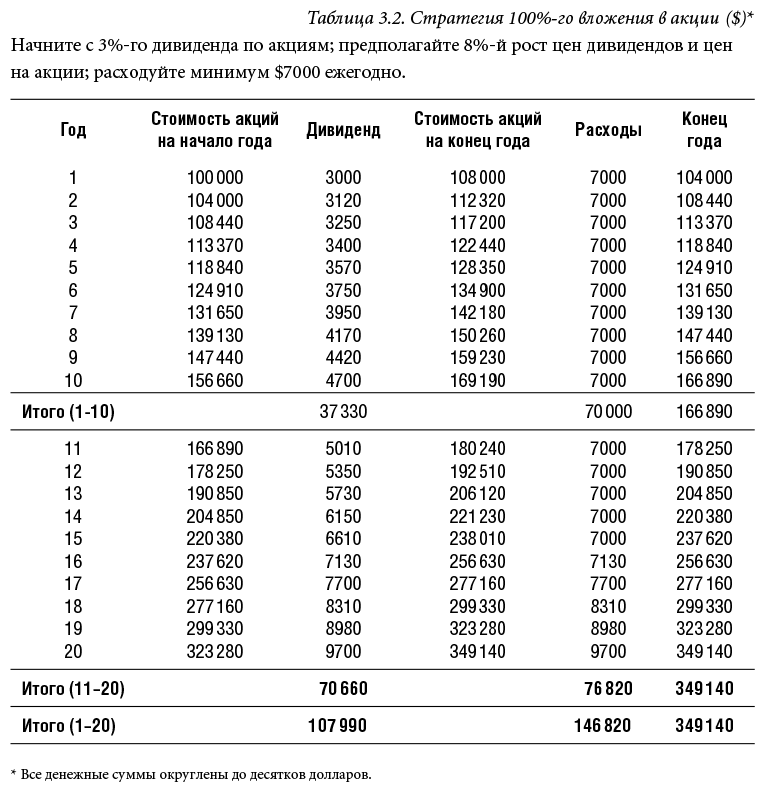

Если продолжить этот анализ, станет ясно, что, теоретически, нет смысла вкладывать все деньги в облигации, даже если вы очень нуждаетесь в доходах. Это категорическое заключение – результат еще одной подборки, которую сделал по моей просьбе Беквитт. Итог показан в табл. 3.2.

Скажем, вы хотите инвестировать $100 000 и определили, что для поддержания уровня жизни вам необходимо иметь $7000 дохода. Обычно людям, которым нужен доход, советуют купить облигации. Но вместо этого вы отклоняетесь в неожиданном направлении и покупаете на все $100 000 портфель акций, которые приносят комбинированный 3 %-й дивиденд.

В течение первого года 3 %-й дивиденд по вашим акциям составит $3000. Для жизни этого недостаточно. Как компенсировать эту недостачу? Продайте акций на $4000. Если цены ваших акций увеличились на стандартные 8 %, то в конце года цена портфеля составит $108 000. С учетом изъятия $4000 из капитала эта цифра составит $104 000.

На второй год доход вашего портфеля по дивидендам увеличится до $3120, так что вам придется продать акций всего на $3880. Каждый последующий год изъятия из капитала будут все меньше, а дивиденды будут расти, и через 15 лет ваш портфель будет приносить уже более $7000 только в виде дивидендов. Итак, теперь вы сможете поддерживать свой уровень жизни, не продавая ни одной акции.

По истечении 20 лет ваши исходные $100 000 вырастут до $349 140 и вы станете почти в четыре раза богаче. К тому же стоит учесть и потраченные вами за это время доходы в размере $146 820.

Раз и навсегда мы отправили на покой последний оставшийся аргумент в пользу облигаций: будучи держателем облигаций, вы не можете позволить себе потратить доходы. Но, с другой стороны, следует учитывать фактор риска. Цены на акции не увеличиваются регулярно на 8 % в год. По итогам некоторых лет они могут даже уменьшаться. Человек, выбравший акции вместо облигаций, должен не только смириться с периодическими падениями курса акций, но и быть готовым продать акции, иногда по очень низкой цене, тратя капитал наряду с дивидендами.

Это особенно сложно на ранних стадиях, когда переключение на акции может привести к внезапному падению стоимости вашего портфеля ниже той суммы, которую вы за него заплатили. Многие продолжают испытывать страх, что в момент, когда они свяжутся с акциями, какая-нибудь «акула» поглотит их капитал, который они не могут позволить себе потерять. И этот страх заставляет вас покупать облигации даже после того, как вы изучили табл. 3.1 и 3.2 и убедились, что с точки зрения долгосрочной перспективы разумнее вложить 100 % денег в акции.

Давайте тогда предположим, что на следующий день, после того как вы купили акции, в результате движения рыночных цен ваш портфель потерял 25 % стоимости в одночасье. Вы проклинаете себя за растрату семейного капитала, но если вы не станете ничего продавать, то все равно окажетесь в лучшей ситуации, чем если бы вы купили облигации. Согласно расчетам Беквитта, через 20 лет ваш портфель будет стоить $185 350, то есть почти в два раза превысит стоимость облигаций, равную $100 000.

Или давайте представим еще более неприятную ситуацию: глубокий экономический спад, продолжающийся 20 лет, когда вместо увеличения дивидендов и цен акций на обычном уровне в 8 % повышение составляет лишь 4 %. Это было бы самым затяжным кризисом в истории современных финансов, но если вы будете держать портфель, состоящий только из акций, изымая $7000 в год, в итоге у вас останется $100 000, что равнозначно владению облигациями на эту сумму.

Жаль, что у меня не было расчетов Беквитта, когда я делал доклад для вышеупомянутой некоммерческой организации, так как я бы попытался уговорить их вообще не покупать облигации. По крайней мере, мы решили увеличить долю инвестиций в акции, что является шагом в верном направлении.