Д. С. Сиваев

Развитие ипотечного кредитования в Российской Федерации

© Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, 2010

Проект выполнен в рамках тематики экспертного совета при Правительственной комиссии по повышению устойчивости развития российской экономики

Введение

Рынок ипотечного кредитования в России переживает нелегкие времена. В результате кризиса уменьшилась доля сделок с использованием ипотечных жилищных кредитов. Так, в 2008 г. она составила 14 %, а в первом полугодии 2009 г. лишь 5 %. Это свидетельствует о резком снижении уровня использования ипотечных жилищных кредитов для финансирования приобретения жилья. Объемы ипотечного кредитования резко снизились до уровня начала 2006 г. Если в 2007 г. объем выданных ипотечных жилищных кредитов увеличился на 87 % по сравнению с 2006 г. и составил 556 млрд руб., то в 2008 г. темп прироста уменьшился: было выдано кредитов на 651 млрд руб., что лишь на 17 % больше, чем в 2007 г. (В сопоставимых ценах 2007 г. объем выданных ипотечных жилищных кредитов в 2008 г. составил 578 млрд руб., что лишь на 4 % больше, чем в 2007 г.) За 9 месяцев 2009 г. было выдано ипотечных кредитов на сумму 91,5 млрд руб., что в 5,9 раза меньше, чем за аналогичный период 2008 г.

В связи с этим актуальными задачами являются оценка эффективности принимаемых государством антикризисных мер по поддержке ипотечного кредитования и отдельных категорий заемщиков, разработка дополнительных мер, в том числе антикризисных, по дальнейшему развитию ипотечного кредитования и повышению доступности ипотечных кредитов для населения. Обеспечение населения жильем – это комплексная задача, предполагающая наряду с развитием ипотечного кредитования создание экономических и организационных условий для строительства недорогого доступного жилья. Поэтому в данном исследовании значительное место занимают предложения по реализации форм жилищного строительства, необходимых для производства жилья, доступного разным категориям граждан.

Несмотря на сегодняшнюю кризисную ситуацию, в рамках государственной жилищной политики не утеряны и среднесрочные, и долгосрочные ориентиры развития ипотечного жилищного кредитования. В соответствии с поручениями Президента РФ по итогам заседания 1 июля 2009 г. Совета при Президенте РФ по реализации приоритетных национальных проектов и демографической политике в 2009 г. должны быть разработаны долгосрочная Стратегия развития ипотечного жилищного кредитования в Российской Федерации, а также комплекс мер по развитию ипотечного жилищного кредитования в Российской Федерации на период до 2011 г. А вторы данного исследования принимали участие в подготовке проекта стратегии, и многие отраженные в нем предложения были использованы в обсуждаемом сегодня проекте стратегии.

В рамках подготовки настоящего издания была проведена аналитическая работа по следующим направлениям:

● анализ ситуации и основных проблем на рынке ипотечного кредитования;

● анализ и оценка государственной политики по поддержке развития ипотечного кредитования, в том числе антикризисных мер;

● разработка предложений по реализации мер государственной поддержки ипотечного кредитования в условиях кризиса на финансовом рынке;

● разработка предложений по развитию дополнительных рыночных и государственных институтов и механизмов, направленных на стимулирование ипотечного кредитования;

● разработка предложений по новым формам жилищного строительства и приобретения жилья гражданами с учетом спроса населения, обеспеченного с помощью ипотечного кредитования и иных форм жилищного финансирования.

Материалы и рекомендации, содержащиеся в исследовании, могут быть использованы при подготовке федеральных программ развития рынка ипотечного жилищного кредитования и жилищного финансирования.

Глава 1

Государственная политика по поддержке ипотечного жилищного кредитования

1.1 Анализ ситуации и основных проблем рынка жилья, ипотечного жилищного кредитования, жилищного строительства и его финансирования

1.1.1. Рынок жилья

В 2005–2008 гг. уровень активности на рынке жилья постоянно возрастал. Данные о количестве осуществленных сделок по приобретению жилья за первое полугодие 2009 г. наглядно показывают изменение тенденций, преобладающих на рынке. По сравнению с первым полугодием 2008 г. количество сделок за аналогичный период 2009 г. сократилось на 300 тыс. и составило 887 тыс., что соответствует падению на 25 %. Данная динамика наглядно показывает, насколько сильно рынок жилья пострадал от кризиса.

В 2008 г. было осуществлено 2,5 млн сделок на рынке жилья, что складывалось из сделок на первичном рынке (690 тыс. жилых единиц без учета 10 % введенных жилых единиц, распределяемых вне рынка) и вторичном рынке жилья (1,8 млн сделок купли-продажи), т. е. доля первичного рынка в суммарном обороте составила 28 %. Для 2007 г. аналогичный показатель составлял 25 %. Увеличение доли первичного рынка на 3 % свидетельствует о росте жилищного строительства, который наблюдался в то время.

В первом полугодии 2009 г. на первичном рынке количество сделок составило 199 тыс. (без учета 15 % жилых единиц, распределяемых вне рынка)[1], а на вторичном – 688 тыс. Таким образом, доля первичного рынка вновь уменьшилась до 22 %, что может отражать изменение структуры предложения. Однако данные о структуре нельзя считать надежными из-за неравномерного распределения ввода жилья по кварталам[2].

Общее количество домохозяйств, которые приобрели жилье на рынке, составило в 2008 г. 2,5 млн, или 4,8 % общего числа домохозяйств, или 26,7 % домохозяйств, которые имели доход, позволяющий им приобрести жилье (такой доход имели 18 % семей), или 11 % домохозяйств, которые имели потребность в улучшении жилищных условий (по данным социологических обследований, потребность в улучшении жилищных условий имеют примерно 60 % семей).

В первом полугодии 2009 г. улучшить жилищные условия смогли лишь 1,7 % всех семей, что существенно уступает показателю соответствующего периода 2008 г., равному 2,28 %.

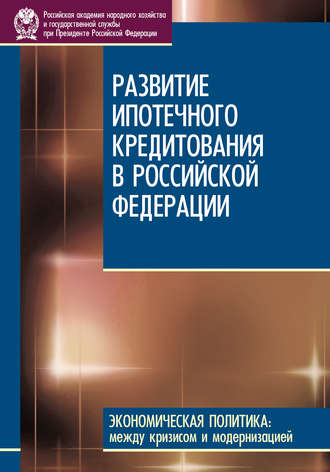

Источник: расчеты ИЭГ по данным Росстата.

Рис. 1.1. Изменение средней рыночной номинальной цены жилья (I кв. 2004 г. = 100 %)

По данным Росстата, на рынке жилья до октября 2008 г. в среднем не наблюдалось отрицательной динамики номинальных цен (рис. 1.1). После периода активного роста реальных цен в 2006 г. с начала 2007 г. вплоть до III квартала 2008 г. рост цен продолжался в более сдержанном темпе, однако на вторичном рынке в начале 2008 г. произошел скачок номинальных цен. Это явление соответствует общей тенденции увеличения разрыва в динамике роста цен на жилье на первичном и вторичном рынках. В 2008 г. цены на жилье на вторичном рынке существенно опережали изменение цен на первичном.

Ценовая ситуация на рынке жилья в IV квартале 2008 – II квартале 2009 г. изменилась: началось падение номинальных цен на жилье как на первичном, так и на вторичном рынке. Однако устойчивый тренд снижения цены на вторичном рынке установился лишь после I квартала 2009 г., т. е. на квартал позже, чем на первичном рынке. При этом темпы падения цен на вторичном рынке были выше, чем на первичном.

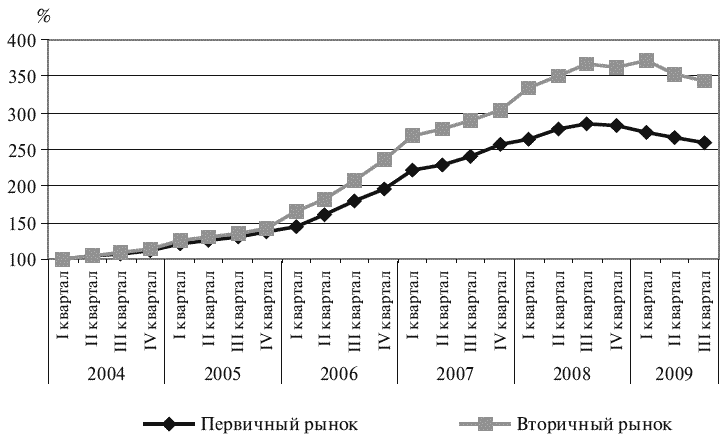

Источник: расчеты ИЭГ по данным Росстата.

Рис. 1.2. Изменение средней рыночной реальной цены жилья (I кв. 2004 г. = 100 %)

Сопоставление динамики номинальных и реальных цен (рис. 1.2) позволяет сделать вывод, что расхождение темпов роста цен первичного и вторичного рынков в реальных показателях еще более велико. Реальные цены на первичном рынке были стабильны на протяжении I–III кварталов 2008 г., в то время как на вторичном рынке наблюдался рост. Динамика реальных цен указывает на то, что в обоих сегментах рынка снижение цен началось уже в III квартале 2008 г. Из этого следует, что движение реальных цен несколько опережает движение номинальных. По отношению к III кварталу 2008 г. (пику) средние рыночные реальные цены снизились на 15 и 12 % на первичном и вторичном рынках соответственно. Это существенно выше аналогичных показателей для номинальных цен, которые составили 5 % для первичного и 7,5 % для вторичного рынка.

1.1.2. Ипотечное жилищное кредитование

До кризиса 1998 г. ипотечное кредитование практически не рассматривалось банками как перспективное направление развития бизнеса, а жилищные кредиты предлагали не более 20 банков на срок 1–3 года под заоблачные процентные ставки. Начиная с 2000 г. банки стали более активно выходить на рынок ипотеки, увеличивая сроки кредитования до 10–15 лет, а в рамках отдельных региональных программ – до 20–25 лет. Снизились и процентные ставки: до 10–15 % годовых в валюте и 15–18 % годовых в рублях.

Не менее существенно было и то, что все большее количество банков стало использовать ипотеку в качестве основного средства обеспечения возвратности кредитов. В отличие от предшествующего периода, когда банки предпочитали предоставлять жилищные кредиты по «арендной» схеме, в 2000-е гг. они стали все в больших масштабах использовать в качестве обеспечения залог приобретаемого жилья, детально отрабатывая все процедуры, связанные с оформлением и регистрацией залога жилых помещений, приобретаемых с помощью кредитных средств.

По данным Банка России, за 2001–2002 гг. было предоставлено немногим более 10 тыс. ипотечных жилищных кредитов на общую сумму 5 млрд руб. Следует отметить, что объем выданных в 2002 г. кредитов практически удвоился по сравнению с 2001 г. В 2003 и 2004 гг. происходило дальнейшее увеличение темпов роста объемов ипотечного кредитования, и, по оценкам экспертов Института экономики города, объемы выданных ипотечных кредитов составили 9,5 млрд руб. в 2003 г. и 25–30 млрд руб. в 2004 г.

Особенно быстрое развитие ипотечное жилищное кредитование получило в 2005–2008 гг. в результате формирования благоприятной законодательной базы, принятия пакета федеральных законов, направленных на повышение доступности жилья для населения, стабилизацию макроэкономической ситуации и рост реальных доходов населения.

Начиная с 2005 г. государство стало оказывать активное содействие развитию рынка ипотечного кредитования, в частности через созданное Правительством РФ ОАО «Агентство по ипотечному жилищному кредитованию» (далее – АИЖК). В результате к середине 2008 г. практически во всех регионах России была сформирована инфраструктура, необходимая для успешного функционирования ипотечного жилищного кредитования.

В 2006 г. – первом полугодии 2008 г. банки активно выдавали населению жилищные кредиты, т. е. кредиты на приобретение и обустройство земли под предстоящее жилищное строительство, на строительство (реконструкцию) и приобретение жилья. При этом, по данным Банка России, 87 % из них являлись ипотечными, т. е. были выданы под залог недвижимости в порядке, установленном ФЗ «Об ипотеке (залоге недвижимости)».

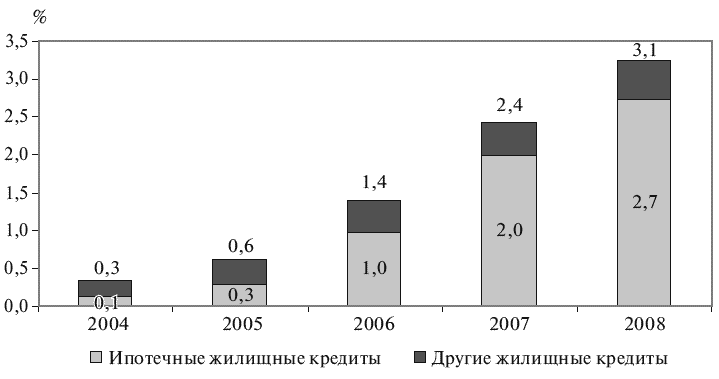

Источник: Банк России.

Рис. 1.3. Задолженность по жилищным кредитам, % ВВП

На 1 января 2009 г. задолженность по ипотечным жилищным кредитам составляла 1057 млрд руб., еще 82 млрд руб. (7,2 % общей задолженности) было сосредоточено на консолидированном балансе АИЖК. Совокупная задолженность по ипотечным жилищным кредитам достигла 2,7 % ВВП (на 1 января 2008 г. – 2,0 % ВВП) (рис. 1.3).

В 2008 г. каждая шестая (17 %) сделка на рынке жилья совершалась с использованием средств ипотечных кредитов, в то время как в 2006 г. – только каждая одиннадцатая (9 %).

В пяти субъектах Российской Федерации (Костромская, Тюменская, Омская области, Республики Татарстан и Тыва) доля сделок с ипотекой на рынке жилья превысила 30 % в 2008 г., а в 19 субъектах РФ составила 20–30 %. Менее 10 % сделок с ипотекой было зафиксировано в 20 субъектах РФ, а в 33 субъектах ее доля составила 10–20 %.

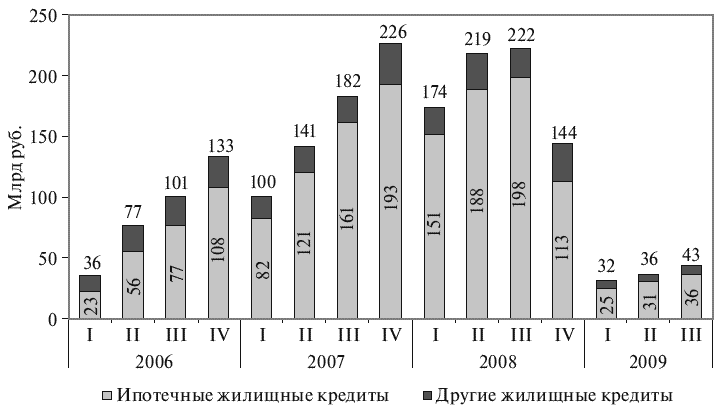

До середины 2008 г. объемы выдачи ипотечных кредитов динамично росли (рис. 1.4). При этом постоянно улучшались условия предоставления ипотечных кредитов: первоначальный взнос и ставка процента снижались, а срок кредита возрастал.

Источник: Банк России.

Рис. 1.4. Объемы ежеквартально выдаваемых жилищных кредитов, млрд руб.

Из всех институтов жилищного сектора наиболее сильное отрицательное влияние финансовый кризис, вызванный чередой неплатежей по ипотечным кредитам класса subprime в США, оказал на ипотечное жилищное кредитование. Его объемы резко снизились до уровня начала 2006 г., процентные ставки повысились до максимального уровня за период с III квартала 2006 г.

Если в 2007 г. объем выданных ипотечных жилищных кредитов увеличился на 87 % по сравнению с 2006 г. и составил 556 млрд руб., то в 2008 г. темп прироста снизился: было выдано кредитов на 651 млрд руб., что лишь на 17 % больше, чем в 2007 г. (В сопоставимых ценах 2007 г. объем выданных ипотечных жилищных кредитов в 2008 г. составил 578 млрд руб., что лишь на 4 % больше, чем в 2007 г.) При этом в III квартале 2008 г. по сравнению с предыдущим кварталом прирост составил лишь 5 % (в 2007 г. прирост в III квартале по отношению ко второму составил 33 %). В IV квартале 2008 г. объемы ипотечного кредитования уменьшились практически в 2 раза по сравнению с предыдущим кварталом, а в I–III кварталах 2009 г. выдавалось менее 20 % от объемов выдачи III квартала 2008 г. В среднем ежемесячно в январе – сентябре 2009 г. выдавалось ипотечных кредитов на 7 – 13 млрд руб. (6 – 12 тыс. ед.).

В первом полугодии 2009 г. доля сделок с ипотекой на рынке жилья уменьшилась и достигла уровня 12 %. Это свидетельствует о резком снижении уровня использования ипотечных жилищных кредитов для финансирования приобретения жилья.

Итог девяти месяцев 2009 г. по выдаче ипотечных кредитов – 91,5 млрд руб., что в 5,9 раза меньше, чем за аналогичный период 2008 г.

На 1 июля 2009 г. на рынке ипотечного жилищного кредитования присутствовало 602 кредитные организации, что составляет 52,6 % общего количества действующих кредитных организаций. При этом в первом полугодии 2009 г. только 279 кредитных организаций предоставляли ипотечные жилищные кредиты, а остальные осуществляли обслуживание ранее выданных кредитов. Регулярно, по данным Банка России[3], выдавали ипотечные жилищные кредиты в рублях около 100 кредитных организаций, а в иностранной валюте – 11. Кроме того, только 7 кредитных организаций из 25 продолжили осуществлять перекредитование ранее выданных в других кредитных организациях ипотечных жилищных кредитов. Количество участников, привлекающих рефинансирование на вторичном рынке ипотечного кредитования, сократилось с 204 до 139 организаций.

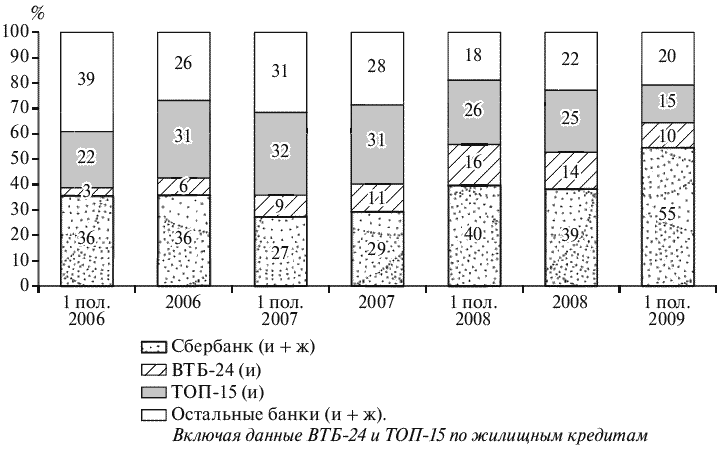

На рынке жилищного кредитования уже в первой половине 2008 г. отчетливо прослеживается тенденция к концентрации такой деятельности в крупных банках (рис. 1.5). Так, если в 2007 г. на долю Сбербанка приходилось около 30 % всех выданных жилищных кредитов, то в первой половине 2009 г. – уже 55 %. В первом полугодии 2009 г. 15 крупнейших банков (по объемам выдачи ипотечных кредитов) контролировали 80 % рынка жилищного кредитования (в 2007 г. – 72 %).

Примечание: (и) – данные только по ипотечным кредитам; (и + ж) – данные по жилищным кредитам (включая ипотечные); ТОП-15 – 15 крупнейших банков по выдаче ипотечных кредитов (без учета данных по Сбербанку и ВТБ-24).

Источник: расчеты ИЭГ по данным Банка России и РБК.

Рис. 1.5. Структура выдачи жилищных кредитов по банкам-кредиторам в 2006–2009 гг.

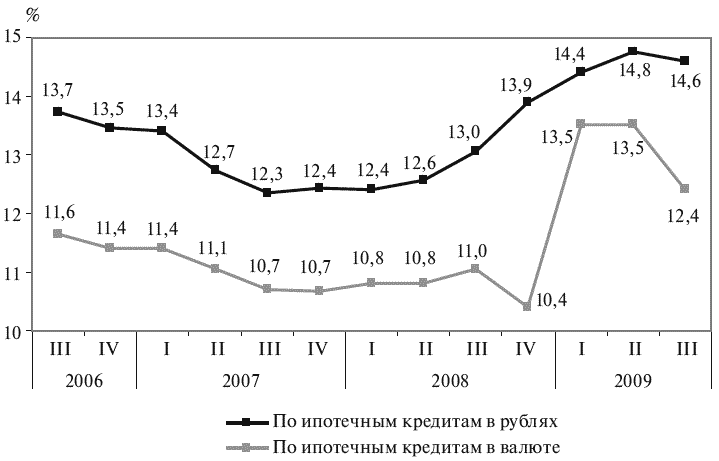

По данным Банка России, условия ипотечного кредитования в 2006 – III квартале 2007 г. постоянно улучшались: процентная ставка как по рублевым, так и по валютным кредитам снижалась (рис. 1.6). Но нестабильность на финансовых рынках и удорожание ресурсов для банков привели сначала к стабилизации процентных ставок в IV квартале 2007 – I квартале 2008 г., а в дальнейшем и к их повышению во втором полугодии 2008 г. По кредитам, выданным во II квартале 2009 г., процентная ставка составила 14,8 % в рублях и 13,5 % в валюте, что соответственно на 2,5 и 2,8 пп. выше минимальных процентных ставок в III квартале 2007 г. В III квартале процентные ставки по выданным кредитам снизились, причем в валюте снижение составило 1,1 пп., а в рублях – 0,2 пп. по отношению к предыдущему кварталу.

Источник: расчеты ИЭГ по данным Банка России.

Рис. 1.6. Средневзвешенные ставки по выдаваемым ипотечным жилищным кредитам

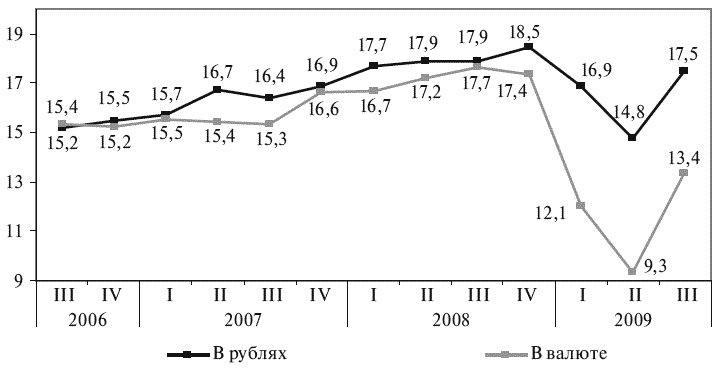

Также сократились сроки кредитов и увеличились требования к размеру первоначального взноса. Средние сроки кредитования во II квартале 2009 г. составили 14,8 и 9,3 года по рублевым и валютным кредитам, что на 3,7 и 8,4 года меньше соответствующих максимальных значений, зафиксированных в IV и III кварталах 2008 г. (рис. 1.7). В III квартале 2009 г. средневзвешенные сроки кредитования выросли до 17,5 и 13,4 года по рублевым и валютным кредитам соответственно.

Источник: расчеты ИЭГ по данным Банка России.

Рис. 1.7. Средневзвешенные сроки по выдаваемым ипотечным жилищным кредитам, годы

В течение первого полугодия 2009 г. наблюдалось также изменение структуры выдачи ипотечных кредитов за счет уменьшения доли валютных кредитов ввиду значительного валютного риска, который ложится на заемщика, особенно учитывая девальвацию рубля в конце 2008 г. и высокий темп инфляции. В частности, за 9 месяцев 2009 г. объем валютных кредитов в общем объеме выдачи составил 6 %.

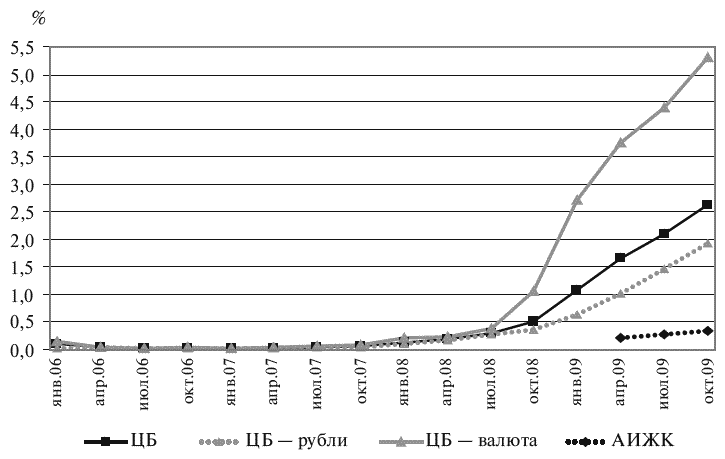

Экономический кризис оказал существенное влияние на платежеспособность заемщиков по ипотечным кредитам, что имело следствием увеличение доли просроченных ипотечных кредитов. Доля просроченной задолженности по ипотечным кредитам, рассчитанная в соответствии с российской системой бухгалтерского учета – РСБУ (рис. 1.8) (в объеме просроченной задолженности учитываются только суммы платежей в счет возврата основного долга, которые кредитор не получил по истечении срока, установленного кредитным договором[4]), во второй половине 2008 г. стала резко увеличиваться и составила на 1 октября 2009 г. 1,9 % по ипотечным кредитам в рублях и 5,3 % по ипотечным кредитам в валюте. В среднем просроченная задолженность по РСБУ по ипотечным кредитам на 1 октября 2009 г. составила 2,6 %, что было в 5,2 раза больше, чем год назад, и в 43,2 раза больше по сравнению с показателем двухлетней давности.

Источник: Банк России.

Рис. 1.8. Доля просроченной задолженности по ипотечным жилищным кредитам (по РСБУ)

Основными причинами такого роста являются начавшиеся в конце 2008 г. сокращение рабочих мест, перевод работников на неполную занятость и, как следствие, существенное снижение уровня дохода у многих заемщиков. Кроме того, сказался рост на 40 % курса доллара (с 26 руб./долл. до 36 руб./долл.), отчего наиболее сильно пострадали заемщики, взявшие ипотечные кредиты в валюте (на 1 января 2009 г. доля задолженности по ипотечным кредитам в иностранной валюте составила около 20 %). В проигрыше оказались и заемщики, получившие кредиты с плавающей процентной ставкой. Соответственно наибольший рост просрочек приходится на кредиты в иностранной валюте – более чем в 180 раз с января 2007 г., а по кредитам в рублях – в 127 раз.

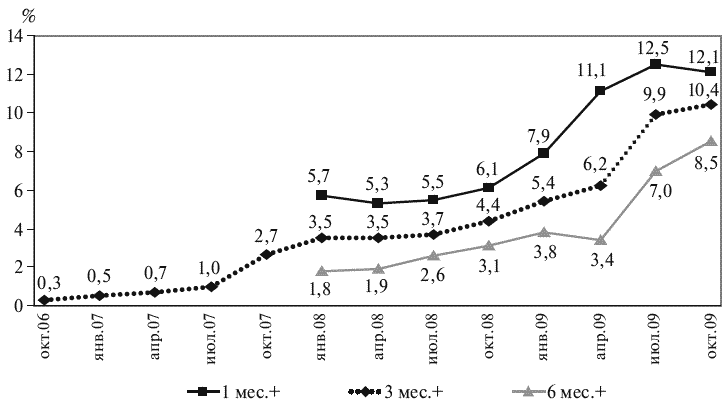

Просроченная задолженность по ипотечным жилищным кредитам, обслуживаемым АИЖК, рассчитанная по международным стандартам финансовой отчетности[5] (рис. 1.9), также выросла. Доля кредитов, по которым платеж просрочен на три месяца и более, составила на 1 июля 2009 г. 9,9 %, что в 2,7 раза больше, чем на соответствующую дату 2008 г.[6]

Источник: Банк России.

Рис. 1.9. Доля просроченной задолженности по ипотечным жилищным кредитам, обслуживаемым АИЖК (по МСФО)

Чтобы смягчить сложившиеся негативные тенденции, в том числе избежать балансовых убытков, банки стали предлагать заемщикам программы реструктуризации ипотечных кредитов, включая конвертацию валютных кредитов в рублевые, правда, по текущим процентным ставкам, которые достаточно сильно выросли по сравнению с началом 2008 г., пролонгацию кредитов и т. п. В 2009 г. также начала действовать государственная программа реструктуризации ипотечных кредитов, реализуемая дочерней компанией АИЖК – Агентством по реструктуризации ипотечных жилищных кредитов (АРИЖК).

Оставшиеся участники ипотечного рынка в целом стали более консервативно подходить к оценке платежеспособности заемщика, объявив обязательным условием получения кредита наличие официально подтвержденного дохода (справка 2-НДФЛ), и повысили требования к первоначальному взносу до 30 %.

Рынок рефинансирования ипотечных кредитов, активно развивавшийся в последние годы, практически полностью лишился инвесторов, напуганных резким повышением неопределенности и кризисом доверия. Это привело к росту стоимости привлечения денежных средств как на отечественном, так и на зарубежных финансовых рынках.

В сложившейся ситуации на рынке наблюдалось стремительное обесценение долгосрочных активов с фиксированной ставкой, каковыми являются выданные ранее ипотечные кредиты. В результате если в I квартале 2008 г. активные операции по рефинансированию проводили крупные игроки рынка, то в III квартале они прекратили выкуп. Участники рынка ипотечного кредитования, успевшие к началу 2008 г. сформировать достаточный объем пулов для проведения секьюритизации, были вынуждены отложить или перенести на неопределенное время выпуск ипотечных ценных бумаг. Если количество кредитных организаций, участвовавших на вторичном рынке ипотечного кредитования, сократилось за 2008 г. на 12,5 % (с 233 до 204), то с начала 2009 г. оно уменьшилось еще на 32 % (до 139).

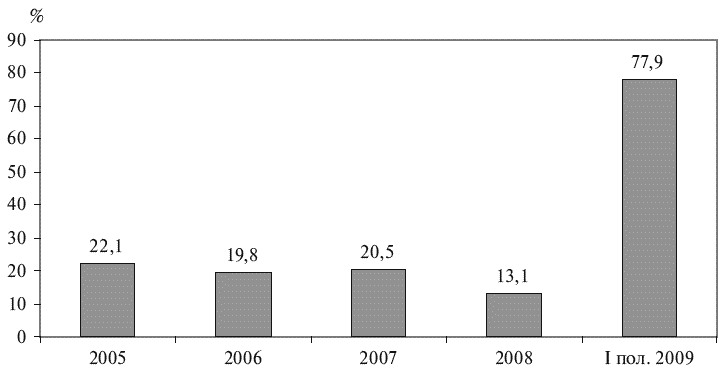

В 2008 г. объем рефинансированных на вторичном рынке кредитов сократился на 14,6 % по сравнению с 2007 г. (со 115,9 млрд руб. до 99 млрд руб.), а с начала 2009 г. еще почти в 3 раза – до 33,4 млрд руб.

При этом если в 2008 г. средства, полученные кредитными организациями в порядке рефинансирования, составляли всего 15,2 % общего объема выданных ипотечных кредитов, то в первом полугодии 2009 г. в связи с отсутствием долгосрочного фондирования и ростом рисков банковских операций рефинансирование стало одной из обязательных составляющих привлечения денежных средств в ипотечное жилищное кредитование – его доля в предоставленных в первом полугодии ипотечных жилищных кредитах составила 60,3 % (рис. 1.10).

Примечание: за 2005–2007 гг. – данные только о прямой продаже пулов ипотечных кредитов.

Источник: Банк России.

Рис. 1.10. Доля рефинансируемых ипотечных жилищных кредитов

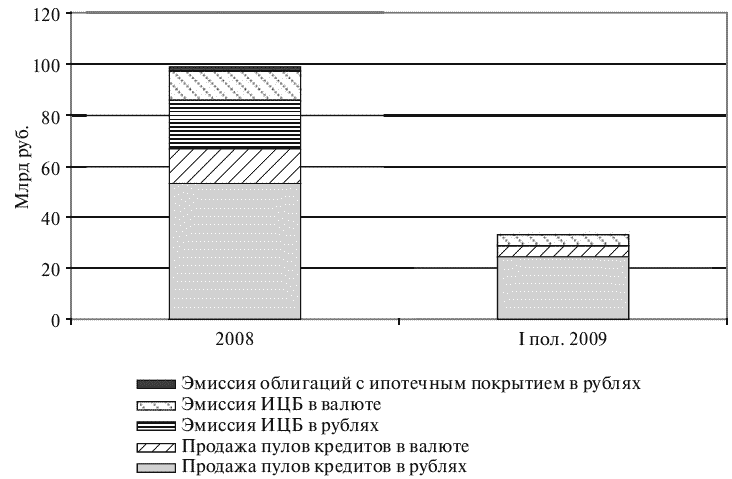

Источник: Банк России.

Рис. 1.11. Инструменты рефинансирования ипотечных жилищных кредитов

В качестве инструментов рефинансирования использовалась в основном прямая продажа пулов кредитов (68 % объема рефинансирования в 2008 г. и 86 % в первом полугодии 2009 г.). Эмиссия ипотечных ценных бумаг составила в 2008 г. 30,1 млрд руб. (30 %), а в первой половине 2009 г. – 4,8 млрд руб. (14 %). Выпуск облигаций с ипотечным покрытием (с сохранением кредитов на балансе коммерческой организации) практически не применялся: в 2008 г. объемы таких ценных бумаг составили 2 млрд руб. (2 % объема рефинансирования ипотеки), а в 2009 г. пока не зарегистрировано ни одного выпуска (рис. 1.11).

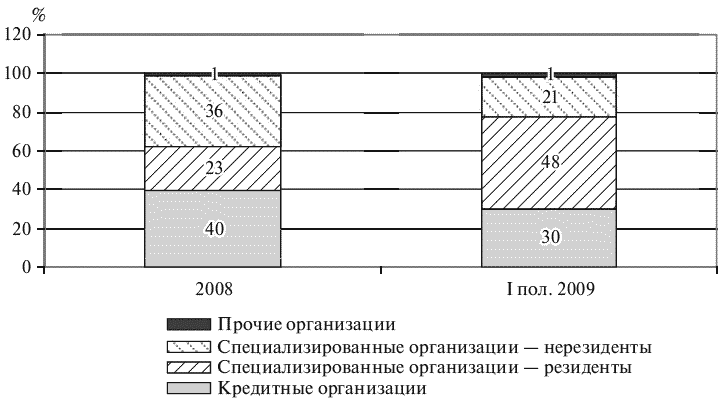

Основными покупателями ипотечных ценных бумаг и пулов кредитов были кредитные организации и специализированные рефинансирующие организации – резиденты. Роль последних в первой половине 2009 г. заметно выросла. Управляющие компании ПИФ и ОФБУ на рынке рефинансирования практически не участвовали (рис. 1.12).

Источник: Банк России.

Рис. 1.12. Источники внебалансового рефинансирования ипотечных жилищных кредитов

Еще одной проблемой для банков стала возрастающая скорость досрочного погашения ипотечных кредитов. Если в 2005–2007 гг. ежегодно досрочно погашалось около 6–8 % задолженности по ипотечным кредитам, то в 2008 г. – уже 11 %, а в первом полугодии 2009 г. – 13 % (рис. 1.13). Это означает, что фактический срок жизни 15-летнего кредита, выданного под 14 % годовых, сократился с 8,8 года в 2006 г. до 6,3 года в первой половине 2009 г.

Источник: расчеты ИЭГ по данным Банка России.

Рис. 1.13. Досрочное погашение ипотечных кредитов (CPR[7])

В силу сложившейся на рынке ипотечного жилищного кредитования ситуации, характеризующейся существенным повышением стоимости заемных средств для банков, снижением уровня конкуренции и ужесточением требований к заемщикам, ипотечные кредиты стали гораздо менее доступными для населения, особенно в регионах, где ипотеку поддерживали преимущественно мелкие и средние банки.

Именно отсутствием долгосрочных источников финансирования ипотечного кредитования в сложившихся условиях обусловлена необходимость существенной государственной поддержки механизмов рефинансирования ипотечных кредитов, в том числе через государственный институт развития АИЖК, другие институты развития, Банк России, Фонд национального благосостояния, а также привлечение в этот сектор долгосрочных ресурсов государственных накопительных систем, в частности средств пенсионных накоплений.