Эрик Найман

Малая энциклопедия трейдера

Важность современного рынка акций объясняется, в частности, активным использованием этих ценных бумаг в качестве залога под займы и кредиты. Так, сейчас акции являются одним из важнейших инструментов залога, зачастую из-за более высокой (на порядок) ликвидности даже более важным, нежели недвижимость. Стремительное падение котировок акций может вызвать рост процентных ставок и экономический спад, как это уже было в период Великой депрессии. Акции переросли из объекта инвестирования в элемент экономической политики индустриальных стран. В последнее время к буму на рынке акций присоединились, следуя за волной глобализации, и развивающиеся страны.

В настоящий момент индивидуальные инвесторы размещают свои средства на американском фондовом рынке или самостоятельно, что делать стало заметно легче с появлением интернет-технологий, или же через всевозможные фонды. Среди инвестиционных фондов выделяются следующие разновидности, по классификации аналитической компании TrimTabs:

• фонды, специализирующиеся на американских акциях;

• фонды, специализирующиеся на международных акциях;

• фонды, специализирующиеся на американских государственных облигациях;

• смешанные фонды, работающие и с государственными облигациями, и с акциями.

Котировки стоимости акций или паев большинства официально зарегистрированных фондов можно легко найти практически на любом серьезном финансовом сайте или в специальной прессе.

Одним из наиболее интересных с точки зрения анализа и оценки перспектив фондового рынка США является показатель динамики активов фондов, информацию о котором можно получить на сайте www.trimtabs.com.

Интересную информацию по всевозможным фондам можно найти также на веб-странице http://www.smartmoney.com/funds/, где выделено почти 50 разновидностей фондов. Из них вы можете выбрать и посмотреть самые лучшие и худшие за последний день, неделю, год и даже пять лет. Фонды сами по себе стали весьма распространенными финансовыми инструментами, дающими возможность реализовать разнообразные инвестиционные стратегии.

Рынок акций каждой страны имеет собственный индекс, рассчитываемый как отношение текущих цен на акции к первоначальным ценам, если индекс базисный, или же как отношение текущих цен к ценам закрытия предыдущего дня, если индекс цепной. Количество акций, берущихся для расчета биржевого индекса, в разных странах различно и колеблется, как правило, от 10 до 500.

Биржевые индексы первоначально были созданы только для отражения долгосрочных тенденций на фондовом рынке. Но позднее, начиная с 1970-х гг. уже сами биржевые индексы стали предметом активной торговли, объектами для заключения фьючерсных и опционных контрактов. Особенной популярностью среди трейдеров пользуется торговля фьючерсами и опционами на индексы Доу – Джонса (DJI-30 – США), Standard & Poor (S&P 500 – США), Nasdaq (Nasdaq-100 – США), Footse (FTSE-100 – Великобритания), Dax (DAX-30 – Германия) и Nikkei (Nikkei-225 – Япония). Старейшим и самым известным биржевым показателем фондового рынка является индустриальный индекс Доу – Джонса, впервые рассчитанный в 1884 г.

Существуют не только общерыночные индексы, составленные из компаний разных отраслей экономики, но и сугубо отраслевые. Яркими примерами отраслевых индексов стали индексы Доу – Джонса – Dow Jones Industrial (индустриальный индекс; рассчитывается по акциям 30 ведущих американских компаний), DJ Transport (транспортный индекс; рассчитывается по акциям 20 транспортных компаний), DJ Utilities (коммунальный индекс; рассчитывается по акциям 15 компаний, представляющих коммунальный сектор – энерго-, водо-, газоснабжающие и т. п. компании), DJ Composite (комплексный индекс; объединяет все три вышеперечисленных индекса).

Центром мировой торговли срочными контрактами (фьючерсами и опционами) на биржевые индексы и валюты является LIFFE (London International Financial Futures and Options Exchange), находящаяся в Лондоне. В 2002 г. LIFFE была поглощена Euronext, которая, в свою очередь, в 2007 г. вошла в группу NYSE-Euronext.

Также биржевыми индексами торгуют на CBOT (Chicago Board of Trade – США), CME (Chicago Mercantile Exchange – США, является центром фьючерсной торговли валютами), DTB (Deutsche TerminBorse – Германия).

1.3. Причины и следствия

У каждого события на финансовом рынке есть причина для его появления. Иными словами, событие можно назвать следствием появления причины. Например, снижение учетной ставки, как правило, вызывает падение соответствующей валюты. Или заморозки уничтожают посевы зерновых культур, что вызывает рост цен на пшеницу. Или банкротство одного крупного банка влечет за собой рост краткосрочных процентных ставок.

Естественно, это упрощенная модель взаимодействия фундаментальных факторов и рыночных котировок. Но усложнять мир также не нужно.

Причин для изменения рыночных цен множество. Среди них есть как первостепенные, так и второстепенные – заморозки, например, относятся к первому типу, а плохой урожай – ко второму.

Но прежде чем повлиять на рынок, причина должна прозвучать в новостях. Исключение: использование инсайдерских знаний, что можно попытаться распознать методами технического анализа.

Опытные спекулянты неизбежно используют фундаментальный анализ или хотя бы выводы фундаментальных аналитиков, изучая аналитические отчеты и обзоры, слушая новостные каналы типа Bloomberg или РБК, и чутко реагируют на новости фундаментального характера, ежедневно влияющие на трейдерские «уши и кошельки».

Среди новостей можно выделить следующие группы:

• объявление органами государственной статистики и центробанком макроэкономических индикаторов, отражающих состояние экономики страны. О дате и времени этих публикаций обычно сообщают заранее в так называемых календарях. Такие новости являются ожидаемыми, и рынок готовится к ним заблаговременно. Именно об этом говорит правило «Покупаем слухи (ожидания), продаем факты»;

• исследования аналитиков ведущих инвестиционных банков или аналитических бюро, таких как Merrill Lynch, Morgan Stanley Dean Writer, Goldman Sachs и др. Исследования могут касаться стран, отраслей, рынков и конкретных компаний;

• новости акционерных компаний;

• политические события;

• значимые природные явления, такие как ураганы и засухи.

Новости и события бывают ожидаемыми и неожиданными.

Новости случайные и неожиданные

Неожиданные новости обычно оказывают гораздо более сильное воздействие на рынок, нежели ожидаемые. Объясняется это тем, что к ожидаемым событиям инвесторы и спекулянты готовы, а сами ожидания уже заложены в цену. К неожиданным же событиям мало кто готов. На то они и неожиданные, что их не ждешь.

К неожиданным и случайным новостям обычно относят новости политического и природного происхождения, реже экономического.

Например, новость о серьезной политической нестабильности в России способна привести к сильному падению евро, так как экономика, например, Германии зависит от ситуации в России.

Особенно сильное воздействие на финансовые рынки оказывают войны. Военные действия Ирака способны вызвать повышение цен на нефть и ослабить тем самым японскую иену и незначительно евро как валюты энергозависимых стран.

Землетрясение или иное стихийное бедствие способно ослабить национальную валюту страны, где это произошло, так как на восстановление потребуются средства, что может привести к усилению инфляции.

После терактов 11 сентября у рынка появился еще один повод к сильным реакциям.

Можете ли вы прогнозировать появление неожиданных новостей? Думаю, нет. Но уж точно можете к ним быть готовы. Готовы, во-первых, чисто психологически – не проявлять вредные для кошелька эмоции. Как советовал герой Бельмондо в фильме «Баловень судьбы», надо «ничему не удивляться». Во-вторых, готовы финансово – у вас должны быть свободные активы для заключения сделки. В-третьих, готовы технически заключить сделку.

Реакция рынков на такие новости обычно краткосрочна и крайне редко формирует тренды, разве что не попадает «в нужное время в нужное место». Например, как человек с ослабленным иммунитетом почти наверняка заболеет в случае переохлаждения, так и в период перехода к дефициту нефти на рынке ураган в нефтедобывающем районе Мексиканского залива приведет к сильному росту цены на нефть и формированию бычьего тренда.

Новости планируемые и ожидаемые

К ожидаемым и планируемым новостям обычно относят новости экономического, реже политического характера, которые публикуются по заранее объявленному графику. Календарь выхода таких новостей вы найдете на любом профильном интернет-сайте. Что не менее важно, вместе с датой публикации новости вы сможете увидеть ожидаемое рынком значение фундаментального показателя. К таким новостям относятся также выступления политических и экономических лидеров, например на регулярных встречах министров финансов и председателей центробанков «Большой восьмерки» (G-8) или же на экономическом форуме в Давосе (Davos). Ожидаемые новости оказывают сильное воздействие на рынок до момента их появления (работает правило «Покупаем слухи и продаем факты»), а также в случае существенного отличия реальных данных от ожидаемых: например, аналитики ожидали рост ВВП, а было объявлено о падении этого показателя.

По степени важности фундаментальные факторы можно разбить на две группы.

К первой группе относятся:

• динамика валового внутреннего продукта (ВВП – GDP). При росте ВВП курс национальной валюты, как правило, растет;

• дефицит торгового баланса (trade deficit). Увеличение дефицита приводит, как правило, к снижению курса национальной валюты, а уменьшение – к росту курса;

• дефицит платежного баланса (payment deficit). Его влияние на курс национальной валюты аналогично дефициту торгового баланса;

• данные по инфляции: индекс потребительских цен (CPI) и индекс промышленных цен (PPI). Влияние инфляции на валютные курсы неоднозначно, поэтому мы поговорим о нем позже. Но можно сразу посоветовать – читайте аналитику на профильных сайтах, где вы найдете правильную интерпретацию данных об инфляции в текущий момент времени в конкретном макроэкономическом контексте;

• официальные учетные ставки (репо, ломбардная и т. п.). При их росте курс национальной валюты, как правило, повышается;

• данные по безработице (unemployment). Если говорить о США, то сейчас рынок даже больше внимания обращает на данные не о безработице, а о занятости в несельскохозяйственном секторе (non-farm payrolls). Снижение занятости, как правило, сопровождается падением курса национальной валюты из-за растущих ожиданий экономического спада и предстоящего снижения процентных ставок;

• данные по денежной массе (от узкой M0 до широкой M3, в Великобритании – до М4). Рост денежной массы, как правило, сопровождается падением курса национальной валюты. Однако иногда данные по росту денежной массы приводят к ожиданиям повышения учетной ставки, а значит, к повышению курса валюты. США, кстати, в 2006 г. приостановили публикацию данных о М3, наверное, беспокоясь о том, что рынок узнает что-то лишнее о реалиях американской экономики;

• выборы (elections) в парламент (конгресс, сенат и т. п.), а также выборы президента. Изменение курса зависит от предвыборных обещаний кандидатов и исторических предпочтений партий, побеждающих на выборах;

• объемы розничных продаж (retail sales). При их росте курс национальной валюты может вырасти, ведь в развитых странах розничные продажи дают около 60 % экономики;

• данные по жилищному рынку (housing starts, building permits, new home и existing sales). Если эти данные показывают рост объемов строительства, а главное – продаж жилой недвижимости, то курс национальной валюты, как правило, также растет. После кризиса ипотечного кредитования в США в 2007 г. важность этих данных приобрела особое значение;

• величина промышленных заказов и заказов товаров длительного пользования (manufacture orders и durable goods orders соответственно). Рост количества заказов сопровождается, как правило, незначительным повышением курса;

• индекс промышленного производства и загрузка производственных мощностей (industrial production и capacity utilization соответственно). Рост этих показателей говорит о здоровой экономике и может вызвать рост курса национальной валюты.

О новостях первой группы вы сможете легко и быстро узнавать из сообщений информационных агентств (Reuters, Dow Jones, AFX, Knight Ridder, Futures World News и т. п.), а также из множества интернет-источников.

Практически все фундаментальные показатели развития экономики США, Великобритании и Еврозоны имеют заранее запланированное время опубликования, которое позволяет инвесторам и игрокам занимать или же, наоборот, закрывать соответствующие позиции. С целью систематизации выходящих данных обычно составляются так называемые экономические календари (economic calendars), в частности:

• http://biz.yahoo.com/c/e.html;

• http://www.thestreet.com/_tscsubnav/markets/databank/index.html;

• http://cbs.marketwatch.com/tools/marketsummary/calendars.

Ко второй группе фундаментальных факторов относятся рыночные данные, которые можно получать в режиме реального времени:

• фьючерсные и форвардные курсы соответствующих валют;

• индекс эффективного обменного курса, который рассчитывается как отношение изменения национальной валюты к определенной корзине других валют;

• процентные ставки;

• фондовые индексы (NIKKEI, Dow Jones, DAX, FTSE и т. д.) – рост этих индексов говорит о хорошем состоянии национальной экономики и повышает спрос на национальную валюту данной страны;

• динамика доходностей государственных облигаций (T-bills, T-Notes, T-bonds и др.) – увеличение спроса на государственные ценные бумаги и следующее за ним снижение их доходностей, как правило, сопровождается ростом котировок национальной валюты. Однако в долгосрочном плане снижение процентных ставок может негативно отразиться на курсе.

Кроме того, на профильных интернет-сайтах вы можете узнать рыночные слухи, данные о предстоящих истечениях важных опционных контрактов и комментарии аналитиков. Впрочем, не увлекайтесь чтением аналитики. Ведь ответственность за деньги лежит не на самом лучшем в мире аналитике, а на вас. Только вы знаете, чего хотите, и знаете свои финансовые возможности и потребности. И только вы не обманете сами себя, если, конечно же, не настолько психологически слабы.

Комплексный фундаментальный анализ невозможно проводить без сравнения ряда важнейших взаимозависимых факторов, таких как инфляция, процентные ставки и динамика денежной массы, уровень занятости, ВВП и т. п. Массивы данных настолько значительны и многообразны, а их взаимосвязи – неоднозначны, что качественный фундаментальный анализ могут проводить только специалисты по макроэкономике (в инвестбанках их обычно называют стратегами).

Практическая задача фундаментального анализа – спрогнозировать возможную реакцию рынка на новость или событие, чтобы при его наступлении быть готовым правильно на него отреагировать.

Существуют три варианта реакции рынка на фундаментальное событие.

Первый вариант наблюдается, когда ожидания рынка в целом оправдываются. Тогда динамика цены сильных изменений претерпевать не будет – к чему рынок готовился, он уже заложил в цену. Хотя возможна и коррекция рынка, если сработает правило «Покупаем слухи, продаем факты».

Во втором варианте рынок в целом правильно ожидал направления появившихся данных, но недооценил их величину. Например, рынок ожидал роста ВВП на 2 %, а на самом деле ВВП вырос на 4 %, т. е. оказался намного сильнее и позитивнее ожидавшегося. В данном случае после появления сообщения цена продолжит действующую динамику с ускорением.

В третьем варианте ожидания рынка не только не оправдываются, но и оказываются полностью ошибочными. Тогда обычно следует разворот рынка в противоположном предыдущему направлении. Хотя за первой противоположной реакцией возможна коррекция или даже возврат рынка к доновостному уровню, когда рыночные игроки переосмысливают причины происходящего. Маркетмейкеры, перед этим открывшие позиции под ожидания рынка, могут на некоторое время придержать курс от резкого изменения, чтобы успеть не только закрыть свои теперь уже убыточные позиции, но и «перевернуться».

Если фундаментальная новость противоречит действующему тренду, то время ее влияния на динамику рынка может быть очень ограниченным – от часа до нескольких дней в зависимости от силы расхождения данных и подтверждающих тренд ожиданий. Если же, наоборот, данные фундаментальной новости подтверждают тренд, происходит его ускорение.

Хотя выявление долгосрочных ценовых трендов нагляднее проводить методами технического анализа, а фундаментальному анализу отдать роль объясняющего причины рыночных колебаний, это упрощенное и не самое полезное (для личного кошелька) восприятие фундаментального анализа.

Фундаментальный анализ – это интерпретация, оценка и прогноз динамики основных статистических и финансовых показателей – как макроэкономических (обычно государственных), так и микроэкономических (обычно предприятий).

В идеале результатом фундаментального анализа будет определение справедливой стоимости исследуемого товара, что требует не только определенных усилий и правильной модели, но и наличия свежей и качественной информации.

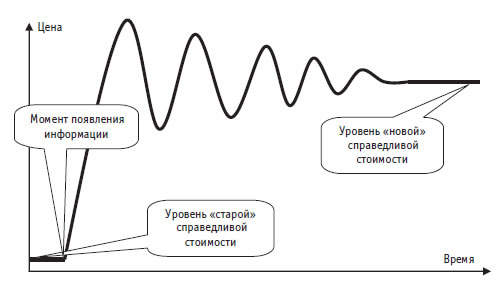

На рис. 1.21 приведен схематичный пример того, как влияет появление новой фундаментальной информации на изменение не только рыночной, но и справедливой стоимости товара и каким образом система приходит к новой точке равновесия, соответствующей новой справедливой стоимости.

Рис. 1.21. Схематичное изменение справедливой стоимости товара после появления новой информации о товаре

Однако в жизни рыночная цена нередко не успевает установиться, стабилизироваться на новом уровне справедливой цены, как появляется еще более свежая информация. Необходимость учесть в цене эту новейшую информацию приводит к новой дестабилизации системы. И так далее до бесконечности. Пока рынок живет, мы регулярно будем интересоваться мнением журналистов, аналитиков, политиков, топ-менеджеров и специалистов о рынке или даже о конкретном товаре. Пока у людей есть интерес к выбранному товару, они будут жадно ловить любые, даже самые незначительные новости, нередко делая из мухи слона или высасывая сенсации из пальца. Жизнь нельзя остановить.

И можно утверждать, что физически невозможно получить точную оценку справедливой стоимости на текущий момент. Хотя бы потому, что практически ежесекундно появляется новая информация, изменяется внешняя среда, да и наше мнение и финансовое состояние тоже меняются. Фактически фундаментальный аналитик исследует фотографический снимок прошлого, когда настоящее уже отличается от него. Впрочем, технический аналитик также всегда находится у правого края графика, а не у левого, имея возможность анализировать исключительно прошлое поведение цен.

Но даже если анализ не может помочь найти абсолютно точную величину справедливой цены на текущий момент времени, он дает ее уровень, а значит, точку опоры для принятия важных инвестиционных и спекулятивных решений.

Если уж мы заговорили о новостях, то отмечу одну их интересную особенность: при публикации макроэкономических и финансовых показателей рынок фактически видит и соответственно отражает своими действиями прошлое, а значит, реагирует на исторические данные. Например, публикация данных о размере и динамике ВВП США в первом квартале года произойдет только в конце апреля, т. е. по прошествии месяца со дня свершившегося факта. Такая же «рассрочка» типична и для публикации подавляющего большинства финансовых отчетов акционерных компаний.

Так как альманаха с будущими результатами «спортивных матчей» у нас в руках нет и вряд ли когда-нибудь он будет, остается строить прогнозы, основываясь на исторических фактах и событиях. В этом фундаментальные аналитики уподобляются техническим.

Реагируя на старую, но ранее еще неизвестную информацию, аналитик определяет тенденцию соответствующего экономического или финансового показателя и пытается ответить на простой вопрос о том, что происходит с экономикой предприятия или страны. Если опубликованные данные свидетельствуют в пользу улучшения микроэкономического состояния предприятия или макроэкономического состояния государства, то реакция будет, как правило, позитивной для соответствующих акций, облигаций и валют. В противном случае надо ждать, как правило, негативной реакции. Оговорка «как правило» справедлива для случаев, аналогичных следующему.

Например, рынок ожидал, что темпы роста прибыли компании будут выше, чем это произошло в отчетном квартале. В результате неоправдавшихся ожиданий котировки акций этой компании не вырастут, а упадут. Аналитик после публикации микро– или макроэкономических индикаторов может попытаться определить будущую тенденцию этих индикаторов и соотнести ее со своими прошлыми прогнозами. Если есть разница, то изменится рыночная цена.

Таким образом, мы можем видеть реакцию рынка на практически любую новую информацию – как соответствующую ожиданиям, так и идущую в разрез с ними. И особенно важно – неожиданную.

Можно выделить две разновидности циклов жизни фундаментальных факторов – короткий и длинный.

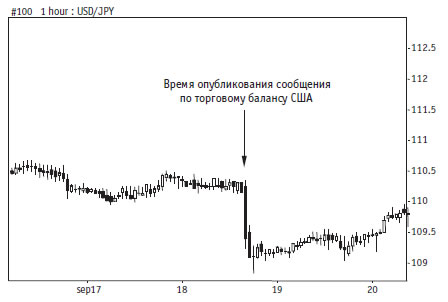

Как правило, короткий цикл жизни – у всех неожиданных новостей и составляет не более суток. Например, на представленном на рис. 1.22 часовом графике японской иены к доллару США за одну рабочую неделю с 16 по 21 сентября 1996 г. показано сильное падение доллара 18 сентября. Это падение произошло только по причине опубликования Министерством торговли США торгового баланса за август. Данные показали больший (более $11 млрд) торговый дефицит США по сравнению с ожидавшимся дефицитом около $4 млрд. Такая разница между ожиданиями и фактом усилили иену по отношению к доллару за два часа более чем на 150 пунктов, несмотря на существовавший очень сильный бычий тренд по доллар/иене. Но уже к концу недели курс отыграл половину этого падения, а в начале следующей (на приведенном графике этого не видно) продолжил движение вверх, намного превысив предыдущую максимальную котировку.

Рис. 1.22. Пример влияния публикации данных фундаментального характера на валютный рынок

Рис. 1.23. Долгосрочный фундаментальный фактор формирует тренд на валютном рынке

Длинный цикл жизни информации доходит до нескольких лет. В таком случае правильнее говорить об информационном фоне. К фундаментальным факторам с длинным жизненным циклом относятся все индикаторы, связанные с общим состоянием национальной и мировой экономики, – динамика инфляции, безработицы и процентных ставок, другие долгоиграющие факторы. Например, длительный период отрицательного торгового баланса США оказывает стабильно негативное воздействие на американский доллар – с большим или меньшим влиянием.

На представленном на рис. 1.23 дневном графике японской иены к доллару США показан долгосрочный – более года (1995–1996) – тренд ослабления иены. Связано это в первую очередь со слабостью японской экономики и низкими процентными ставками в Японии по сравнению с США. Аналогичный тренд в этой паре периодически появляется; такое было и в 2000–2001 гг.