В. Н. Литуев

Диагностика глобального рынка 2000-2020

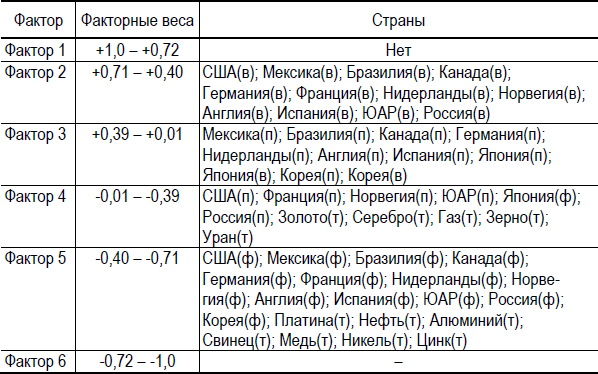

Факторный анализ данных, полученных на сайте агентства Блумберг, делает вышеприведенный тезис не мнением ангажированного экономиста, а фундаментальным выводом абсолютно независимого специалиста. Обратим внимание на табл. 1.

Таблица 1

Факторный анализ данных промышленных, фондовых индексов, валют и цен на биржевые товары 2000–2014 гг.

Примечание. Индексы в названиях: п-промышленный рынок, в-валютный рынок, ф – фондовый рынок, т – товарный рынок.

Полученные данные раскрывают интересную картину состояния экономики стран G14.

Прежде всего, заметно сократился масштаб развития фондовых рынков во всех странах G14 без какого бы то ни было исключения в 2000–2014 гг. В среднем, по обозначенной системе стран (фактор 5) отрицательные ценовые факторы составляют более 30,0 % (это среднее значение квадрата факторных весов – коэффициент детерминации (-31,8 %). Этот серьезный коллапс фондовых рынков придал и негативную тенденцию и деградацию также и рынкам биржевых товаров. Кроме того, эффект домино фондового рынка затронул и динамику развития промышленности. Так, факторные веса промышленных индексов отражают в среднем деградацию промышленности США, Франции, Норвегии, ЮАР и России на 16,0 % за период 2000–2014 гг., т. е. в среднем, по 2,12 % в год.

Правда, справедливости ради, надо отметить, что из стран G14 – девять из них (т. е. 64,3 %) – выдержали удары кризисов 2000 и 2008 годов. Это – Мексика, Бразилия, Канада, Германия, Нидерланды, Англия, Испания, Япония и Корея. Их промышленность росла за период 2000–2014 гг. в среднем за год по 1,1 %.

В итоге, из стран G14 промышленность 64,3 % государств развивалась по пути медленной позитивной динамики, по 1,1 % в год, а 35,7 % промышленных систем стран более динамично деградировала, в среднем по 2,12 % в год. Причем, ВВП промышленных секторов экономик стран, которые сокращали темпы своего развития, значительно превышали ВВП государств, которые не позволили своей промышленности войти в депрессивное состояние и сохранили положительную динамику развития своей промышленности. Таким образом, глобальная экономика в 2000–2014 гг., определяемая экономическим состоянием G14, находилась в угнетенном состоянии.

Такое состояние экономики в 2000–2014 годы, когда большинство стран G14 сохранили и развивали свой промышленный потенциал, несмотря на то, что их ВВП значительно уступал в своем значении ВВП стран, с отрицательным трендом развития, обусловлено развитием валютных рынков. Даже валютные рынки стран с деградирующим промышленным сектором, такие как США, Франция, Норвегия, ЮАР и Россия имели позитивную динамику развития валютных рыночных отношений, в среднем по 2,12 % в год. Из этих пяти стран Норвегия, ЮАР и Россия имеют независимые валютные системы, а США вообще обладает монополией на эмиссию резервной, читай монопольной, валюты и только Франция входит в известный валютный союз.

Другими словами, положительная динамика развития валютных рынков G14 в значительной степени может быть объяснена мерами кредитно-денежной политикой суверенных эмитентов, которые при государственном управлении финансовыми потоками всегда являются кредиторами последней инстанции, сравнительно редко допускающими состояние дефолта. Именно опции валютных рынков с их институтами сохранили перспективу развития для промышленности в странах G14. Валютные рынки – это, так сказать, положительный полюс экономик стран G14, находящихся на кризисном этапе развития.

Отрицательный экономический полюс экономик 14 стран создала система фондовых рынков всех этих стран. Мало того, что фондовые рынки всех без исключения 14 стран имеют отрицательную динамику развития, они, кроме всего прочего, придали отрицательные темпы развития рынкам биржевых товаров, поскольку именно на фондовых рынках развернута торговля товарными фьючерсами с легко преодолеваемыми ограничениями. Приоритет развития фондовых рынков с целью преодоления ограничений пределов регулирования от нравственных императивов до государственных норм, конечно, принадлежит носителям рыночной ауры, действующим в США. Об этом исчерпывающе рассказал в своих мемуарах А. Гринспен.

Этот вывод подтверждается системой фактов ипотечного кризиса 2008 года в США.

Конечно, основой этого и других более ранних кризисов конца XX и начала XIX веков является фундаментальная база – монополия, которую создал эмитент доллара США Федеральная Резервная система. «Доллар США по-прежнему остается валютой, к которой весь мир прибегает в кризисные времена. Об этом свидетельствует уровень глобального заимствования у ФРС, достигший почти 600 млрд после кризиса 2008 года. Достойных соперников, способных заменить американский доллар в качестве мировой резервной валюты на сегодняшний момент нет»[3] [10]. На самом деле этот соперник есть – это само государство США.

Вербально, чиновники ФРС США квалифицируют монополию на доллар как мировую резервную валюту. Конечно, это резервная валюта для облегчения извлечения прибыли корпорацией под названием «США». Этот вывод подтверждает А. Гринспен, утверждая, что «…наша валюта является мировой резервной валютой, а это открывает нам особый доступ к мировым сбережениям и обеспечивает уникальную широту маневра на мировой арене»[4] [11].

К настоящему моменту кредитно-денежная монополия доллара США стала интровертной, т. е. она обладает уникальным преимуществом влиять решающим и разрушающим образом на любые денежно-кредитные операции по всему миру, потому что материальная основа этой монополии – доллар имплантирован практически в любую частицу глобальной экономики, поскольку из 100,0 % эмитированных долларов, 40,0 % функционируют за пределами США. Практически, каждая вторая денежная единица в мире – это доллар США.

Таким образом, два типа рынков в периоде 2000–2014 гг. создают два полюса для развития промышленности и рынка основных биржевых товаров – это валютные и фондовые рынки. Причем, если рынки суверенных валют создают потенциал положительной тенденции развития национальной промышленности, то фондовые торговые площадки, наоборот, генерируют отрицательный потенциал развития глобальной экономики как взаимосвязанной системы.

Для окончательной характеристики 2000–2014 гг. достаточно сказать, что финансовый кризис 2008 года обесценил 4/5 активов, номинированных в долларах США[5] [12]. Восстановления глобальной экономики не произошло и до настоящего дня.

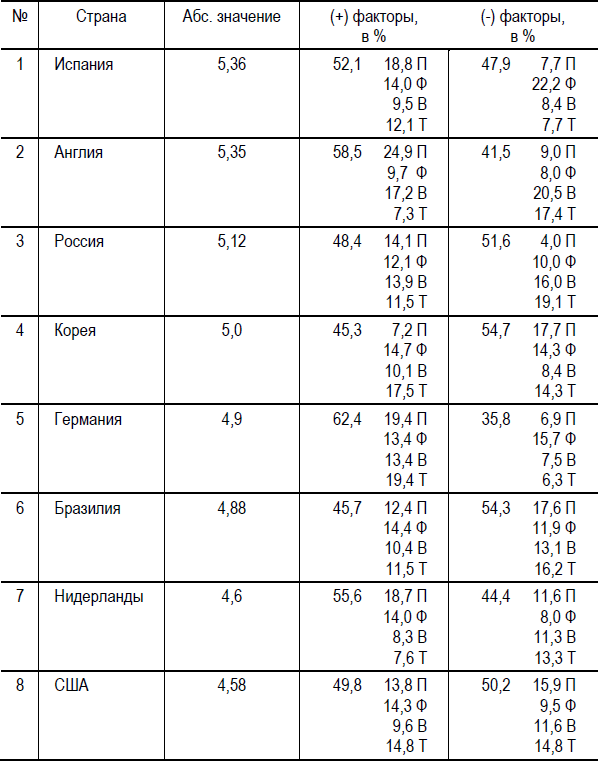

В этой связи интересно посмотреть, каково расчетное, а в конечном итоге реальное и интегральное положение стран G14 в мировой экономической табели о рангах в 2000–2014 гг. Обратимся к данным факторных весов (табл. 2), рассчитанных на основе общей матрицы данных по всем типам рынков с помощью методов вероятностного математического моделирования.

Таблица 2

Интегральные ранжированные данные коэффициентов уравнений множественной регрессии по промышленным индексам как зависимым переменным и независимым переменным фондовых, валютных и товарных рынков по странам G14

Примечание. Каждая страна поочередно является зависимой переменной, трансформируемой из системы независимых переменных, которые формализованы в качестве независимых переменных. Зависимая переменная представляет собой абсолютное значение факторного веса как суммарных значений независимых переменных по абсолютному знаку и отражает экономическую активность обозначенной страны. Значение независимых переменных определено в относительных величинах как доли положительных и отрицательных значений стран как факторов: от суммарных значений отрицательного или положительного влияния до значений индексов по типам рынков: индекс «П» – промышленный индекс, «Ф» – фондовый, «В» – валютный, «Т» – товарный индексы. Расчетные значения относительных величин независимых переменных могут в сумме не давать 100,0 % из-за действия неизвестных факторов, не учтенных в индексах экономик различных стран.

Перед началом аналитических выводов напомним, что данные по промышленным индексам зависимой переменной отражают только суммарные по абсолютному знаку интегральные величины совокупного и интерферирующего действия независимых факторов фондовых, валютных и товарных рынков как независимых переменных, оказывающих определяющие влияние на экономику той или иной страны.

То есть, сведения по сути имеют вероятностный характер, близкий по своим значениям к единице, а суммарные сведения отражают только степень совокупной активности тех или иных стран в рассматриваемых сферах экономики.

Агрегированные данные выше приведенной таблицы представляют иную картину глобальной экономики то сравнению с одномерными представлениями, основанными на данных по ВВП стран G14, когда номер 1 – это США, номер 2 – это Япония, номер 2а – это Китай, номер 3 – это Германия, и далее по известному списку.

По существу дела, линейные измерения многомерных и интегральных глобальных экономических систем могут порождать только заблуждения по поводу исследований того или иного феномена, разработанного и применяемого с целью регулирования состояния экономики органами государственного управления или частными компаниями.

Если говорить образами культуры о линейных представлениях при описании сложных и нелинейных экономических систем, то линейные исследовательские упражнения – это никуда не годная попытка написать картину под названием «Белый квадрат на белом фоне» с помощью только черной краски. Понятно, что при экспонировании подобной картины у зрителей могут возникать в воображении только фантазийные образы.

В самом деле, глобальная экономика развивается нелинейно просто по определению. А нелинейные процессы реально можно измерять только с помощью вероятностных величин и значений. Для принятия адекватных экономических решений просто жизненно необходимо иметь интегральное, и, главным образом, вероятностное представление с высоким уровнем достоверности об объекте регулирования. Это необходимо сделать потому, что четыре типа рынков даже в одной стране уже допускают 24 варианта взаимодействия между собой, и, соответственно, могут быть получены 24 варианта экономических результатов, а 1 тип рынка в 14 странах предполагает 6 227 020 800 вариантов взаимосвязей!

По интегральным данным второй колонки таблицы, которые отражают потенциал экономик каждой из стран G14, сложилась ранжированная экономическая система. Интегральные принципы расчета экономических состояний экономических систем определили следующие ранги стран в глобальной экономике по их реализованному потенциалу и экономической активности. Итак, первой место – это Испания, второе – Англия, третье – Россия, четвертое – Корея, пятое – Германия, шестое – Бразилия, седьмое – Нидерланды, восьмое – США, девятое – Норвегия, десятое – Япония, одиннадцатое – Мексика, двенадцатое – Франция, тринадцатое – ЮАР, четырнадцатое – Канада. Вся эта иерархия сформировалась с помощью определения конкретной страны как зависимой переменной, и вычисленное местонахождения страны в ранжированном ряду определено суммарными результатами расчетов независимых переменных – данных по другим вышеуказанным странам.

Хочу подчеркнуть, что такое состояние ранжированных интегральных рядов стран G14 определено расчетами, а не фантазиями автора. При желании оспорить данные выводы необходимо представить интегральные расчеты для периода 2000–2014 гг. по этим странам. Если таковых данных не существует, то авторские результаты расчетов необходимо признать частью абсолютной истины для изучаемого периода.

Интересно, что в промышленной иерархии первое место по активности и динамике развития предприятий принадлежит Испании. Мне представляется, что такая интегральная экономическая ситуация в испанской промышленности сложилась из-за двух факторов. Во-первых, развитие промышленности в этой стране обусловлено, главным образом, за счет высокой долговой нагрузки в государственном экономическом секторе, когда, к примеру, в приморском городе строится метрополитен за счет государственных дотаций ЕС. Во-вторых, развитие целых секторов промышленности, например, автомобильной, осуществляется глобальными промышленными институтами, которые финансируют свое развитие в Испании за счет заемных средств. Кроме того, для Испании, как для государства, традиции государственного управления экономикой очень сильны.

Особенно любопытно восьмое место США в группе стран G14. Хотя по адекватным расчетам и зрелому размышлению ничего удивительного в этом состоянии экономики США нет, поскольку такое нахождение промышленности великой страны определено интегральным результатом расчетов. За период 2000–2014 гг. экономика США испытывала и до сих пор испытывает последствия кризисов доткомов (2000 г.) и ипотечного кризиса (2008 г.).

Следует отметить всего лишь два масштабных разрушительных экономических цунами. Первое – это глобальные потери стоимости публично торгуемых акций (35,0 трлн. долларов США), сокращение стоимости жилой недвижимости (7,0 трлн. долларов США), плюс потери непубличных компаний.

В итоге размер снижения стоимости собственного капитала (50,0 трлн. долларов США). Все эти потери эквивалентны 80,0 % мирового ВВП в 2008 году[6]. Второй вал экономических проблем США – это сокращение в 2008–2010 гг. краткосрочного финансирования торговли, промышленности и фондовых операций коммерческими банками[7].

Только не стоит предполагать, что подобные откровения посещают меня как автора этой книги. Немаловажно, что предчувствие и понимание истоков промышленных и фондовых проблем в национальном хозяйстве США знакомо экономистам США. Единственным недостатком их исследований является отсутствие измеренных взаимосвязей.

Суть одной из главнейших экономических проблем США прекрасно сформулировал известный американский математик Джордан Элленберг. Прошу простить автора за обширную цитату профессионала, но для понимания проблемы это цитирование необходимо.

Итак, вот существо экономических проблем США: «Америку принято считать (и это радует), промышленным гигантом, заводы которого день и ночь неустанно производят необходимые миру товары. Однако современная реальность существенно отличается от такого представления. В период с 1990 по 2008 год численность рабочей силы в США увеличилась в целом на 27,3 миллиона рабочих мест. Из этого количества 26,7 миллиона рабочих мест (или 98 %) были созданы в так называемом неэкспортном секторе, другими словами, в том секторе экономики, в котором нельзя привлекать сторонние ресурсы и который не выпускает продукцию для экспорта (органы государственного управления, здравоохранения, розничная торговля, общественное питание).

Эта цифра может рассказать о многом в новейшей истории американской промышленности, и прежде всего, – как именно она развивалась за последний период. Более того, этот показатель широко эксплуатируется в самых разных источниках: от журнала The Economist до последней книги Билла Клинтона. Однако необходимо тщательно проанализировать, что означает данная цифра; ведь 98 % – совсем недалеко от 100 %. Утверждают ли результаты исследования, что рост занятости максимально сосредоточен в неэкспортном секторе экономики? Именно так оно и выглядит – однако здесь не все верно. За период с 1990 по 2008 год уровень занятости в экспортном секторе повысился всего на 620 тысяч рабочих мест – что соответствует действительности. Но ситуация грозила быть еще хуже, поскольку количество рабочих мест в этом секторе могло сократиться. Именно это произошло в период с 2000 по 2008 год: экспортный сектор потерял около 3 миллионов рабочих мест, тогда как в неэкспортном секторе этот показатель вырос на 7 миллионов рабочих мест. Таким образом, на неэкспортный сектор пришлось 7 миллионов рабочих мест из общего прироста в размере 4 миллионов, или 175 %!»[8]

Выводы из вышеприведенных вычислений и процитированного заключения могут быть четко сформулированными и практически неоспоримыми.

Первое: жизненно значимо для развития экономики исследовать и знать меру достоверности и силу взаимосвязи между экономическими явлениями и процессами.

Второе: современная экономика США в сфере участия в международного разделения труда и товарного обмена имманентно работает на самоуничтожение. Надо заниматься структурным государственным регулированием, а не плодить рассуждения и сентенции о том, что рынок может быть только саморегулируемым. Последние словосочетания – это полная бестолковщина и приписывание рынку того, что на самом деле рыночным отношениям никогда не было присуще. Конечно, легче всего утверждать ложные истины в последней инстанции, чем заниматься непростыми исследованиями рыночных взаимосвязей, которые к тому же носят вероятностный характер.

Еще важно и то обстоятельство, что государственная власть в США является более слабой, если не применять более сильные образы и метафоры, по сравнению с системным управлением социально-экономическими процессами в США со стороны крупных корпораций. В целом, власть институтов государства США на порядки слабее властных полномочий крупных корпораций в сфере своих компетенций и полномочий. А если сравнивать государство США с государством Российская Федерация, то мощь государственной власти России просто несравнима с убогим потенциалом государственной власти США. Очень характерно охарактеризовал «государственную» власть США в своих мемуарах такой высокий профессионал в сфере государственного управления как бывший министр обороны США Роберт Гейтс [11].

Приведу примеры структурных представлений о власти двух известных в США эффективных менеджеров Роберта Гейтса и Джека Уэлча.

Реально только ФРС США в краткосрочном периоде эффективно управляло своей валютой, но долгосрочные тенденции управления экономическими процессами монетарными методами в США оказались неэффективными, поскольку до настоящего времени не измерены долговременные последствия результатов управления экономикой, главным образом, монетарными методами. И мнение бывшего председателя управляющих ФРС США А. Гринспена о том, что экономометрические модели не смогли спрогнозировать масштабные экономические кризисы, не могут быть приняты серьезными исследователями в качестве истины в последней инстанции. В различных разделах математики достаточно средств для получения адекватных результатов, но только при одном условии, что при формулировании познавательной задачи зависимая переменная и часть комплекса независимых переменных не определяются как монопольные константы с помощью традиционных математико-статистических методов.

Итак, расчеты прогнозов самыми квалифицированными экономистами в мире, как квалифицирует своих национальных коллег А. Гринспен, основанные на том, что все типы рынков США в глобальной экономике должны расти – это независимые переменные, а экономика США должна увеличиваться в среднем на 2,0–3,0 % в год, всегда будут ошибочными по следующим фундаментальным обстоятельствам. Во-первых, система рынков по определению не может быть однородной, хотя бы потому, что фондовый рынок в России и других стран работает в иной правовой парадигме, которая отличается от фондовых площадок США.

Во-вторых, независимая переменная – фондовый рынок России не может напрямую управляться государственными чиновниками США. Да, конечно, российский фондовый рынок может зафиксировать убытки от падения стоимости ценных бумаг, эмитированных в США, но эти убытки изначально регламентированы разницей в платежеспособности фондовых площадок и нормами суверенного финансового права.

В-третьих, заметим, что трансфер убытков с фондовых рынков США на другие площадки определяется монополией США на эмиссию своего денежного средства. Но даже управление долларом как резервной мировой валютой, что является монополией США, также не может быть линейным и однозначным процессом, определяемым только коммерческой выгодой США. В период 2000–2014 годов монополия США на эмиссию и управление долларом США стала преобразовываться из монополии, которая приносила доход США, начиная с начала XXI века, в монополию, которая начала действовать негативно на экономические процессы в США. Экономика США ожирела и поражена «атеросклеротическими бляшками», то есть финансовыми «бляшками» и стала неспособной энергично двигаться.

Напоминаю, что США – это липовый промышленный гигант еще в одном измерении, на которое обратил внимание известный математик в США. Это обратная сторона латентного процесса притока доходов в форме долларов США к государствам-предпринимателям (Германии, Англии, России и др.), который на данный момент ФРС США остановить не в состоянии. То есть США как промышленная держава будет продолжать деградировать и использовать другие валюты, а в максимальной степени евро, в качестве спасательного круга для своей национальной экономики. Этот факт и зарегистрировали мои интегральные измерения.

Третье место России в глобальной экономической системе вполне объяснимо одной из латентных причин, которую обозначил Е.М. Примаков. Речь идет о том, что материальные и финансовые ресурсы на развитие страны не могут не увеличиваться, поскольку затраты России сократились на 28,5 миллиардов рублей (при курсе рубля в среднем 0,5 доллара США за рубль) товарные дотации России другим союзным республикам, которые осуществлялись из бюджета РСФСР через бюджет СССР на общую сумму в 57,0 миллиардов долларов. Причем, на первых дотационных местах в 80-е годы XX века были все прибалтийские республики, а также Грузия и Украина[9]. Кроме того, государственные традиции централизованной концентрации ресурсов в России на жизненно важных экономических направлениях имеют более чем столетнюю историю. В рассматриваемый исторический период произошло естественное восстановление ВПК для огромной и великой страны, имеющей свои естественные национальные интересы.

Потенциал России растет, но и, как показывают расчеты, промышленные, валютные и товарные рынки также позитивно действуют на экономическое состояние России.

Как показывают приведенные ниже вычисления, только российский фондовый рынок оказывает негативное влияние на экономику России, что в значительной степени обусловлено профессиональными рыночными специалистами по ценным бумагам из США и Германии.

В первую очередь, позитивные и негативные тенденции развития экономики G14 связаны с неоднородностью развития различных типов рынков в глобальной системе экономических координат.

Предельно ясно, что по степени существующего потенциала и экономической активности выделяются две группы промышленных экономических систем различных стран

В состав первой группы входит 8 стран. Это: место № 1 – Испания, № 2 – Англия, № 3 – Россия, № 4 – Корея, № 5 – Германия, № 6 – Бразилия, № 7 – Нидерланды, № 8 – США. У читателя, имеющего минимальные знания об экономическом состоянии этих стран, сразу же возникает вопрос: «Как это США на восьмом месте, а Испания на первом?» Повторюсь, все очень просто, поскольку приведенные данные результаты расчетов, а не придуманный вывод из филиации идей. Представленные уровни экономического состояния стран – это результат интегральных расчетов в том числе и по экономике Испании, которая развивается за счет кредитных ресурсов, а деградация экономики США обусловлена латентными долгами, которые формируются за счет того, что США обладает монополией на мировую резервную валюту. В целом, долги – это на 51?0 % категория политическая и на 49,0 % – экономическая.

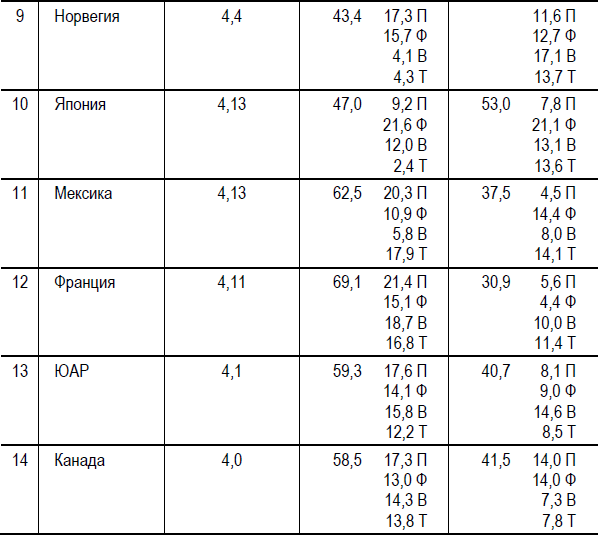

В состав второй группы входят следующие страны: № 9 – Норвегия, № 10 – Япония, № 11 – Мексика, № 12 – Франция, № 13 – ЮАР, № 14 – Канада. Формирование двух групп в глобальной координатной экономической сети определяется значимой неоднородностью развития рыночных систем в период 2000–2014 гг.

Особенно отмечается неоднородность развития рынков в системе координат существующих двух группировок стран G14.

Из анализа интегрированных данных в таблице 2 выявляется еще одно измерение экономического состояния стран в глобальной экономике.

Прежде всего, при разных уровнях экономического состояния стран в мировой экономике и их неравномерного развития выявляется в динамике хозяйственного развития две группы стран.

Одна группа стран в своем уровне экономического состояния демонстрирует позитивную динамику развития, и их большинство. Это – Франция, у которой 69,1 % факторов производственных, фондовых, валютных и товарных действуют положительно,

Мексика – 62,5 %, Германия – 62,4 %, ЮАР – 59,3 %, Канада – 58,5 %, Англия – 58,5 %, Нидерланды – 55,6 %, Испания 55,2 %.

Динамичное развитие Франции гарантируют четыре фактора:

1. Промышленность,

2. Фондовый рынок,

3. Валютный рынок,

4. Рынок биржевых товаров.

Позитивное экономическое развитие Мексики обеспечивают в основном два фактора:

1. Промышленность,

2. Рынок биржевых товаров.

Германии – три фактора:

1. Промышленность,

2. Валютный рынок,

3. Рынок биржевых товаров.

ЮАР – это четыре фактора:

1. Промышленность,

2. Фондовый рынок,

3. Валютный рынок,

4. Рынок биржевых товаров.

Канада – это три положительных фактора

1. Промышленность,

2. Валютный рынок,

3. Рынок биржевых товаров.

Англия – это два фактора

1. Промышленность,

2. Фондовый рынок.

Нидерланды – два фактора, которые действуют положительно:

1. Промышленность,

2. Фондовый рынок.

Испания – три фактора, действующие позитивно:

1. Промышленность,

2. Валютный рынок,

3. Рынок биржевых товаров.

Таким образом, позитивную динамику развития экономик этих стран четыре типа факторов определяют следующим образом. Прежде всего, положительный тренд экономического развития определяет позитивная динамика промышленности, во-вторых, рынок биржевых товаров, позитивная тенденция развития которого наблюдается в шести странах из восьми этой группы, в третьих – это положительная тенденция развития валютного рынка в пяти странах из восьми. В-четвертых, это действие императивов фондового рынка, которое встречается в 4 странах из восьми. Другими словами, уровень экономического развития в успешных странах в первую очередь определяется промышленными рынками, во вторую – рынком биржевых товаров, и, в третью очередь, валютным рынком. Фондовый рынок на развития уровня экономического состояния успешных стран в глобальном измерении не оказывает сколько бы то ни было существенного влияния, поскольку в четырех странах фондовый рынок действует положительно (Франция, ЮАР, Англия, Нидерланды). А в четырех странах, имеющих позитивную динамику развития, вектор фондового рынка действует отрицательно на общее состояние рынка (Германия, Канада, Мексика, Испания). Итак, три рынка определяют позитивное экономическое развитие успешных стран: промышленный, сырьевой и валютный. Фондовый рынок обозначенных успешных стран, с одной стороны, положительно влияет на экономику, а с другой, отрицательно действует на позитивную динамику экономического развития стран упомянутых выше стран G14.

Другая группа стран обнаружила негативные тренды своей экономической динамике, отраженный в промышленных индексах. Это страны: Норвегия, у которой 56,6 % факторов производственных, фондовых, валютных и товарных действуют на экономику страны отрицательно, Корея – 54,7 %, Бразилия – 54,3 %, Япония – 53,0 %, Россия – 51,6 %, США – 50,2 %.

Отрицательный тренд развития экономики Норвегии из этой группы стран определяют следующие два фактора:

1. Валютный рынок,

2. Рынок биржевых товаров.

Негативная тенденция развития экономики Южной Кореи определяется только одним фактором:

1. Промышленность.

На экономику Бразилии отрицательно действуют следующие два фактора:

1. Промышленность,

2. Валютный рынок.

Негативный тренд экономики Японии определяют два фактора:

1. Валютный рынок,

2. Рынок биржевых товаров.

Для экономики России два фактора являются отрицательно действующими:

1. Валютный рынок,

2. Рынок биржевых товаров.

Негативная тенденция развития экономики США определяется двумя факторами:

1. Промышленность,

2. Валютный рынок.

Как видим, в случае этих стран фондовый рынок как экономический фактор вообще не является действующим вектором, способствующим отрицательному тренду развития экономики.

У всех стран, которые демонстрируют негативное состояние экономики, обнаруживается положительный тренд состояния фондового рынка. В этой связи понятно, что более высокий уровень развития фондового рынка по сравнению с промышленным является спусковым крючком запуска отрицательных трендов развития промышленности. Ниже я приведу интегральную таблицу еще раз подтверждающую этот вывод.

С одной стороны, фондовый рынок привлекает финансовые ресурсы для развития, а с другой – его «перегрев» определяет процессы стагнации в промышленном развитии. Скорее всего, состояние и динамика развития фондового рынка являются маркером, который свидетельствует о будущей экономической позиции страны в глобальной экономической табели о рангах. «Перегрев» фондового рынка является триггером, который запускает отрицательную динамику в развитии промышленности.

В целом, в странах G14, для которых характерна негативная тенденция развития, два фактора, в основном, определяют такую тенденцию. Это – прежде всего, валютный рынок (пять стран из шести, для которых свойственна отрицательная тенденция). Для стран, находящихся в негативном экономическом состоянии, такие факторы экономического развития как рынки биржевых товаров и промышленные рынки в 50,0 % стран этой группы действуют негативно, а 50,0 % – положительно. Таким образом, именно валютные рынки определяют скольжение экономики названных стран по наклонной плоскости, а фондовый рынок является институтом, который, в конечном счете, определяет тот или иной знак развития. Сделанные выводы – это не экономическая абстракция, а очень конкретная теорема, которая доказана с помощью известных и пока мало применяемых в научном сообществе методов вероятностного математического моделирования.

Следует заметить, что четкое и структурное представление о проблеме, и не только экономической, это уже как минимум 70,0 % решения поставленной задачи.

Полученные знания, свидетельствующие о том, что состояние фондовых рынков для успешных стран в глобальном измерении как минимум в конечном счете определяет позитивные или негативные тенденции развития. С одной стороны, фондовый рынок, как минимум не мешает динамике развития, а для стран, находящихся на нисходящей ветви своих экономических состояний, как максимум, является конструкцией, которая ослабляет экономические императивы развития промышленных рынков и экономики в целом.

Это требует более пристального внимания к динамике развития фондового рынка в странах G14. Если вспомнить данные факторных весов в табл. 1, где ясно обнаружена тенденция деградации фондовых рынков по большинству стран, то очевидно, что необходимо рассмотреть, какова структура взаимосвязей фондовых рынков при исключении влияния спроса и предложения промышленных рынков.