Роман Юрьевич Акентьев

СПИН-финансы

Предисловие

Мечты. Они есть у каждого. Когда мы мечтаем, мы думаем только о приятном. В своем воображении мы рисуем радужные картины, когда наши заветные желания осуществляются и их исполнение сулит нам счастье. Поэтому мечтать так приятно. Поэтому на лице любого мечтателя можно заметить улыбку, в тот момент, когда он размышляет о своих мечтах.

Стать бессмертным, сделать всех счастливыми или школьному учителю купить виллу с прекрасным видом на океан – это несбыточные мечты, которым, увы, не суждено сбыться. К сожалению то, что не соответствует реальности и не может сбыться при любых условиях, останется фантазией. Но для того, чтобы мечты сбывались, а не просто оставались грезами о лучшей жизни, одного яркого эмоционально насыщенного образа желаемого еще не достаточно.

Повседневность с неумолимой силой возвращает нас из сладких грез на землю и вопрошает: а где деньги взять на все мечты? Где взять денег на столь желанный новый iPhone? Или на романтический ужин с любимым человеком в шикарном ресторане? Или на новый автомобиль, или даже два (по одному для каждого из супругов), на просторную квартиру, на загородный дом, на соболиную шубу, на поездку на экзотический остров, на новую мебель, на оплату ВУЗа для ребенка и т.д.

Где взять столько денег, если их и так не хватает каждый месяц? Где? ГДЕ???

• Если не хватает денег на крупную покупку, либо на другие нужды, решением может стать получение потребительского кредита;

• Кредит – это прекрасная возможность сделать крупную покупку: приобрести дом, квартиру, машину, совершить поездку, вложить деньги в выгодный проект сейчас, не откладывая на завтра и не упуская шанса, который выпадает не так уж часто;

• Потребительский кредит предоставляет возможность осуществить Ваши мечты и планы: отправиться в путешествие, сменить обстановку в доме, сделать Вашу жизнь комфортнее и облегчить приобретение дорогостоящих и необходимых вещей;

• В непростой экономической ситуации люди все чаще нуждаются в дополнительных средствах для реализации своих жизненных проектов и целей. В этом случае на помощь приходят либо родственники, друзья и знакомые, либо финансовые учреждения. В первом случае имеет место эмоциональное напряжение, ведь занимая деньги у близкого круга, человек рискует уже сложившимися отношениями, а эмоциональный шлейф, который сопровождает такой долг, вносит дополнительный стресс;

• И т.д. (кстати, это все реальные рекламные тексты, взятые с сайтов финансово-кредитных учреждений).

Со всех сторон потребительский кредит преподносится как норма жизни, как мгновенное и простое решение проблем человека: не упустите свой шанс… прекрасная возможность купить то, о чем мечтали… кредит как защита от инфляции… создай свое будущее вместе с нами… стань счастливым обладателем… реализуй свои мечты вместе с нами…

В наши дни теперь никуда ходить даже не надо! Теперь можно не выходя из дома, без поручителей и только по паспорту, оформить кредит онлайн на сотни тысяч и даже миллионы рублей! Теперь потребительский кредит это действительно просто! Это быстрый, легкий и такой заманчивый способ реализовать свои желания прямо здесь и сейчас, что трудно устоять и не поддаться искушению!

Но есть одно большое «НО». Потребительский кредит это количественный подход. Это лишь краткосрочное решение финансовых проблем заемщика с негативными последствиями в долгосрочной перспективе: а именно, ухудшение финансового положения заемщика (в лучшем случае, финансовая ситуация у человека останется примерно на том же уровне).

Фундаментальные же изменения в личной финансовой сфере носят не количественный, а качественный характер. Поэтому оптимальный способ реализации своих желаний подразумевает качественный подход к личным финансам, то есть повышение своего уровня финансовой грамотности. И повышение финансовой грамотности потребует плату. Не только деньгами (за книги по финансам, за платные вебинары, за мастер-классы и т.д.), но и своим временем (самообучение, работу над собой и наработку новых навыков финансово грамотного поведения).

Конечно, кто-то может возразить, что «негативной» стороной качественного подхода к личным финансам, является невозможность «здесь и сейчас» реализовать все свои мечты сразу. Да, это действительно так. От чего-то надо будет отказаться, в чем-то надо будет себя сознательно ограничивать и, возможно даже, ограничивать длительное время. Ведь если человек не заставит сам себя жить на меньше, чем он зарабатывает, не будет учиться ставить цели, планировать семейный бюджет, управлять личными финансами, то его никто не сможет заставить…

Помните, что у качественного подхода есть большой плюс – в долгосрочной перспективе использование такого подхода обеспечит не только реализацию большинства финансовых целей, но и общее улучшение финансового положения человека.

Это как с ездой на автомобиле. Автомобиля у человека может и не быть в настоящее время, но если однажды он научился на нем ездить, то когда у него появиться автомобиль, он сможет сесть за руль и начать движение. И чем больше у человека будет практики в управлении автомобилем, тем более опытным водителем он будет становиться. Тем все лучше и лучше будет его навык управления автомобилем.

Теперь замените слово «автомобиль» на «деньги»…

«Дай голодному рыбу – и он будет сыт один день. Дай ему удочку и научи его ловить рыбу – и ты накормишь его на всю жизнь».

Если провести аналогию с этой притчей, то «рыба» – это деньги,[1] а «удочка» – это описываемая в книге стратегия управления личными финансами «СПИН-финансы»©.

Прежде чем мы приступим к рассмотрению «СПИН-финансов»©, давайте разберемся с тем, что такое стратегия? что значит управлять? и что такое личные (семейные[2]) финансы?

Что такое «личные финансы»?

«Время – деньги». Наверное, каждый из нас слышал это крылатое выражение. Как и «время», так и «деньги» это такие категории, с которыми мы имеем дело каждый день и которые, не смотря на свою кажущуюся обыденность, требуют умелого обращения с собой. Более того, это достаточно сложные концепции, имеющие множественные трактовки. Поэтому, прежде всего, условимся под «временем» подразумевать то, что мы измеряем в секундах, минутах, часах и годах; тогда как «деньги» это бумажные купюры или безналичные формы денег.

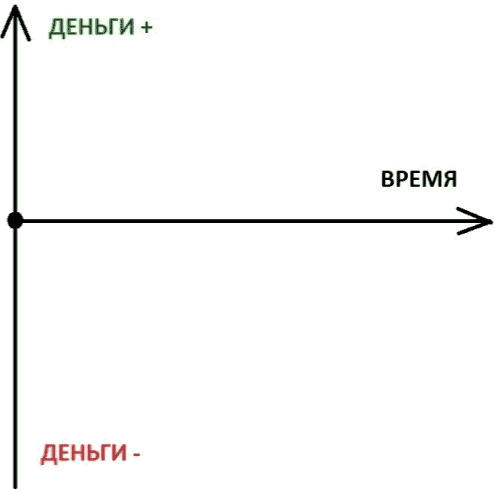

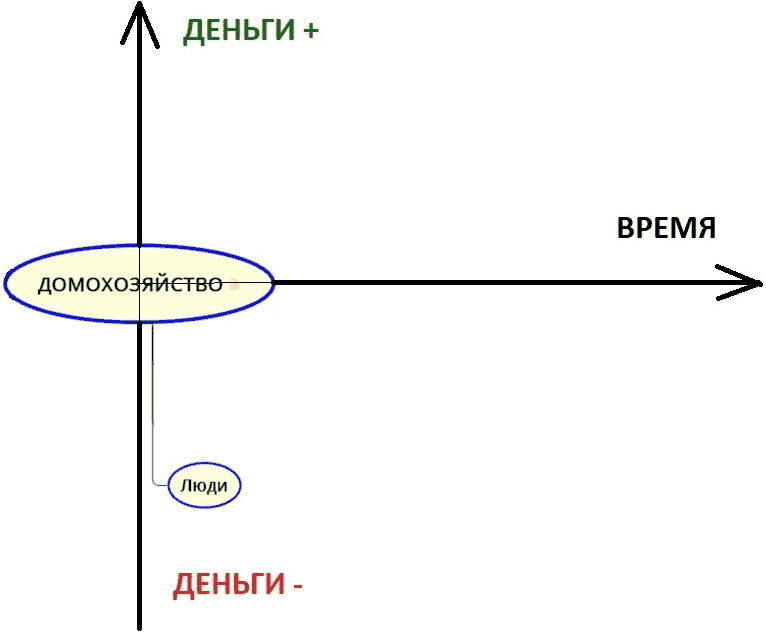

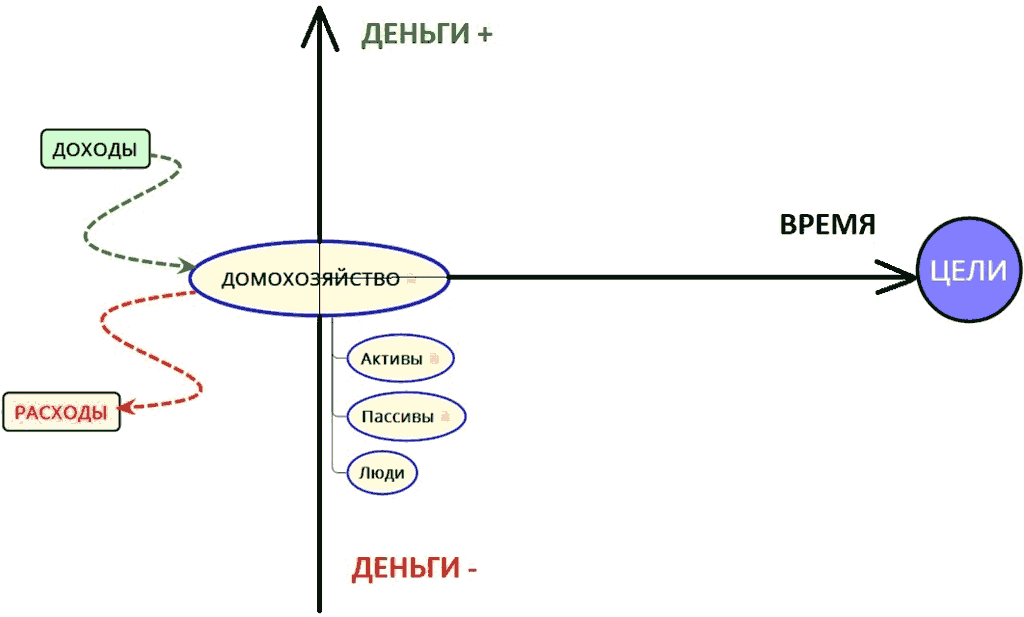

Сегодня это то самое завтра, о котором мы думали вчера. Мы не можем вернуться во времени назад. Время идет только вперед (схематично изобразим стрелочкой направо). Это означает, что мы можем только трать время. Важно понять, что ВРЕМЯ это невозобновимый ресурс. Именно поэтому так важно контролировать расход личного времени – куда именно уходят часы, а иногда и месяцы и даже годы жизни.

В отличии от времени, ДЕНЬГИ это возобновимый ресурс, поэтому мы можем деньги не только тратить (схематично показано как «Деньги-»), но также и приобретать («Деньги+»).

Рисунок 1. Система координат «Время-Деньги».

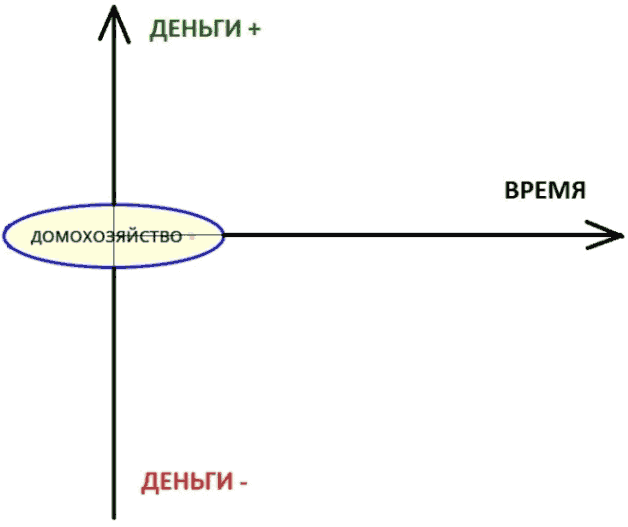

В точке пересечения линий, то есть в центре всего, находится «ДОМОХОЗЯЙСТВО».

Рисунок 2. Личные финансы. Домохозяйство.

Домохозяйство – это понятие основывается на бытовом укладе, в рамках которого отдельные лица или группы лиц обеспечивают себя пищей и всем необходимым для жизни. Поэтому домохозяйство может быть как один человек, так и группа лиц, которая чаще всего объединяется отношениями родства или брака (каждая семья это домохозяйство, но не каждое домохозяйство это семья!).

Исходя из определения, ЛЮДИ это неотъемлемая часть домохозяйства.

При этом, это может быть как отдельный человек, так и семья или пара, совместно проживающих людей.

Рисунок 3. Личные финансы. Люди.

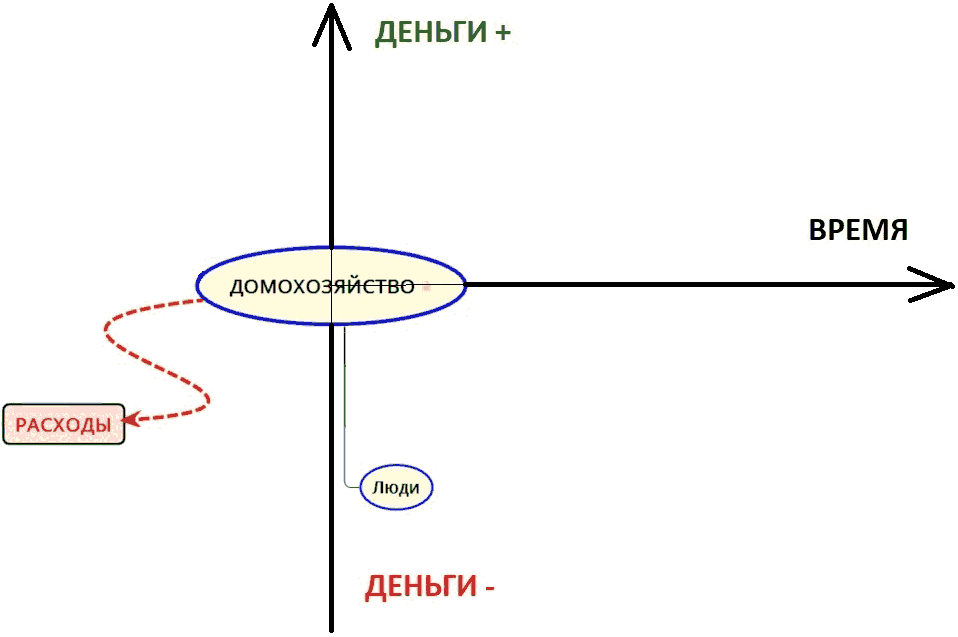

ЛЮДИ тратят деньги, то есть совершают РАСХОДЫ.

При этом не важно, есть доход у домохозяйства или нет, но раз в год надо заплатить налоги государству (транспортный, земельный и т.д.). Раз в месяц надо оплачивать коммунальные услуги, услуги связи и интернет и т.д. А еду, так каждый день надо покупать!

ВАЖНО! Расходы есть всегда в независимости от наличия доходов.

Рисунок 4. Личные финансы. Расходы.

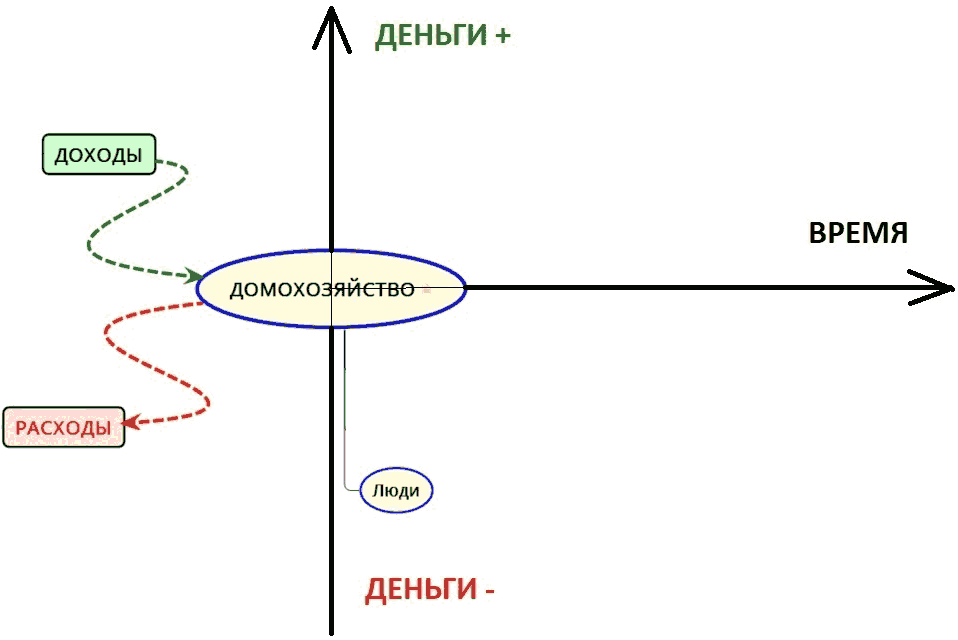

ДОХОДЫ это источники поступления денежных средств.

Рисунок 5. Личные финансы. Доходы.

Исходя из всего вышесказанного, мы можем дать определение понятию «семейный бюджет».

СЕМЕЙНЫЙ БЮДЖЕТ это планирование расходов и доходов домохозяйства, как правило, на один месяц вперед.

• Доходы = Расходам это сбалансированный бюджет.

• Доходы < Расходов это дефицит бюджета.

• Доходы > Расходов это профицит бюджета.

Необходимо стремиться ПЛАНИРОВАТЬ бюджет домохозяйства (семейный бюджет, личный бюджет) таким образом, чтобы бюджет был профицитным. В случае избытка денежных средств можно не только полностью покрыть текущие расходы своего домохозяйства и обязательные платежи государству, но и начать СБЕРЕГАТЬ с целью покупки активов!

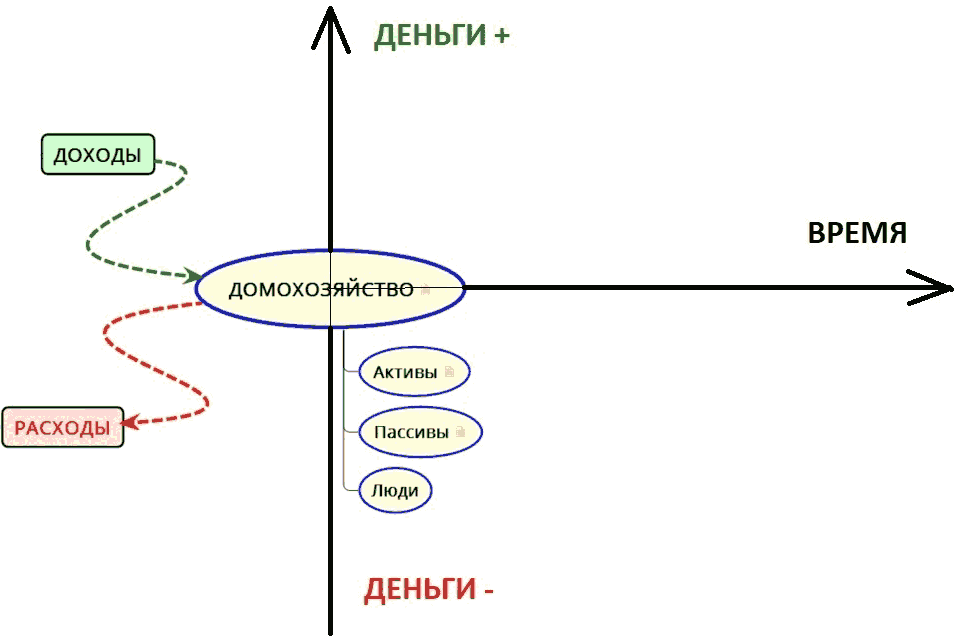

АКТИВЫ это то имущество, которым владеет домохозяйство. По сути, активы должны быть ответом на вопрос: куда ушли деньги домохозяйства?

Иначе говоря, активы это все то, что можно будет продать и получить за это деньги.

ПАССИВЫ отвечают на вопрос, откуда домохозяйство взяло эти деньги.

Иначе говоря, пассивы это обязательства домохозяйства, которые предполагают в настоящем и будущем времени отток денежных средств.

Рисунок 6. Личные финансы. Активы и Пассивы.

Жизнедеятельность любого домохозяйства направлена на достижение во времени финансовых ЦЕЛЕЙ. Например, это может быть: покупка квартиры, автомобиля, поездка к морю или оплата образования в ВУЗе.

Чаще всего, на покупку крупных целей собственных сбережений не хватает. Разумный подход к ИНВЕСТИРОВАНИЮ поможет приумножить сбережения домохозяйства, и тем самым увеличит шансы на реализацию финансовый целей.

Рисунок 7. Личные финансы. Цели.

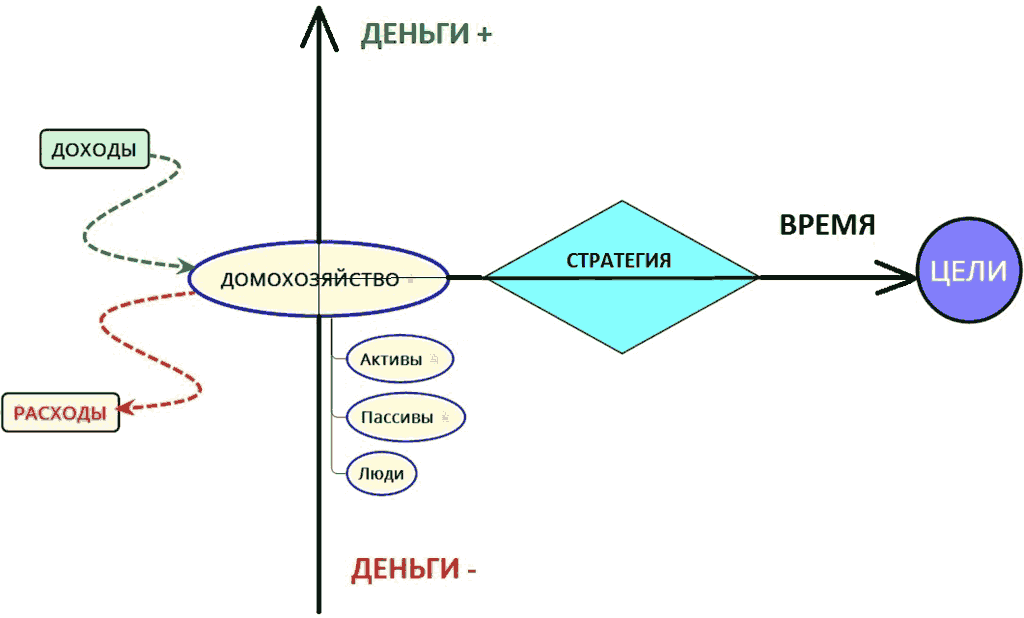

То, как именно достигает домохозяйство своих целей, называется СТРАТЕГИЕЙ.

Иначе говоря, это совокупность всего того, что делает домохозяйство, для того, чтобы достигнуть (купить) свою цель.

Рисунок 8. Личные финансы. Стратегия.

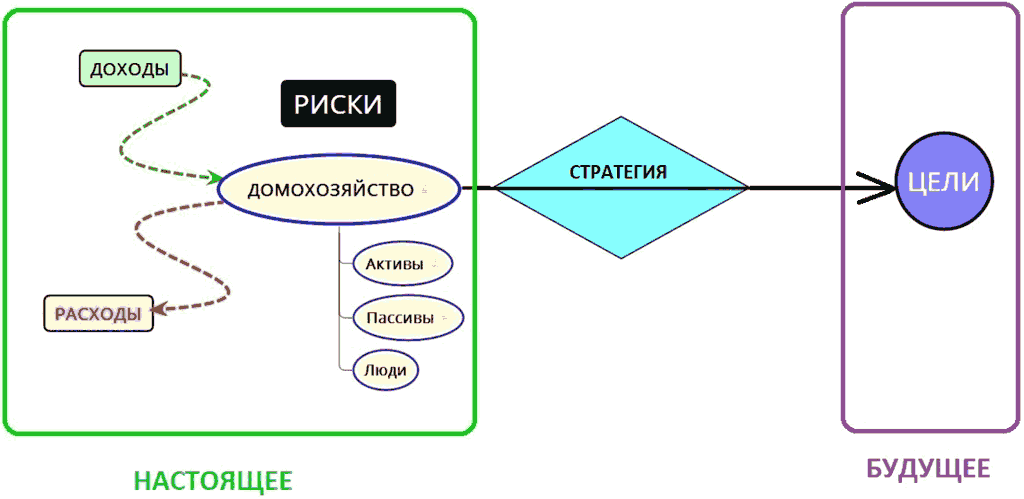

Над любым домохозяйством, явным или не явным образом, всегда присутствуют РИСКИ. Например, риск потери (ущерба) актива – сгорела дача, затопили квартиру. Или риск потери дохода – уволили с работы.

Поэтому в жизнедеятельности домохозяйства риски надо обязательно учитывать и стремиться минимизировать как вероятность их наступления, так и возможные последствия от их наступления (СТРАХОВАНИЕ).

Рисунок 9. Личные финансы. Риски.

Таким образом, «личные финансы» это нечто больше, чем просто изменение количества денег во времени (например, вчера было «-5 000 руб.», сегодня получил з/п и стало «+50 000 руб.», завтра «+40 000 руб.» – вернул долг и заплатил за квартиру и т.д.).

Понятие «личные финансы» включает в себя следующие категории (но, не ограничиваясь ими):

• Финансовые цели;

• План достижения целей;

• Планирование семейного бюджета;

• Страхование (риски);

• Члены домохозяйства (психологические аспекты).

По сути, осознанный подход к личным финансам увеличивает шансы на то, что домохозяйство сможет совместить желаемое будущее с реальностью в настоящем.

Рисунок 10. Личные финансы (схематично).

Не многие осознают, что настоящее богатство домохозяйства это не только финансы (то есть деньги, материальные ценности, активы). Но это также еще и люди (то есть все члены домохозяйства, их здоровье и личное время). Это совокупность денег, знаний, умений и опыта.

Нельзя научиться управлять финансовой составляющей богатства, без активного управления человеческой и интеллектуальной составляющими.

А теперь попробуем понять…

Что значит «управлять»?

Термин «управление» достаточно многозначный и используется во многих сферах жизни. Например, хор под управлением, руководящий орган внутри государственного учреждения, управление автомобилем, система приборов, программное управление и т.д. В большинстве случаев, использование этого термина подразумевает процесс, который характеризуется наличием определенных, заданных, требуемых кем-то действий и контролем их исполнения.

Рассмотрим на примере управления автомобилем. Водитель имеет определенную цель поездки, соблюдает ПДД, смотрит по зеркалам, крутит руками рулевое колесо, ногами жмет на педали, контролирует ситуацию на дорогое и если требуется повернуть, обогнать, ускориться или затормозить совершает требуемые действия.

Но если автомобиль теряет управление (техническая неисправность или водитель на сотовый телефон переключил свое внимание), это означает, что водитель больше не может воздействовать на автомобиль и приводить его в движение в определенном направлении в соответствии с теми действиями, которые выполняет водитель.

В контексте книги, под термином «управление» мы будем понимать совокупность действий членов семьи, направленных на эффективное использование ресурсов семьи в соответствии с поставленными целями.

Исходя из данного определения мы можем выделить следующие основные функции управления:

• Планирование – заключается в определении целей жизнедеятельности семьи, а также ресурсов и наиболее эффективных способов достижения этих целей. По сути, эта функция отвечает на три основных вопроса:

▪ Где мы сейчас находимся?

▪ Куда хотим прийти?

▪ Как собираемся сделать это?

• Мотивация (психологические аспекты) – заключается в побуждении членов семьи к деятельности, необходимой для достижения целей семьи. Очевидно, что даже самый прекрасно проработанный план не будет иметь никакого смысла, если кто-то из членов семьи не захочет выполнять целенаправленные действия;

• Контроль – посредством этой функции происходит измерение достигнутых результатов, сравнение этих результатов с планируемыми и, если нужно, пересмотр первоначальных целей. Контроль позволяет выдерживать нужное направление жизнедеятельности семьи, заблаговременно выявлять надвигающиеся опасности и своевременно корректировать неверные решения.

Что такое «стратегия»?

Стратегия – это общий долгосрочный план деятельности для достижения конкретной цели. Образно говоря, стратегия это коридор, по которому вы идете к своей цели. А вот как именно вы будете передвигаться – пешком, бегом, на четвереньках, приставным шагом или спиной вперед, – будет зависеть не только от самой цели, но и от текущей ситуации, то есть целесообразности использования тех или иных конкретных шагов (называемых тактикой).

Таким образом, стратегия управления личными финансами подразумевает некое общее направление движения семьи к желаемому будущему.

Стратегия это общее видение, взгляд в будущее, тогда как тактика это здесь и сейчас, это конкретные действия предпринимаемые в рамках стратегии.

«СПИН-финансы»© – это такая стратегия, которая позволяет семье достичь свои будущие финансовые цели, оптимально используя имеющиеся ресурсы в настоящем. В более широком смысле «СПИН-финансы»© это технология, совокупность методов, набор приемов и финансовых инструментов, необходимых для достижения финансовых целей семьи.

«СПИН-финансы»© это:

• Сберегай

• Планируй

• Инвестируй

• Налоги оптимизируй!

В соответствии с данной аббревиатурой книга разбита на четыре главы, каждая из которых будет посвящена одной из четырех составляющих стратегии управления личными финансами "СПИН-финансы"©.

В Главе № 1 "СБЕРЕГАТЬ" мы рассмотрим концепцию "заплати себе первому" и увидим почему она так важна. Посмотрим как взаимосвязаны между собой параметры время/взнос/процент и можно ли стать долларовым миллионером откладывая буквально несколько долларов в день. Подробно на примерах разберем что такое сложный процент и чем он отличается от простого процента и для чего нужен процентный пункт. Увидим, почему временная ценность денег имеет значение и что такое наращивание и дисконтирование. Научимся вычислять (среднегодовые) доходности на примере инфляции в России и индекса Московской Биржи.

• ЗАПЛАТИ СЕБЕ ПЕРВОМУ

• ИГРЫ С ЦИФРАМИ ИЛИ 1 МИЛЛИОН ДОЛЛАРОВ.

• ОСНОВЫ ФИНАНСОВЫХ ВЫЧИСЛЕНИЙ.

• • Процент.

• • Процентная ставка.

• • Временная ценность денег.

• • Наращивание и дисконтирование.

• • Сложный процент.

• ВЫЧИСЛЕНИЕ ДОХОДНОСТИ.

• • Среднегодовая инфляция в России.

• • Среднегодовая доходность индекса ММВБ.

• ПРОЦЕНТ и ПРОЦЕНТНЫЙ ПУНКТ.

В Главе № 2 "ПЛАНИРОВАТЬ" мы будем учиться выбирать финансовые цели и определять возможные варианты их достижения при условии текущей финансовой ситуации и ожидаемых будущих финансовых потоков (ЛФП – Личное Финансовое Планирование). Для этого, мы прежде всего научимся ставить финансовые цели (техника "Что? Где? Когда?") и узнаем как стать целеустремленным. Рассмотрим финансовые отчеты и затем перейдем к анализу и оптимизации активов/пассивов, доходов/расходов, к страховому и пенсионному планированиям и созданию своего инвестиционного портфеля. Изучим как инвестируют миллионеры за рубежом и в России.

• ФИНАНСОВЫЕ ЦЕЛИ.

• • Что? Где? Когда?

• • Постановка целей.

• • Целеустремленность.

• ФИНАНСОВАЯ ОТЧЕТНОСТЬ

• • Балансовый отчет.

• • Отчет о прибылях и убытках.

• • Отчет о движении денежных средств.

• АКТИВЫ И ПАССИВЫ.

• • Активы.

• • Пассивы.

• ДОХОДЫ И РАСХОДЫ.

• • Доходы.

• • Расходы.

• СТРАХОВОЕ ПЛАНИРОВАНИЕ.

• • Личное «стресс-тестирование».

• ПЕНСИОННОЕ ПЛАНИРОВАНИЕ.

• • Государственное пенсионное обеспечение.

• • Негосударственное пенсионное обеспечение.

• ИНВЕСТИЦИОННЫЙ ПОРТФЕЛЬ.

• • Как инвестируют миллионеры за рубежом?

• • Как инвестируют миллионеры в России?

• РАСЧЕТ ЛИЧНОГО ФИНАНСОВОГО ПЛАНА.

В Главе № 3 "ИНВЕСТИРОВАТЬ" поговорим о ПФИ (производные финансовые инструменты) и маржинальной торговле. Рассмотрим варианты инвестирования, принципиально доступные частному инвестору. На примере "памятки начинающему инвестору" убедимся, что концепция «сделать» денег "быстро, много и без риска" в реальном мире не работает. Рассмотрим различные стили инвестирования и увидим почему пассивный индексный способ инвестирования является самым оптимальным способом владения ценными бумагами для большинства частных инвесторов. На примерах разберем почему комиссии финансовых посредников имеют значение и какие есть у частного инвестора издержки при инвестировании на российском фондовом рынке. Сравним доходности ПИФов и индекса. Самостоятельно смоделируем индекс ММВБ (Московской Биржи). Рассмотрим относительно новый для России финансовый инструмент – ETF. Затем мы поговорим про риск и доходность и как они между собой связаны. Поговорим о первостепенной важности распределения активов и периодической ребалансировки инвестиционного портфеля. Рассмотрим долевые и долговые ценные бумаги, а также поговорим про ОФЗ-н (облигации федерального займа для физических лиц). На примере ИИС (индивидуальный инвестиционный счет) рассмотрим оптимальные действия начинающего инвестора. На примерах рассмотрим эффект инвестиционного налогового вычета при долгосрочном владении ценными бумагами.

• НЕМНОГО О ПФИ.

• МАРЖИНАЛЬНАЯ ТОРГОВЛЯ.

• ИНВЕСТОРУ НАЧИНАЮЩЕМУ И НЕ ТОЛЬКО.

• АКТИВНОЕ УПРАВЛЕНИЕ vs. ПАССИВНОГО или ПАРИ БАФФЕТТА.

• • Условная классификация инвесторов.

• • Пассивное инвестирование в России.

• • ETF как альтернатива ПИФ.

• РАСПРЕДЕЛЕНИЕ АКТИВОВ.

• • Риск.

• • Ребалансировка.

• ОПТИМАЛЬНЫЕ ДЕЙСТВИЯ НАЧИНАЮЩЕГО ИНВЕСТОРА.

• • ИИС.

• • Облигации.

• • ОФЗ-н.

• • Акции.

• • Инвестиционный налоговый вычет.

В Главе № 4 "НАЛОГИ" поговорим о так называемой "трагедии общин" и увидим почему налоги надо платить. Рассмотрим какие способы оптимизации налогообложения есть у физических лиц.

• ТРАГЕДИЯ ОБЩИН.

• ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ.

Глава 1. «СПИН-финансы»: Cберегать

На простой вопрос «зачем сберегать?», есть простой ответ – «чтобы иметь возможность достичь своих финансовых целей!».

Кредитование, как мы ранее убедились, это не самый лучший вариант достижения своих целей или реализация своих желаний. Поэтому надо изыскивать возможности достижения своих целей посредством личных финансов. Надо начать использовать те финансовые возможности, которые есть у вас в настоящее время.

Как это возможно? Если коротко, то ответ такой:

Сберегать часть заработанного дохода, с целью создания источников пассивного дохода.

Когда вы получаете зарплату, вы думаете что это ваши деньги? Ошибаетесь! У всех у нас есть обязательные и необязательные расходы, оплачивая которые мы и отдаем «свои» кровно заработанные деньги другим людям. Надо заплатить за воду, свет, отопление, за еду и питье, за школу или за детский садик, за телефон и интернет, за проезд на работу и обеды, государственные налоги и сборы и т.д. и т.п.

И вольны вы распоряжаться лишь только тем, что остается после всех этих расходов. Поэтому большинство людей и пытаются сберегать только то, что остается в конце месяца. Но обычно ничего не остается уже за несколько дней до очередной зарплаты.