Надежда Котельникова

Экспресс-курс по МСФО для подготовки к экзамену ДипИФР

Концептуальные основы представления финансовых отчетов

Цель финансовой отчетности – представлять финансовую информацию о компании, полезную прежде всего для основных пользователей инвесторов, заимодавцев и иных кредиторов, принимающих инвестиционные решения.

Фундаментальные качественные характеристики финансовой отчетности.

Уместность. Информация уместна, когда она помогает пользователям оценивать прошлые и настоящие события, осуществлять прогноз на будущее.

Достоверное представление. Информация характеризуется как надежная, когда она не содержит существенных ошибок, непредвзята и когда она представляет действительно то, для представления чего и была предназначена.

Дополнительные качественные характеристики финансовой отчетности.

Понятность. Предполагается, что пользователи имеют определенные знания в области хозяйственной деятельности и бухгалтерского учета, а также готовы изучать информацию с надлежащим усердием

Сопоставимость. Пользователи должны получить возможность сопоставлять финансовую отчетность компании с предыдущим периодом и с отчетностью других компаний.

Своевременность. Отчетность должна быть предоставлена пользователям для принятия решений в установленные сроки.

Проверяемость гарантирует пользователям, что информация точно раскрывает экономические явления. Прямая проверка может заключаться в проверке счетов учета денежных средств. Косвенная проверка может осуществляться путем проверки формул расчета.

Элементы финансовой отчетности и их признание

Актив – это ресурс, контролируемый компанией, возникший в результате прошлых событий, экономические выгоды от которого будут получены компанией.

Актив признается в том случае:

– когда вероятно (т.е. скорее да, чем нет), что компания получит экономические выгоды от использования актива;

– компания контролирует приток экономических выгод от актива;

– актив имеет стоимость (или ценность), которая может быть надежно оценена.

Актив не признается в том случае, когда затраты понесены, маловероятно (т.е. скорее нет, чем да) получение экономических выгод от таких расходов после окончания текущего отчетного периода. Результатом такой операции становится признание расхода в отчете о прибылях и убытках.

Обязательство – это существующая в настоящее время обязанность организации передать экономический ресурс, возникшая в результате прошлых событий.

Обязательство признается, когда вероятен отток ресурсов в связи с исполнением обязательства и величина оттока может быть надежно оценена.

Капитал – это остаток активов после вычитания из них обязательств.

Доходы – это увеличение экономических выгод в форме получения (или прироста) активов (или уменьшения обязательств), результатом чего является увеличение капитала (без учета вкладов собственников).

Расходы – это уменьшение экономических выгод в форме оттока (уменьшения) активов (или увеличения обязательств), результатом чего является уменьшение капитала (без учета его распределения между собственниками).

Оценка элементов финансовой отчетности

Первоначальная (фактическая) себестоимость.

Активы учитываются в сумме оплаченных денежных средств или справедливой стоимости переданного за актив возмещения.

Обязательства учитываются по сумме средств, полученных в обмен на обязательство, или по суммам, подлежащим уплате для исполнения обязательства при нормальном ходе ведения хозяйственной деятельности (например, по таким статьям как обязательство по налогу на прибыль).

Балансовая стоимость основных средств и нематериальных активов представляет собой разницу между фактической (переоцененной стоимостью) актива и накопленной амортизацией.

Предполагаемая/ условная первоначальная стоимость.

Сумма, используемая в качестве замены для стоимости или амортизированной стоимости, как правило, на дату перехода компании на МСФО. Последующий износ или амортизация предполагает, что предприятие первоначально признало актив или обязательство на данную дату и его стоимость была равна условной первоначальной стоимости. Данный вид стоимости может использоваться для оценки основных средств и нематериальных активов при применении IFRS1 «Первое применение международных стандартов финансовой отчетности».

Переоцененная стоимость.

Активы отражаются в сумме, которая была бы уплачена, если бы тот же самый актив (или эквивалентный) был бы приобретен сегодня.

Обязательства учитываются по недисконтированной сумме, которая бы потребовалась для погашения обязательства сегодня.

Чистая стоимость продажи – это предполагаемая цена продажи в обычных условиях ведения бизнеса за вычетом расходов на выполнение работ и расходов на продажу.

Справедливая стоимость – цена, которая может быть получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе на основном (или наиболее выгодном) рынке на дату оценки в текущих рыночных условиях независимо от того, является ли такая цена непосредственно наблюдаемой или рассчитывается с использованием другого метода оценки.

Оценка справедливой стоимости осуществляется для конкретного актива или обязательства.

Амортизируемая стоимость финансового инструмента.

Стоимость актива или обязательства на начало периода плюс начисленный финансовый доход (расход), рассчитанный по эффективной ставке процента, минус реально полученные (выплаченные) денежные средства.

Эффективная ставка процента – ставка, которая в точности дисконтирует ожидаемые будущие денежные потоки или поступления в течение ожидаемого срока признания финансового инструмента к стоимости, по которой признан соответствующий инструмент.

Дисконтированная стоимость.

Актив отражается по текущей дисконтированной стоимости чистого притока денежных средств, создаваемого данным активом.

Обязательства отражаются по текущей дисконтированной стоимости чистого оттока денежных средств, который потребуется для погашения данного обязательства.

Дисконтирование – приведение к сопоставимому виду доходов и результатов разных периодов времени. Числовым выражением временной стоимости денег является ставка процента – r, называемая нормой (ставкой) дисконта и показывающая относительное изменение стоимости денег за единицу времени. Стоимость суммы денег PV, полученной через t лет, приведенная к настоящему времени, равна:

Пример 1.

За товар, приобретенный в рассрочку платежа, компания должна заплатить поставщику через два года сумму 100 млн долл. Годовая ставка дисконтирования для использования в расчетах приведённой̆ стоимости равна 10%, а соответствующий̆ коэффициент дисконтирования равен 0.826. В отчете о финансовом положении следует отразить дисконтированную стоимость обязательств перед поставщиками 100×0.826=82,6

Пример 2.

Фраза: при использовании годовой ставки дисконтирования 8% приведенная стоимость 1 доллара, выплачиваемого через пять лет, равняется 68 центам, означает, что соответствующий̆ коэффициент дисконтирования равен 0.68. Коэффициент дисконтирования позволяет определить приведенную (текущую) стоимость платежа, который будет сделан через какой-то период времени. В данном примере через пять лет.

Пример 3.

Фраза: приведенная стоимость 1 доллара к уплате в конце каждого года в течение пятилетнего периода равняется 3.99 доллара, означает, что сумма коэффициентов дисконтирования за пять лет равна 3.99. Сумма коэффициентов дисконтирования позволяет определить приведенную (текущую) стоимость платежей, которые будут сделаны ежегодно в течении какого-то периода времени. В данном примере в течении пяти лет.

IAS 1 «Представление финансовой отчетности»

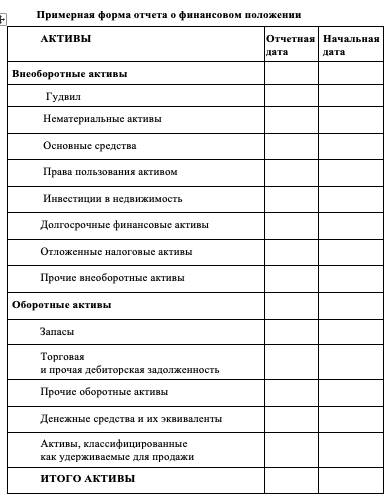

Полный комплект финансовой отчетности включает следующие компоненты:

отчет о финансовом положении;

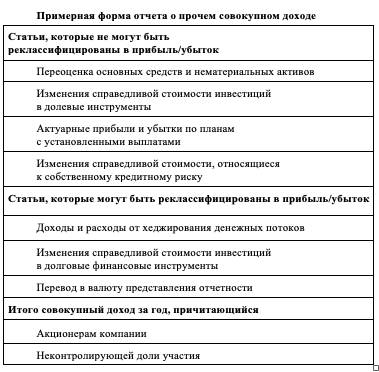

отчет о прибылях и убытках и прочем совокупном доходе;

отчет о движении денежных средств;

отчет об изменении в собственном капитале;

примечания к финансовой отчетности.

Структура примечаний к финансовой отчетности:

заявление о соответствии МСФО;

краткое описание значительных аспектов применяемой учетной политики;

сопроводительная информация по статьям, представляемым в отчете о финансовом положении, отчете о прибылях и убытках, а также отчетах об изменениях в собственном капитале и о движении денежных средств, в том же порядке, в котором строятся соответствующие отчеты и линейные статьи в этих отчетах;

прочие раскрытия информации, в том числе:

условные обязательства (IAS 37) и непризнанные договорные обязанности;

раскрытие нефинансовой информации, например, цели и политика управления рисками в организации.

Критерии классификации активов как краткосрочных (оборотных):

1) предполагается, что актив будет реализован или потреблен при обычных условиях операционного цикла. Операционный цикл – это интервал времени между приобретением активов для переработки и их конвертированием в денежные средства. Если обычный операционный цикл не может быть четко идентифицирован, предполагается, что он равен двенадцати месяцам;

2) актив удерживается главным образом для целей продажи;

3) предполагается, что актив будет реализован в течение двенадцати месяцев после отчетного периода; или

4) актив представляет собой денежные средства или эквивалент денежных средств.

Все прочие активы должны классифицироваться как внеоборотные.

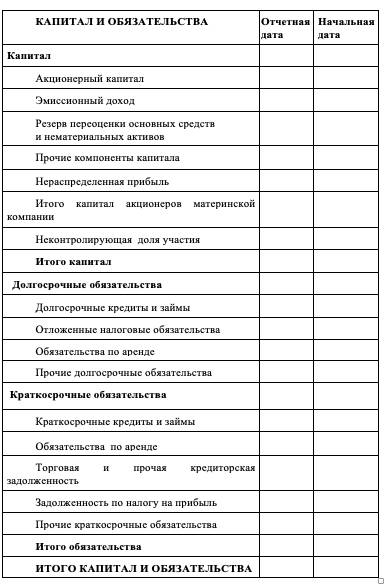

Критерии классификации обязательств как краткосрочных:

1) предполагается, что обязательство будет погашено в течение обычного операционного цикла;

2) обязательство предназначается, главным образом, для целей продажи;

3) срок его погашения наступает в течение двенадцати месяцев после отчетной даты;

4) организация не имеет безусловного права отложить погашение обязательства как минимум на двенадцать месяцев после отчетного периода.

Все прочие обязательства должны классифицироваться как долгосрочные.

IAS 8 «Учетная политика, изменения в расчетных бухгалтерских оценках и ошибки»

Учетная политика – это конкретные принципы, основы, соглашения, правила и практика, применяемые организацией для подготовки и представления финансовой отчетности.

При выборе положений учетной политики для конкретного объекта финансовой отчетности применяется соответствующий Международный стандарт финансовой отчетности (МСФО).

Организация обязана последовательно применять свою учетную политику при отражении аналогичных операций и категорий.

Учетная политика – это конкретные принципы, основы, соглашения, правила и практика, применяемые организацией для подготовки и представления финансовой отчетности.

При выборе положений учетной политики для конкретного объекта финансовой отчетности применяется соответствующий Международный стандарт финансовой отчетности (МСФО).

Организация обязана последовательно применять свою учетную политику при отражении аналогичных операций и категорий.

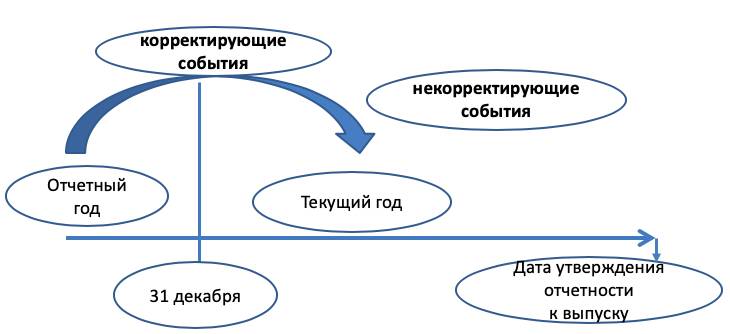

IAS 10 «События после конца отчетного периода»

Существенные события, происходящие после конца отчетного периода, но до даты утверждения отчетности к выпуску, можно разделить на два вида: корректирующие и некорректирующие события.

Корректирующие события, которые подтверждают существовавшие на конец отчетного периода условия. При возникновении данных событий требуется корректировка финансовой отчетности за отчетный период. Примеры корректирующих событий:

– вынесение после отчетной даты решения по судебному делу;

– получение информации после конца отчетного периода, свидетельствующей об обесценении актива по состоянию на конец отчетного периода;

– определение после конца отчетного периода стоимости активов, приобретенных до конца отчетного периода, или поступлений от выбытия активов, проданных до конца отчетного периода;

– определения после конца отчетного периода величины выплат по планам участия в прибыли или премировании, если по состоянию на конец отчетного периода у организации имелась юридическая или вмененная обязанность произвести такие выплаты в связи с событиями, произошедшими до конца отчетного периода;

– обнаружение фактов мошенничества или ошибок, подтверждающих, что финансовая отчетность искажена.

Некорректирующие события, свидетельствующие о возникших после конца отчетного периода условиях, делятся на два типа:

события, которые не должны раскрываться ни в финансовых отчетах, ни в примечаниях финансовой отчетности за отчетный период, так как они относятся исключительно к текущему периоду времени;

и

существенные события, которые подлежат раскрытию только в примечаниях к финансовой отчетности за отчетный период, например:

– существенное объединение предприятий или выбытие крупной дочерней компании;

– принятие плана, предусматривающего прекращение деятельности;

– крупные сделки, связанные с приобретением активов;

– уничтожение важных производственных мощностей организации в результате пожара, произошедшего после конца отчетного периода;

– объявление о готовящейся реструктуризации;

– выпуск ценных бумаг организации;

– слишком значительное изменение стоимости активов или курсов иностранных валют;

– изменение налоговых ставок или налогового законодательства;

– принятие значительных договорных обязанностей или условных обязательств, например, предоставление крупных гарантий

– начало крупного судебного разбирательства.

IFRS 15 «Выручка по договорам с покупателями»

Договор – соглашение между двумя или несколькими сторонами, которое создает обеспеченные правовой защитой права и обязательства.

Актив по договору – право организации на возмещение в обмен на товары или услуги, которые организация передала покупателю, когда такое право зависит от чего-либо, отличного от истечения определенного периода времени (например, выполнения организацией определенных обязательств в будущем).

Обязательство по договору – обязанность организации передать товары или услуги покупателю, за которые организация получила возмещение (либо сумма возмещения за которые уже подлежит оплате) от покупателя.

Покупатель – сторона, заключившая договор с организацией на получение товаров или услуг, являющихся результатом обычной деятельности организации, в обмен на возмещение.

Обязанность к исполнению – обещание в договоре с покупателем передать покупателю:

– товар или услугу (или пакет товаров или услуг), которые являются отличимыми; либо

– ряд отличимых товаров или услуг, которые являются практически одинаковыми и передаются покупателю по одинаковой схеме.

Выручка – доход, возникающий в ходе обычной деятельности организации.

Цена обособленной продажи (товара или услуги) – цена, по которой организация продала бы покупателю обещанный товар или услугу в отдельности.

Цена операции (для договора с покупателем) – сумма возмещения, право на которое ожидает получить организация в обмен на передачу обещанных товаров или услуг покупателю, исключая суммы, полученные от имени третьих сторон.

Организация должна признавать выручку, когда (или по мере того, как) организация выполняет обязанность к исполнению путем передачи обещанного товара или услуги (т. е. актива) покупателю. Актив передается, когда (или по мере того, как) покупатель получает контроль над таким активом.

Выручку можно признавать в том случае, если на основании опыта, статистики компания может определить ту минимальную сумму, которая будет получена с высокой степенью вероятности.

Признания выручки включает следующие этапы:

Шаг 1. Идентификация договора.

Договор должен быть в любой форме утвержден всеми сторонами.

В договоре должны быть определены права сторон в отношении передаваемых товаров, работ, услуг и условия их оплаты.

Оплата должна являться вероятной. IFRS 15 требует принимать во внимание способность и намерение покупателя выплатить сумму возмещения при наступлении срока платежа. При заключении договора компании необходимо анализировать платежеспособность покупателя и его заинтересованность в результате работ.

Шаг 2. Идентификация обязанностей к исполнению.

Необходимо определить, что именно компания продает. Под обязательством, подлежащим исполнению, в стандарте понимается определенное в контракте с клиентом обещание:

– передать клиенту четко отделимые товары, оказать четко отделимые услуги или предоставить клиенту набор четко отделимых товаров и услуг;

– передать клиенту серию отделимых однотипных товаров или оказать клиенту серию однотипных услуг с одинаковым способом передачи таких товаров или предоставления таких услуг клиенту (например, услуги по уборке помещений).

Именно продажа отличимого объекта будет являться единицей учета выручки.

Товар или услуга признаются отделимыми, если одновременно соблюдаются следующие условия (п. 27 МСФО (IFRS) 15):

– клиент может получить выгоду от такого товара или такой услуги (как от товара или услуги как таковых, так и пользуясь такими товарами или услугами вместе с другими ресурсами, находящимися в распоряжении клиента);

– обязательство продавца передать такие товары (оказать такие услуги) может быть идентифицировано отдельно от других обещаний, содержащихся в контракте.

Шаг 3. Определение цены продажи товара (услуги) принимая во внимание влияние всех перечисленных ниже факторов:

– переменное возмещение;

– ограничение оценок переменного возмещения (скидки, кредиты, возвраты товара, бонусы);

– наличие значительного компонента финансирования в договоре;

– неденежное возмещение; и

– возмещение, подлежащее уплате покупателю;

Шаг 4: Распределение цены операции на каждую обязанность к исполнению (или отличимые товары и услуги);

Цена продажи должна быть распределена на каждую обязанность к исполнению, то есть на каждый отличимый продукт пропорционально цене обособленной продажи.

Цена обособленной продажи – это цена, по которой компания продала бы покупателю обещанные товар или услугу в отдельности. Ее наилучшим подтверждением является наблюдаемая цена отличимого товара или услуги, в том числе по прейскуранту.

Пример продажи комбинированных продуктов:

– оказание услуг, товаров с одновременным предоставлением оборудования для их использования;

– предоставление скидки на один товар в случае приобретения другого товара;

– продажа лицензионного соглашения на товар с одновременным предоставлением услуг по его продвижению;

– продажа оборудования с дополнительными услугами по его постгарантийному обслуживанию.

Пример. Продажа мобильным оператором пакета "услуга + товар" (мобильная связь на год и смартфон). Общая стоимость пакета равна 500 долл.

Стоимость смартфона в случае его отдельной покупки составляет 299 долл., а ежемесячная стоимость пакета услуг после первого года составляет 40 долл. в месяц.

Таким образом, при покупке пакета скидка составляет:

299 долл. + 40 долл. x 12 мес. – 500 долл. = 279 долл.

Необходимо распределить скидку в размере 279 долл. на оба компонента.

Отдельная цена смартфона составляет:

299 / 779 x 100% = 38% от общей стоимости.

Отдельная стоимость услуги мобильной связи на один год составляет:

(400 x 12 мес.) / 779 x 100% = 62% от общей стоимости.

Таким образом, компания должна единовременно признать выручку от продажи смартфона в размере:

500 долл. x 38% = 190 долл.

и ежемесячно выручку от продажи услуг мобильной связи в размере:

(500 – 190) : 12 мес. = 258 долл..

Шаг 5. Признание выручки при выполнении обязанностей по договору. Компания должна признать выручку, когда она выполнила свои обязательства по предоставлению товаров или услуг (то есть активов) клиенту. При этом актив предоставлен, когда клиент получил над ним контроль. Контроль предполагает возможность управлять активом и использовать практически все, связанные с ним выгоды.

Необходимо определить момент признания выручки: будет ли признаваться выручка одномоментно или в течение определенного периода времени.

Отдельные моменты отражения выручки:

– продажа с правом на возврат: выручка не будет признаваться в отношении продукции, которая, как ожидается, будет возвращена

– гарантии, которые покупатель может приобрести отдельно. Гарантия является отличимой услугой, поскольку организация обещает предоставить услугу покупателю в дополнение к продукции, которая обладает функциональными характеристиками, описанными в договоре. Организация должна учитывать обещанную гарантию в качестве обязанности к исполнению в соответствии с пунктами и распределять часть цены операции на такую обязанность к исполнению

– покупатель не имеет права приобрести гарантию отдельно. Организация должна учитывать гарантию в соответствии с IAS 37, за исключением случаев, когда организация в дополнение к тому, что обещанная гарантия является средством обеспечения того, что продукция соответствует согласованным параметрам, предоставляет покупателю определенную услугу.

– договор обратной покупки – это договор, по которому организация продает актив и при этом в рамках того же или другого договора дает обещание выкупить актив или получает опцион на его обратную покупку. Если договор обратной покупки является соглашением о финансировании, организация должна продолжить признание актива, также признать финансовое обязательство в отношении возмещения, полученного от покупателя. Организация должна признать разницу между суммой полученного от покупателя возмещения и суммой возмещения, подлежащего уплате покупателю, в качестве процентов и, если применимо, в качестве затрат на обработку или хранение.

Шаги решений разных типов экзаменационных заданий.

Пример 1. Обратная покупка.

Шаг 1. Найти в условии задания признаки договора обратной покупки.

Шаг 2. Следует признать полученные денежные средства в качестве обязательства (в зависимости от срока надо уточнить будет ли это долгосрочное или краткосрочное обязательство) в отчете о финансовом положении.

Шаг 3. В отчете о прибылях и убытках следует начислить финансовый расход за отчетный период времени.

Шаг 4. На конец отчетного периода рассчитать стоимость обязательства в отчете о финансовом положении: первоначально признанное обязательство (шаг 2) + начисленные финансовые расходы (шаг 3).