Лоран Жак

Опасные игры с деривативами: Полувековая история провалов от Citibank до Barings, Société Générale и AIG

Обман раскрывается

Только в конце 1992 г., когда один из банкиров Showa Shell упомянул незакрытые форвардные контракты в разговоре с одним из высших руководителей компании, спекуляции выплыли наружу. К тому времени наши валютные трейдеры уже открылись двум руководителям финансового департамента, которым потребовалось еще девять месяцев, чтобы проинформировать президента Хемни. Потеря лица и признание столь значительных убытков очень болезненны, особенно в стране доблестных самураев. Примечательно, что трейдеры представляли часть сотрудников Showa Shell Sekiyu K. K., которые работали в Shell до ее слияния с Showa в 1985 г. Менеджеры, которым они доверились, также ранее работали на Shell, равно как и президент компании. Возможно, соперничество между двумя корпоративными культурами обострило сложный процесс поиска верного решения на начальном этапе. Как оказалось, Showa Shell была не одинокой. Ряд других компаний в сфере энергетики и транспорта понесли значительные убытки по валютным форвардным позициям, которые постоянно переносились и не закрывались. Так, 9 апреля 1994 г. компания Kashima Oil объявила об убытках в $1,5 млрд по валютным операциям, очень сходным с операциями Showa Shell[16]. Вскоре после этого Министерство финансов Японии запретило перенос форвардных контрактов «вне денег». Провинившимся компаниям, подобным Showa Shell и Kashima Oil, было рекомендовано в короткие сроки закрыть форварды, что они и сделали в 1993–1995 гг. В обоих случаях для покрытия огромных убытков компаниям пришлось продать крупные объекты недвижимости и провести дополнительную эмиссию обыкновенных акций.

Прогнозирование валютных курсов: по меньшей мере, самообман

За «рисковой паранойей»[17] в стратегии хеджирования стоит прогноз изменения валютных курсов. Чтобы пуститься в такое безоглядное хеджирование рисков долларовых операций валютные трейдеры Showa Shell должны были иметь твердые представления о будущем курсе доллара к иене. Очевидно, что их волновало возможное ослабление японской валюты. Как показано на рис. 2, за исключением короткого периода в 1989 г., когда доллар рос по отношению к иене, иена неуклонно укреплялась в 1989–1994 гг. Следует добавить, что в этот период текущий платежный баланс Японии характеризовался постоянно высоким активным сальдо, а валютные резервы Банка Японии росли, что свидетельствовало о масштабных интервенциях на валютном рынке для замедления процесса укрепления иены. Обе эти тенденции указывали на то, что укрепление иены было обусловлено сильными фундаментальными факторами. Аналогично форвардный курс этого периода на 1, 3, 6 и 12 месяцев показывает, что иена торговалась с премией к американскому доллару. Это можно объяснить относительно низкими процентными ставками в Японии в сравнении со ставками в США. Соотношение процентных ставок влияет на стоимость форвардных контрактов согласно теории паритета процентных ставок (см. вставку D).

Вставка D. Оценка форвардных курсов и теория паритета процентных ставок. Форвардные валютные курсы определяются, главным образом, процентными ставками, согласно теории паритета процентных ставок. Рассмотрим пример финансового директора Fuji Finance Company, которому нужно инвестировать ¥100 млрд на 360 дней. Согласно внутренним правилам Fuji Finance средства должны вкладываться в ценные бумаги с очень низким риском, например в годовые казначейские ноты США с доходностью 6 % и/или японские казначейские ноты с таким же сроком погашения и доходностью 3 %. Более высокая доходность бумаг в долларах очень заманчива, поскольку можно получить дополнительные ¥3 млрд процентного дохода, но только при условии, что спот-курс останется неизменным на уровне ¥145 за доллар. В противном случае разница в процентных ставках может быть частично или полностью съедена ослаблением доллара до 3 %.

Итак, наш финансовый директор может сравнить доходность вложений на внутреннем рынке (без кредитного и валютного рисков), которые приносят ¥100 000 000 000 × (1 + 0,03) = ¥103 000 000 000, с более высокой доходностью вложений в долларах. Для реализации преимущества более высокой доходности вложений в долларах нужно сделать следующее:

1) купить доллары по спот-курсу в сумме ¥100 000 000 000 / 145 = $689 655 170;

2) разместить полученные доллары под 6 % для получения через 360 дней 689 655 170 × (1 + 0,06) = $731 034 480;

3) зафиксировать стоимость долларового вложения в иенах, продав форвардный контракт на основную сумму вложений в долларах с процентами по форвардному курсу F = 140, чтобы гарантированно получить через 360 дней $731 034 480 × 140 = ¥102 344 827 228.

Фактически, решение о вложении средств принимается на основе сравнения двух возможных вариантов инвестирования. В данном случае налицо небольшое преимущество при инвестировании в иенах. В целом, если доходность покрытых вложений в долларах выше, краткосрочный капитал мигрирует из Токио в Нью-Йорк. При этом в Японии возникает повышательное давление на процентные ставки и спот-курс доллара в иенах, а в США – понижательное давление на ставки и форвардный курс. Это давление действует до тех пор, пока доходность обоих вариантов инвестиций не сравняется. Такое состояние равновесия называется паритетом процентных ставок[18]. Говоря более формализованным языком, теория паритета процентных ставок устанавливает очень простую взаимосвязь между внутренними (i) и иностранными (i*) процентными ставками, спотовыми (S) и форвардными (F) курсами:

(1 + i) = (1 / S) × (1 + i*) F или F = S (1 + i) / (1 + i*).

Следует понимать, что даже при жестком регулировании спот-курса форвардный курс определяется дифференциалом процентных ставок (i – i*), и при равновесии он установится на уровне:

F = 145 [(1 + 0,03) / (l + 0,06)] = 141.

Форвардные курсы в целом рассматриваются как несмещенные предикторы (в статистическом смысле) будущих спот-курсов. Безусловно, это не означает, что форвардный курс предсказывает, какими спот-курсы будут в точности через 30, 60, 90 или 180 дней. Однако он указывает на то, что срединное или ожидаемое значение случайной величины, представляющей будущий спот-курс, представляет собой текущий форвардный курс. Со временем фактический будущий спот-курс окажется выше или ниже текущего форвардного, но алгебраическая сумма ошибок прогнозирования, определяемая как разность между форвардным курсом, существующим в момент времени 0 для поставки в момент времени t, обозначаемым F (0, t), и будущим спот-курсом S (t), существующим в момент времени t, или F (0, t) – S (t), стремится к нулю. И здесь мы вновь видим, что факты указывали на укрепление, а не ослабление иены (см. рис. 4).

Мораль

Вывод 1. Неэффективность системы контроля. Большинство трейдинговых отделов в больших промышленных или финансовых компаниях имеют инструкции об отчетности с жесткими лимитами позиций. Компания Showa Shell установила лимит в $200 млн, который, однако, был с легкостью превышен заигравшимися трейдерами. На самом деле, одних лимитов недостаточно. Их необходимо заменять более действенными лимитами на убытки от торговых операций, которые можно подкрепить переоценкой по рынку каждого неистекшего форвардного контракта. Поскольку форвардные контракты не торгуются непрерывно (в отличие от фьючерсов), их переоценка по рынку требует проведения оценки при закрытии каждого торгового дня. Это можно легко сделать с помощью теории паритета процентных ставок (см. вставку D). Каждую операцию необходимо учитывать в бэк-офисе путем заполнения бланка регистрации сделки, включая обоснование ее проведения. Можно предположить, что производственная компания вроде Showa Shell должна проводить торговые операции с валютой, соответствующей ее реальным хозяйственным операциям, т. е., импорту и экспорту товаров и услуг. Любые спекуляции при этом следует считать незаконными. К сожалению, в Showa Shell контроль был слишком слабым, что позволило валютным трейдерам переносить форвардные контракты на сумму $6,4 млрд, которая не соответствовала реальным потребностям бизнеса японской нефтеперерабатывающей и дистрибьюторской компании.

Вывод 2. Отсутствие отчетности. Проводимые операции были крупными и должны были постоянно контролироваться высшим руководством (возможно, даже на уровне совета директоров) за пределами финансового департамента. В больших организациях зачастую нет четких ответов на вопросы, о чем, когда и кому нужно отчитываться. Во избежание креативных, но опасных спекулятивных схем необходимо проверять отчеты по позициям с разбивкой по сроку существования и сроку погашения (см. историю Citibank в главе 3). Отчетность необходимо готовить ежедневно и направлять не только менеджерам финансового департамента, но и руководителям высшего звена. В Nippon Oil, крупнейшей нефтеперерабатывающей компании Японии, заместитель директора финансового департамента по валютным операциям обязан ежемесячно докладывать совету директоров о валютных позициях и политике хеджирования[19].

Вывод 3. Отсутствие аудита. Сложность и многочисленность сделок трейдинговых отделов требует проведения систематических аудиторских проверок в дополнение к отчетности. Проверки должны проводиться как внутренними, так и внешними аудиторами при соблюдении принципа независимости проверяющего и проверяемых. Информационной базой для аудиторов могут служить бланки регистрации сделок. Кроме того, в любой сделке есть контрагенты: установление связи с ними (обычно это трейдинговые отделы банков) может стать важнейшим компонентом процесса контроля. В целом ряде случаев серьезного злоупотребления деривативами, включая и случай с Showa Shell, обман раскрывался благодаря контрагентам, упомянувшим о необычных операциях.

Вывод 4. Отсутствие коммуникации. Отдел закупок, отвечающий за приобретение нефти, не обменивался информацией ни с финансовым департаментом, ни с валютными трейдерами, хеджировавшими стоимость закупаемой нефти в иенах. Тесная координация между этими подразделениями имеет важное значение для реализации эффективной политики хеджирования. Удивительно, но в японской компании, международный ценовой риск которой ограничен долларом и нефтью, хеджирование валютного риска проводилось независимо от управления риском изменения цен на нефть. Менеджеры по закупкам нефти и руководители финансового департамента должны были принимать решения совместно, а не независимо или последовательно.

Вопросы для обсуждения

1. Следует ли уделять равное внимание хеджированию риска изменения цены на нефть и валютного риска? Какой критерий вы можете предложить для определения приоритета?

2. Как Showa Shell могла хеджировать риск изменения цены на нефть при следующих условиях: 90-месячные форварды на нефть продаются по цене $21 (за баррель), годовая стоимость хранения/страхования барреля нефти равна $0,45, процентные ставки в США и Японии равны, соответственно, 5 % и 2 % годовых?

3. Почему два валютных трейдера упорно продолжали хеджировать долларовый риск, несмотря на то, что экономические данные указывали на укрепление, а не на ослабление иены?

Глава 3. Валютные игры в Citibank[20]

Спекулянт – тот, кто предвидит будущее и действует до того, как оно наступит.

Бернард Барух

19 июня 1965 г., в период расцвета Бреттонвудской системы фиксированных обменных курсов, банк First National City Bank – второй по величине американский коммерческий банк со 177 отделениями в 58 странах – объявил об убытках в размере $8 млн. Убытки были связаны с несанкционированными спекуляциями с форвардами на фунт стерлингов, которыми занимался бельгийский трейдер в брюссельском отделении банка. По некоторым данным, сумма базовых сделок приближалась к $800 млн. Для First National City Bank, также известного как Citibank, 1965 г. начался с дробления акций (в пропорции два к одному) и закончился рекордной операционной прибылью в $94 млн, несмотря на единовременные убытки в размере $8 млн.

Как же отдельно взятому сотруднику удалось провести один из самых крупных и искушенных коммерческих банков? Почему огромная спекулятивная позиция прошла мимо учетно-контрольного департамента и принесла банку такие убытки в период, когда обменные курсы были квазификсированными для всех видов операций? В этой главе мы воссоздадим спекулятивную схему, придуманную бельгийским трейдером банка. В процессе повествования читатель познакомится с родоначальником всех финансовых производных продуктов, старым добрым форвардным контрактом, его оценкой и использованием для спекуляций.

Торговля валютой в безмятежные бреттонвудские времена

Вначале мы кратко опишем условия торговли валютами, в которых бельгийский трейдер играл в русскую рулетку с фунтом стерлингов, а затем рассмотрим процесс определения обменного курса в период, когда Citibank понес убытки.

В отличие от Нью-Йоркской фондовой биржи или Чикагской товарной биржи, представляющих собой реально существующие площадки для торговли акциями, облигациями или сырьевыми товарами, валютный рынок – это сеть трейдинговых отделов главным образом коммерческих банков и брокерских фирм. По этой причине он называется межбанковским рынком. В 1960-е гг. трейдинговые отделы поддерживали связь по телефону (а позднее – по телефаксу), что обеспечивало очень быстрый обмен информацией на этом внебиржевом рынке (хотя и не квазимгновенный, как в наши дни, с компьютерными терминалами и Интернетом). Каждый валютный трейдер имел «перед собой специальный телефон, соединяющий трейдинговый отдел напрямую с валютными брокерами, телеграфными компаниями, наиболее важными коммерческими клиентами… Связь была организована таким образом, что разговор могли “прослушивать” несколько трейдеров банка»[21].

В то время Citibank проводил торговые операции с 50 валютами, однако основная их доля приходилась на пары доллар/фунт стерлингов ($/£) и, в меньшей степени, доллар/немецкая марка ($/DM) и доллар/иена ($/¥). Ежедневно проводилось около 500 операций общим объемом до $50 млн. Торговые операции с валютами играли важнейшую роль в стремительной международной экспансии банка. В процессе открытия новых отделений в Европе и Азии, «валютный трейдинг служил для Citibank пропуском в новые страны и, в конечном итоге, основой операций. Трейдеры под страхом смерти должны были обеспечивать прибыль, пока отделение развивало другие направления бизнеса»[22].

Хотя валютная торговля часто покрыта завесой тайны, принято считать, что прибыль в ней приносят, в основном, операции, осуществляемые банком от лица корпоративных клиентов. Например, IBM репатриирует £50 млн дивидендов своего дочернего предприятия в Великобритании и покупает валюту на спотовом рынке через лондонское отделение банка Citibank. Эта прибыль не связана с так называемыми «направленными сделками» (эвфемизм для обозначения прямой спекуляции на спотовом или форвардном валютном рынке, основанной на прогнозах валютных курсов).

Вставка А. Бреттонвудская валютная система. С 1944 по 1971 г. все промышленно развитые страны удерживали курсы своих валют в пределах коридора плюс-минус ¾ процента от паритета к доллару США. В свою очередь, доллар США был единственной валютой, конвертируемой в золото по фиксированной цене $35 за унцию. Каждая валюта путем установления паритета к американскому доллару фактически выражалась в золотом эквиваленте, что на деле являлось строгим определением номинальной стоимости. Например, при курсе FF5 = $1 номинальная стоимость французского франка (FF) в золотом эквиваленте составляла (1 унция золота) / 35 × (l / 5) = 0,0057 унции золота. Во время работы над книгой золото стоило примерно $1000 за унцию. Его цена, как и цена других драгоценных металлов, определяется рыночными силами. Большинство центральных банков продолжают держать золотые запасы, которые могут использоваться наряду с конвертируемыми валютами для стабилизации курсов национальных валют на валютном рынке.

В 1965 г. фунт стерлингов был привязан к доллару США с паритетом $2,80 = £1,00. Это соотношение действовало согласно Бреттонвудскому договору с 1944 г. (см. вставку А). Паритеты валют определялись совместно Международным валютным фондом и центральным банком соответствующей страны. Паритеты считались официальными обязательствами центральных банков и изменить их было достаточно сложно. Время от времени некоторые страны, прежде всего, Франция, проводили девальвацию/ревальвацию в пределах 10–25 %, изменяя паритеты валют по отношению к доллару США, который в то время являлся ключевой валютой мировой денежной системы.

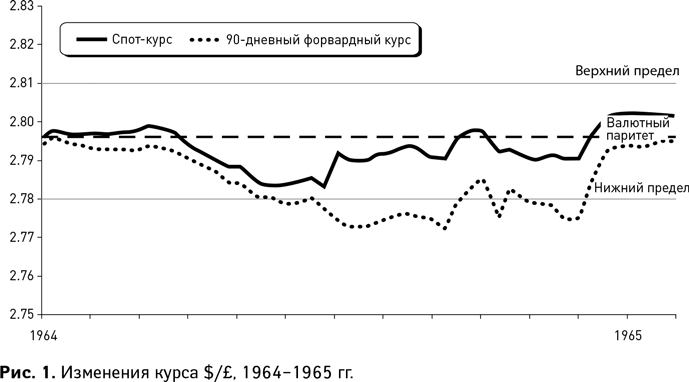

Несмотря на то что Бреттонвудская система предполагала наличие твердых обменных курсов, она допускала незначительные отклонения от паритета. Рассмотрим, как это происходило с курсом доллар/фунт. Банк Англии устанавливал нижний предел курса своей валюты на уровне –0,75 % от валютного паритета, т. е. $2,80 (1–0,0075) = $2,78. Если спот-курс, определяемый спросом и предложением, становился ниже $2,78, Банк Англии немедленно выходил на рынок и покупал фунты в объеме, необходимом для возврата курса в коридор. Такие операции называются интервенциями центрального банка и могут проводиться, пока центральный банк имеет достаточный резерв иностранной валюты. Верхний предел курса Банк Англии устанавливал на уровне 0,75 % выше паритета, т. е. $2,80 (1 + 0,0075) = $2,82. Если спот-курс превышал этот предел, Банк Англии продавал фунты стерлингов для снижения курса до уровня ниже $2,82. И нижний, и верхний предельные курсы официально считались номиналом валюты. Фактически, центральный банк выступал гарантом стабильности курса. На практике спотовые валютные операции (покупка или продажа валюты с немедленной поставкой) могли проводиться по курсу в пределах между $2,78 и $2,82, об этом заботился Банк Англии. Таким образом, Банк Англии предоставлял всем участникам валютного рынка бесплатное страхование ценового риска. На рис. 1 представлен коридор изменения спот-курсов в период с 1964 по 1965 г.

Безусловно, время от времени валютные паритеты понижались или повышались в результате кризисов платежного баланса, инфляции, спекулятивных атак, стихийных бедствий и политических переворотов. Осенью 1964 г. Великобритания во главе с вновь избранным лейбористским правительством оказалась на грани девальвации фунта стерлингов из-за увеличения дефицита платежного баланса, однако массированные интервенции Банка Англии на валютном рынке и резкое повышение краткосрочных процентных ставок для стимулирования притока краткосрочного капитала предотвратили кризис. Именно тогда наш бельгийский трейдер придумал спекулятивную схему, сделав ставку на то, что фунт стерлингов не обесценится, и в последующие 9–12 месяцев курс останется на уровне $2,78 или выше.

Игра на курсах валют с использованием форвардных контрактов

Спекулировать на валютном рынке можно путем непосредственного осуществления сделок на условиях спот или с помощью более сложных форвардных контрактов.

1. Спекуляция на спотовом рынке состоит в покупке валюты, скажем, доллара, которая считается недооцененной по отношению к другой валюте, скажем, к фунту стерлингов. Затем эту валюту держат, пока она не укрепится, и продают по более выгодному курсу через месяц-другой или позже. Предполагая обесценение фунта стерлингов (укрепление доллара) спотовые спекулянты купили бы доллары по спот-курсу (продав фунты стерлингов), дождались бы девальвации фунта, а затем вновь купили бы фунты по более низкому курсу. Допустим, ожидается обесценение фунта стерлингов с $2,80 до $2,40. До обесценения один фунт обменивается на $2,80, а при обратной покупке после обесценения $2,80 / 2,40 = £1,1667, прибыль составляет £1,1667 – £1,00 = £0,1667 без учета временно́й стоимости денег. При этом, однако, средства остаются связанными в течение всего спекулятивного периода (с неизвестным сроком), а в случае кредита возникают расходы на финансирование. Это неопределенное бремя процентов, связанное с поддержанием валютной позиции, не давало нашему бельгийскому трейдеру возможности спекулировать на спотовом рынке, поскольку влекло денежные расходы и могло привлечь внимание отдела контроля.

2. Альтернативой спотовым операциям являются спекуляции с форвардными контрактами (см. вставку В). Они не связывают денежные средства и являются гораздо менее заметными. Приведем практический пример. 30 сентября 1964 г. фунт стерлингов можно купить по форвардному курсу $2,72 с поставкой через 9 месяцев, 31 марта 1965 г. При этом мы ожидаем, что спот-курс на фунт стерлингов останется на уровне $2,78 или вырастет. Если наш бельгийский трейдер купит форвард на £100 млн по $2,72 и окажется прав в отношении спот-курса на 31 марта 1965 г. ($2,78 или выше), он поставит $272 млн в обмен на £100 млн, которые будут стоить $278 млн (или более). Итак, его прибыль составит $6 млн – неплохая доходность на нулевые вложения. Однако если его ожидания неверны и фунт стерлингов девальвируется, скажем, до $2,40, то наш бельгийский трейдер все равно будет обязан поставить $272 млн, за которые получит £100 млн, фактически стоящих лишь $240 млн. При этом убытки окажутся очень значительными – $32 млн.

Вставка В. Что такое форвардные контракты. Форвардный валютный контракт – это обязательство купить или продать определенное количество иностранной валюты в определенный день в будущем (срок исполнения контракта) по цене (форвардному курсу), согласованной на день заключения контракта. Например, 30 сентября 1964 г. 30-дневный форвард на фунт стерлингов продавался по курсу $2,7650 при объеме сделки £10 млн. 30 октября 1964 г. (30 дней спустя) покупатель форварда должен был поставить $27,65 млн и получить £10 млн, независимо от спот-курса на дату поставки. Если в этот день фунт стоил $2,80, покупатель форварда получал очевидную выгоду, заплатив за каждый фунт на 3,5 цента меньше ($2,80 – $2,7650) и получив $350 000 прибыли. Важно понимать, что форвардный контракт в момент заключения представляет собой обмен безотзывными и юридически обязательными обещаниями без осуществления денежных расчетов. Он обязывает стороны провести сделку в день исполнения контракта и поставить соответствующие валюты (или произвести денежные взаиморасчеты), независимо от спот-курса в этот день.