Алексей Сергеевич Волков

Создание рыночной стоимости и инвестиционной привлекательности

1.2. Концепции управления стоимостью

1.2.1. Концепция Раппапорта (SHV-концепция)

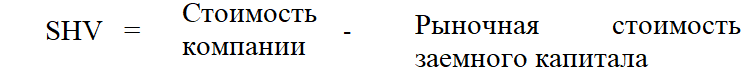

Концепция стоимости для акционера (share holder value, SHV) была разработана Раппапортом в середине 80-х годов 20-го столетия. Под стоимостью для акционера в данной концепции понимается разность между стоимостью компании и рыночной стоимостью заемного капитала.

Таким образом, расчет стоимости для акционера (SHV) осуществляется на после осуществления оценки стоимости компании:

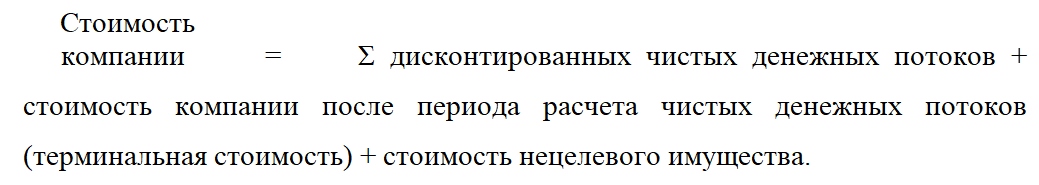

Стоимость компании может быть получена путем дисконтирования будущих чистых денежных потоков по средневзвешенной стоимости капитала. Более подробное описание методов оценки стоимости компаний и/или проектов приведено в главе 3.

Для определения стоимости собственного капитала Раппапорт предлагает использовать модель САРМ (Capital Asset Pricing Model) или модель АРТ (Arbitrage Pricing Theory).

Оба подхода помогают инвестору определить уровень требований по размеру рентабельности капитала с учетом систематического риска, под которым подразумевается та часть волотильности будущего прироста стоимости актива, которую нельзя элиминировать (исключить) посредством диверсификации портфеля. Если, например, существует возможность конъюнктурных колебаний, такой риск можно назвать систематическим, потому что любые альтернативные инвестиции подвержены в той или иной степени данному риску.

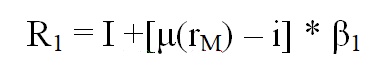

В рамках модели CAPM ожидаемая акционерами рентабельность вложений рассчитывается следующим образом:

где:

R1 – ожидаемая рентабельность инвестиции «1»,

i – безрисковая ставка процента,

μ(rM) – ожидаемая рентабельность рыночного портфеля,

β1 – β-фактор инвестиции «1», то есть соотношение изменения стоимости инвестиции «1» к изменению рыночного портфеля. Например, предприятия энергетического сектора менее подвержены колебанию, чем рынок в среднем, поэтому их β-фактор будет меньше единицы. В то же время производители инвестиционных товаров более зависимы от конъюнктурных изменений, их систематический риск выше среднерыночного, следовательно, соответствующий β-фактор будет больше единицы.

Под чистым денежным потоком в данной концепции подразумевается часть положительного сальдо поступлений/выплат денежных средств, которая распределяется среди владельцев собственного и заемного капитала, то есть не идет на уплату налогов и не инвестируется в развитие предприятия. Такие денежные потоки рассчитываются на определенный плановый период. При расчете стоимости после планового периода (терминальной стоимости или стоимость реверсии как еще ее называют) исходят из предпосылки, что предприятие не ликвидируется, а, наоборот, продолжает приносить положительные денежные потоки и по завершении планового периода. Для упрощения принято считать, что денежные потоки после периода планирования будут постоянными. Тогда терминальная стоимость рассчитывается по следующей формуле:

Более подробно различные способы расчета терминальной стоимости, определения ставки дисконтирования и денежного потока рассматриваются в главе 3.

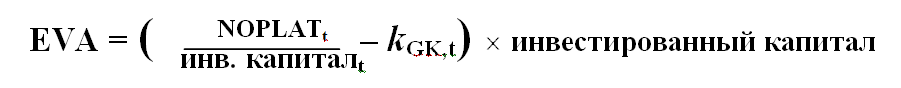

1.2.2. Концепция Штерна/Стюарта (EVA-концепция)

EVA-концепция – это концепция, интерпретирующая понятие прибыли в экономическом, а не в бухгалтерском смысле слова, то есть с учетом альтернативных издержек, оценочный уровень которых зависит от ожиданий акционера. Таким образом, EVA представляет собой произведение величины вложенного (инвестированного) капитала на разность между нормой возврата на вложенный капитал и ценой капитала.

NOPLAT – Net Operating Profit Loses After Taxes (чистая операционная прибыль после уплаты налогов), рассчитывается как годовой финансовый результат компании после уплаты налогов и до расходов на финансовую деятельность. При расчете расходов на финансовую деятельность все кредиторы рассматриваются гомогенно, независимо от того, идет ли речь о выплатах процентов по заемным средствам или о «виртуальной» (расчетной) цене собственного капитала. При этом элиминируется налоговое преимущество по заемному капиталу (налоговая премия), возникающее на практике вследствие включения процентных выплат в себестоимость (т. е. уменьшения налогооблагаемой прибыли на эту величину).

Цена капитала также как и в концепции Раппапорта определяется как средневзвешенная цена собственного и заемного капитала. Для оценки цены собственного капитала принято использовать (также как и в концепции Раппапорта) модель САРМ.

В соответствии с EVA-концепцией стоимость компании прирастает в том случае, если показатель EVA принимает положительное значение, то есть когда ожидаемая рентабельность капитала выше средней цены капитала.

Экономическая прибыль – важный показатель, потому что объединяет размер компании и рентабельность инвестированного капитала. Зачастую компании уделяют внимание лишь одному фактору, чаще всего размеру. Но если компания большая, ее инвестированный капитал значителен по размеру, а рентабельность инвестиций ниже затрат на капитал, то такая стратегия может привести к уничтожению стоимости. Экономическая прибыль позволяет анализировать деятельность бизнеса, но она не отражает стоимость компании, поскольку стоимость компании отражает ожидания инвесторов и акционеров, а экономическая прибыль показывает ситуацию в настоящем времени.

Подробнее мы вернемся к этому вопросу в главе 2.

1.2.3. Концепция Бостонской консультационной группы (CFROI-концепция)

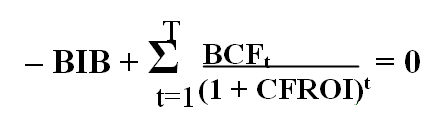

Концепция, разработанная Бостонской консультационной группой, базируется на известном из инвестиционного анализа методе внутренней нормы доходности (ВНД). С помощью CFROI рассчитывают ставку дисконтирования таким образом, чтобы сумма всех продисконтированных чистых денежных потоков равнялась бы первоначальным инвестиционным выплатам, то есть чистая приведенная стоимость была бы равна нулю. Такая ставка дисконтирования (равная ВНД) считается максимально допустимой для компании. В случае если реальная ставка дисконтирования превышает ВНД, проект признается неэффективным.

Для получения CFROI необходимо знать величину брутто денежных потоков, брутто-инвестиции, срок использования активов и величину активов, не подлежащих амортизации.

Базис для брутто денежных потоков (BCF) – «очищенная» от инфляции прибыль после уплаты налогов и до уплаты процентов за вычетом амортизации и арендных платежей.

Базис для брутто-инвестиций (BIB) рассчитывается как сумма восстановительной стоимости основных средств, стоимости оборотных средств и капитализированных арендных выплат, за вычетом беспроцентных обязательств и стоимости репутации (Goodwill).

Срок использования активов рассчитывается как отношение стоимости приобретения имущества (первоначальных инвестиций) к величине годовой амортизации.

Активы, не подлежащие амортизации, складываются из стоимости земли, чистого оборотного капитала и финансовых активов.

При наличии 4-х вышеперечисленных элементов CFROI рассчитывается по следующей формуле как внутренняя норма доходности:

Стоит обратить внимание на тот факт, что BCF на протяжении всего срока использования принимается за постоянную величину, потому что CFROI рассматривается как показатель текущего состояния и не используется для планирования денежных потоков будущих периодов.

Полученный таким образом CFROI можно сравнить с реальной стоимостью капитала, причем вместо модели САРМ предлагается другой метод ее определения. Если CFROI выше стоимости капитала, то считается, что такая инвестиция увеличивает стоимость и наоборот.

1.2.4. Оценка и сравнение концепций управления стоимостью

Для всех трех рассмотренных выше концепций остается открытой проблема прогнозирования.

Особенно проблематичным представляется прогнозирование денежных потоков на основе концепции Раппапорта в долгосрочном периоде. Осуществить такое прогнозирование тем сложнее, чем динамичнее развитие отрасли или компании.

В подходе Раппапорта помимо сложности прогнозирования определенную сложность представляет оценка терминальной стоимости в общей оценке предприятия. При горизонте планирования 5–7 лет она часто составляет более 50 % общей стоимости.

EVA-концепция идеально подходит для управления и контроля отдельных бизнес-единиц, а также для определения вознаграждений менеджменту в зависимости от результатов их деятельности, но имеет весьма ограниченное применение для оценки стратегий.

Одним из важных недостатков данной концепции является ее сильная зависимость от бухгалтерских показателей.

Расчет стоимости собственного капитала в концепциях EVA и Раппапорта через модели САМР и Arbitrage Pricing Model часто критикуется, так как эти подходы предполагают наличие совершенного рынка капитала. Кроме того, эти модели применимы только для компаний, котирующихся на бирже или планирующих выход на нее в ближайшей перспективе.

Концепция CFROI является может быть применена только для оценки эффективности инвестирования в рамках одного периода. Кроме того, оценка срока полезного использования основных средств на практике довольно проблематична. Полный расчет стоимости предприятия и оценка стратегий в рамках данной концепции невозможны.

Преимуществом подхода CFROI перед EVA-концепцией заключаются в том, что она основывается на фактических данных прошлых периодов.

1.3. Технология управления стоимостью

Управление стоимостью – комплексный процесс, пронизывающий бизнес-процессы всех уровней.

Рассмотрим в качестве примера четырехуровневую модель бизнес-процессов (см. рис. ниже).

Рисунок 3. Четырехуровневая модель бизнес-процессов компании [1]

Стоимостью компании не может и не должен управлять какой-либо один менеджер, будь то директор или руководитель иного уровня, а также какое-либо подразделение – департамент, управление или отдел. Для достижения цели максимизации стоимости компании необходимо, чтобы все сотрудники, задействованные в различных бизнес-процессах, осознавали необходимость и высокую значимость данной цели. Для этого, в свою очередь, следует соответствующим образом выстроить систему мотивации персонала и менеджмента.

Так, например, от стратегических бизнес-процессов зависит, на какие рынки будет ориентироваться компания в долгосрочной перспективе, какие новые продукты или услуги сможет она предложить своим существующим и потенциальным клиентам. Представляется очевидным, что эти решения в очень большой степени влияют на капитализацию компании.

Подготовительные процессы отвечают за то, чтобы, с одной стороны, бесперебойно и эффективно обеспечивать функционирование компании всеми необходимыми ресурсами (кадрами, оборудованием, финансовыми средствами и т. д.), а также поддерживать и, по возможности, наращивать клиентскую базу. Прямое влияние бизнес-процессов этой группы на стоимость компании, на наш взгляд, также не требует дополнительных доказательств.

Процесс выполнения заказов – центральный бизнес-процесс в любой компании. Ради него, собственно, и существует бизнес. В данном процессе непосредственно формируется добавленная стоимость. Поэтому он имеет, пожалуй, самую высокую значимость, с точки зрения VBM.

В российских компаниях пока еще недостаточно внимания уделяется бизнес-процессам четвертой группы (см. рис. выше). Системы управленческого учета, контролинга и бюджетирования до сих пор имеют сравнительно ограниченное распространение в отечественном бизнесе, и даже там, где они уже используются, они часто недостаточно эффективны. Тем не менее, влияние процессов данной группы на стоимость нельзя недооценивать. Как показывает практика, именно в России на сегодняшний день премия за хорошо отлаженную систему учета, контроля и управления, которую готовы заплатить потенциальные инвесторы при покупке участия в бизнесе, имеет одно из самых высоких значений в Европе, доходя порой до 30 % от общей стоимости компании.

Более подробные рассуждения и взаимосвязи различных бизнес-процессов с проблемами управления стоимостью приведены в разделе 7.2. Поэтому в настоящем разделе мы остановимся лишь на том, какие именно группы решений влияют на капитализацию компании и, следовательно, должны рассматриваться в контексте VBM.

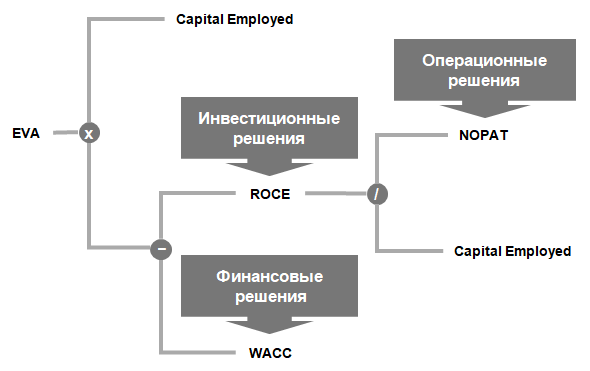

Напомним, что в соответствии с концепцией Штерна-Стюарта (подробно рассматривалась в разделе 1.2.2), экономическая добавленная стоимость (EVA) равна разности между чистой операционной прибылью после налогообложения (NOPLAT) и затратами на капитал (CC), которые, в свою очередь, представляют собой произведение средневзвешенной цены капитала (WACC) и объема используемого капитала (Capital Employed):

[1.3.1]

Посредством простых арифметических преобразований формулы [1.3.1] мы можем выразить экономическую добавленную стоимость через возврат на вложенный капитал (ROCE – Return On Capital Employed) и WACC:

[1.3.2]

Таким образом, можно выделить три основные группы решений, влияющих на значение экономической добавленной стоимости (EVA):

– операционные решения (влияние на операционную прибыль – NOPLAT);

– инвестиционные решения (влияние на уровень возврата на вложенный капитал – ROCE);

– финансовые решения (влияние на средневзвешенную цену капитала – WACC) – см. рис. ниже:

Рисунок 4. Группы решений, влияющих на стоимость компании

Каждая группа решений имеет свои особенности в контексте VBM. Точное знание этих особенностей и их системное использование является главным секретом эффективного управления стоимостью.

Следует, прежде всего, обратить внимание на то, что простое увеличение объема капитала не приводит к автоматическому увеличению стоимости, поскольку в случае уменьшения ROCE вследствие прироста Capital Employed общий результат EVA ухудшится.

Одним из важнейших соотношений, таким образом, является именно ROCE. Особенность этого соотношения в том, что оно связывает между собой операционные и инвестиционные решения.

Перед руководителем бизнеса нередко встает выбор: повышать прибыль за счет ужесточения экономии (минимизация бюджета) или, напротив, за счет дополнительного развития (увеличение бюджета). Другими словами, часто встречающаяся трудность заключается в том, чтобы грамотно оценить, приведет ли увеличение Capital Employed к росту или к снижению стоимости компании.

Секрет № 1: решение об увеличении/уменьшении Capital Employed во многом зависит от состава и структуры продуктового портфеля.

В первую очередь, целесообразно рассмотреть продуктовый портфель с точки зрения позиционирования его элементов в координатах матрицы Бостонской консультативной группы: продукты, относящиеся к «дойным коровам» (большая доля на рынке, медленный рост рынка), скорее всего, не требуют расширения капиталовложений, поскольку предполагается, что их доля на рынке близка к максимально достижимой; продукты, относящиеся к категории «знаки вопроса» (маленькая доля на рынке, быстрый рост рынка), целесообразно развивать, вкладывая дополнительные средства при наличии оптимистических ожиданий по перспективам роста объемов данного сегмента бизнеса и его эффективности. По продуктам, относящимся к категории «Голодная собака» (низкая доля рынка, низкий темп роста рынка), рекомендуется принимать решение о снижении объемов Capital Employed. По продуктам, относящимся к категории «Звезда» (высокая доля рынка, быстрый рост рынка) решение о дополнительном инвестировании должно зависеть от необходимости/возможности поддержания или даже расширения лидерства на быстрорастущем сегменте рынка. Как правило, по данному сегменту предусматривается увеличение объема Capital Employed.

Наряду с матрицей Бостонской консультативной группы часто также используют матрицу МакКинзи (см. рис. ниже).

Рисунок 5. Матрица МакКинзи

Преимуществом матрицы МакКинзи по сравнению с матрицей БКГ является более широкий подход к оценке позиции и сегментов рынка. Так, например, конкурентная позиция – это не только доля на рынке; она может проявляться и в других формах (напр., административный ресурс). Понятие привлекательности рынка также шире, чем темпы роста рынка; рынок может быть привлекателен низкими уровнями рисков, синергией со смежными сегментами и т. п. В то же время, более общий подход порождает и главный недостаток матрицы МакКинзи по сравнению с матрицей БКГ – более высокий уровень сложности методики оценки параметров (бальная система, интегрирующая набор факторов, оцененных частично экспертным образом и взвешенных в соответствии со степенью важности каждого фактора) и, как следствие, меньшую объективность и конкретность.

Во вторую очередь, следует обратить внимание на степень соответствия элементов продуктового портфеля стратегическому профилю компании, который не тождествен рыночной стратегической позиции, но содержит, как правило, и иные критерии, учитывающие влияние общесистемных факторов, в том числе эффекта синергии.

В третью очередь, представляется необходимым рассмотреть и оценить технологические и ресурсные ограничения по развитию/сокращению объемов по каждому из продуктов, поскольку даже при наличии условно безграничной потребности рынка в том или ином продукте ограничителями выступают так называемые «узкие места».

Проблеме расшивки узких мест посвящено огромное количество научных и практических работ, поэтому подробное рассмотрение этой темы в рамках настоящей работы представляется излишним.

Возвращаясь к отображенным на рисунке выше группам управленческих решений, влияющих на стоимость компании, остановимся несколько подробнее на операционных решениях.

В современном западном менеджменте уже несколько лет доминирует процессно-ориентированный подход к организации и планированию операционной деятельности компании. Это выражается, в частности, в том, что на смену традиционным концепциям управленческого учета (по местам возникновения затрат, по типам продукции и т. д.) приходит процессно-ориентированный учет (process accounting), когда объектом учета становится не продукт, а процесс.

Данная тенденция затронула и сферу VBM. В качестве одного из ключевых факторов успеха в контексте повышения капитализации компании все чаще рассматривается совершенство системы бизнес-процессов (process excellence).

Секрет № 2: на стоимость компании при прочих равных оказывает огромное влияние эффективность функционирования бизнес-процессов.

Рассмотрение влияния системы бизнес-процессов на стоимость компании приводится в разделе 7.2. Кроме того, в главе 2 также иллюстрируется на конкретном практическом примере влияние бизнес-процессов на стоимость и методы управления стоимостью в рамках процессного подхода.

Вторая группа решений, имеющих непосредственное влияние на стоимость компании – это инвестиционные решения.

Стандартный и общеизвестный подход к инвестиционным решениям состоит в проведении оценки инвестиционного проекта, в процессе которой вычисляется чистая приведенная стоимость (net present value, NPV) проекта, дающая ответ на вопрос, на сколько увеличится стоимость компании в случае реализации рассматриваемого проекта.

Однако на практике все не так тривиально. При выборе из двух и более инвестиционных проектов существенную роль играет не только размер ожидаемого NPV или внутренней нормы доходности, но также и уровень рисков.

Секрет № 3: эффективность инвестиционных решений, с точки зрения их влияния на стоимость, существенно зависит от качества оценки рисков.

В западном инвестиционном менеджменте для сравнительной оценки проектов, имеющих существенное различие по уровню рискованности, используется ряд походов. Одним из наиболее распространенных подходов является включение так называемой «премии за риск» (risk premium) в ставку дисконтирования. При расчете величины премии за риск используется, как правило, так называемый β-фактор – фактор систематического риска, определяемый при помощи модели CAPM (Capital Asset Pricing Model).

Более подробно методы оценки инвестиционных проектов приведены в главах 3 и 6.

Второй подход основывается на анализе отклонений между различными сценарными прогнозами (например, оптимистическим и пессимистическим). При этом проекты сравниваются по двум параметрам – ожидаемая норма доходности и размер отклонений между сценариями. Такой метод сравнения получил название «μ-σ-принцип».

Комплекс решений в финансовой сфере также как инвестиционные решения имеет ключевое влияние на капитализацию компании через средневзвешенную стоимость капитала (WACC).

Секрет № 4: главная задача при построении схем финансирования деятельности компании – минимизация WACC.

Основным соотношением, определяющим размер WACC, является пропорция между собственным и заемным капиталом, поскольку:

[1.3.3]

где:

К – «капитал»,

СК – «собственный капитал»,

ЗК – «заемный капитал».

Соответственно, К = СК+ЗК.

При этом, если цену заемного капитала можно спрогнозировать более-менее точно, по крайней мере, на среднесрочную перспективу, поскольку за основу можно взять реальные предложения, полученные от инвестиционных банков по кредитованию рассматриваемого проекта или компании, то прогноз цены собственного капитала – задача менее тривиальная, поскольку в отличие от цены заемного капитала цена собственного капитала – величина сугубо расчетная, основанная на оценке альтернативных возможностей использования собственных средств. При этом большое значение имеет рассмотренная выше проблема оценки рисков. Так, например, в случае недооценки уровня рисков возникает угроза искажения цены собственного капитала в меньшую сторону и наоборот. Методология расчета WACC будет нами подробно рассмотрена в главе 3.