Сергей Иванович Миндрин

Трансформация банковской бизнес-модели. Актуальные бизнес-модели, лучшие практики

Раздел 3. Базельские соглашения: этапы и основные направления преобразования национальных банковских систем

При Банке международных расчётов (англ. Committee on Banking Supervision of the Bank for international Settlements) основан в г. Базель, Швейцария в 1974 году Базельский комитет по банковскому надзору (БКБН) президентами центральных банков стран «группы десяти» (G10). По состоянию на 2012 год, членами комитета являются высокопоставленные представители центральных банков и органов финансового регулирования Аргентины, Австралии, Бельгии, Бразилии, Великобритании, Германии, Гонконга, Индии, Индонезии, Испании, Италии, Канады, Китая, Люксембурга, Мексики, Нидерландов, России, Саудовской Аравии, США, Сингапура, Турции, Франции, Швеции, Швейцарии, ЮАР, Южной Кореи и Японии. Европейская служба банковского надзора (European Banking Authority, EBA, англ.), Европейский центральный банк (European Central Bank, ECB, англ.), Европейская комиссия (European Commission, ЕС), Институт финансовой стабильности (Financial Stability Institute, FSB, англ.) и Международный валютный фонд (International Monetary Fund, IMF, англ.) принимают участие в работе на правах наблюдателя.

В 2014 Базельский комитет отметил 40 лет своего существования. За эти годы Базельский комитет принял целый пакет нормативных документов, который сформировался в результате обобщения и анализа международного исторического и методического опыта развития банковских систем, прежде всего, экономически развитых стран, которые в первую очередь испытывали последствия кризисных явлений в сфере экономики и финансов. Особое влияние на активность Базельского комитета за эти годы оказали мировые финансовые кризисы, которые явились стрессовой, экстремальной проверкой концепций банковского надзора и регулирования банковской деятельности, а также поддержания финансовой устойчивости национальных банковских систем в условиях волатильности мировых и национальных финансовый рынков (см. рис. 1.8). Ключевые документы, называемые «Базельскими соглашениями», в связи с тем, они принимались коллегиальным Базельским комитетом.

За годы своего существование Базельский комитет (БК) опубликовал около 550 документов (более 20 тыс. стр.).

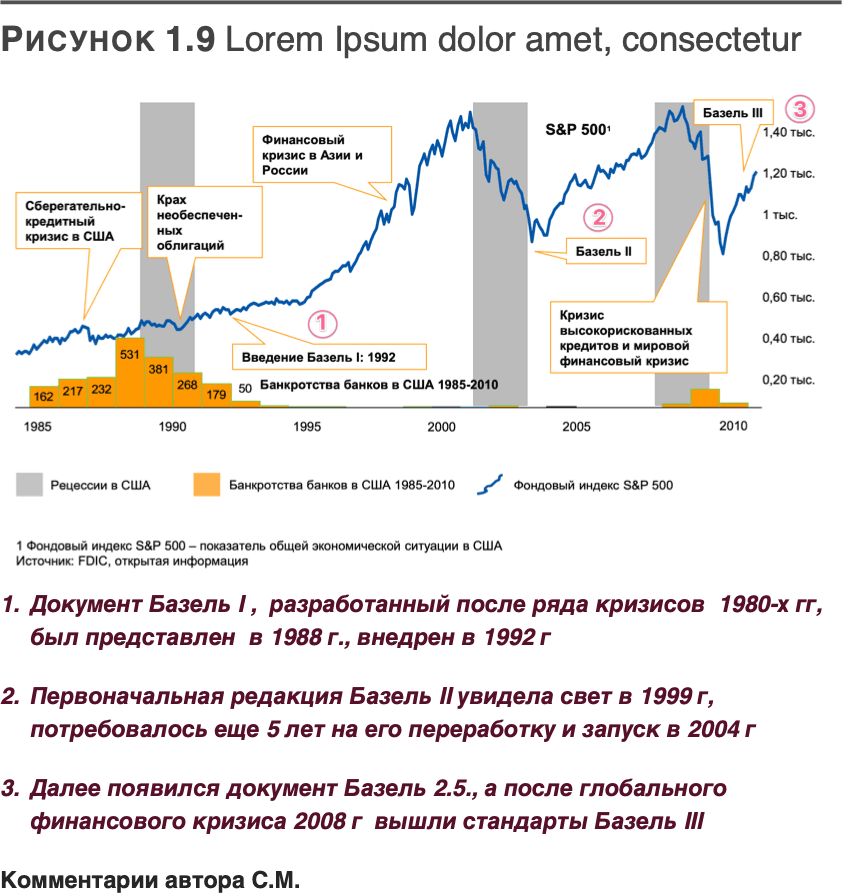

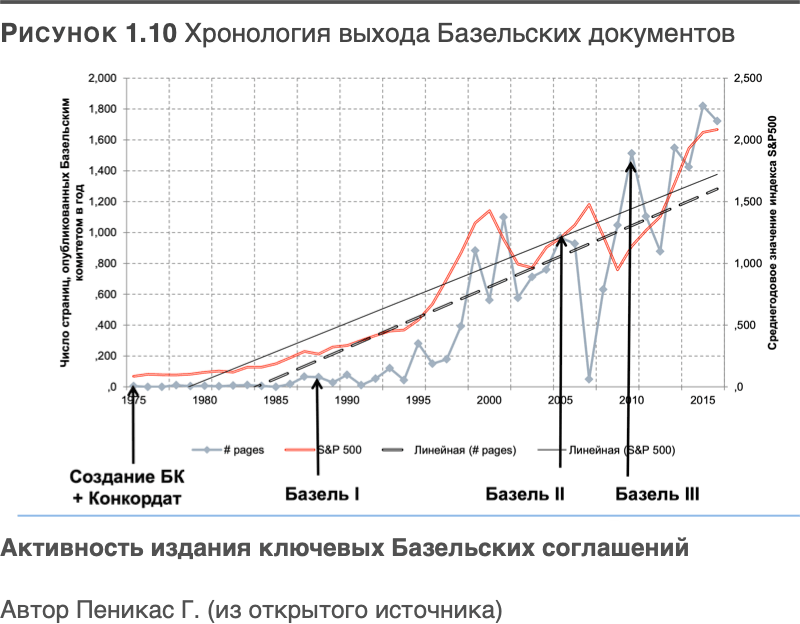

На рис. 1.9, 1.10 представлена хронология выхода наиболее значимых Базельских документов (соглашений): Конкордат, Базель I, Базель II, Базель III. Как следует из рисунка активность издания Базельским комитетом ключевых соглашений, последовавших за глубокими кризисными явлениями. Основным индикатором, отражающим глубину кризиса и волатильность мировых финансовых рынков, является индекс S&P 500.

Базельские соглашения и другие нормативные документы Базельского комитета представляют собой всеобъемлющий пакет реформ, направленный на извлечение уроков кризиса. Принимая пакет реформ, Комитет ставил и продолжает ставить своей целью также повысить уровень управления риском и общий уровень управления, а также повысить уровень прозрачности работы банков и раскрытия ими информации. Более того, пакет реформ включает в себя меры Комитета по укреплению устойчивости системно значимых банков, осуществляющих трансграничные операции. Реформы Комитета являются частью международных инициатив по укреплению финансовой регулятивной системы, которые были одобрены Советом по финансовой стабильности (FSB) и лидерами стран группы двадцати (G20). Поток регулирующих документов и соглашений можно условно разбить на пять этапов, которые существовали в истории регулирования банковской деятельности, произведенного Базельским комитетом в течение более чем за 40 лет (Пеникас Г.)

1. 1974–1986 – Конкордат;

2. 1987–1998 – Первое Базельское соглашение;

3. 1999–2008 – Второе Базельское соглашение;

4. 2009–2011 – Базель III;

5. 2012–2014 – пост-Базель III.

1. Работа Базельского комитета началась с взаимодействия представителей национальных банков регулирующих деятельность коммерческих банков и других финансовых организаций (национальных регуляторов, супервизоров), которые осознали острую необходимость согласованных действий для повышения устойчивости, прежде всего, международным банков. Это первый регулирующий этап, который берет свое начало с публикации самого первого документа Конкордата 01 сентября 1975 (concordatum – соглашение, лат.). Данный документ предшествовал Первому Базельскому соглашению положившему начало согласованию международных принципов регулирования банковских рисков, капитала и ликвидности.

2. Второй этап начался с публикации консультативной версии для Первого Базельского соглашения (1987). После длительного обсуждения вариантов возможных поправок и расширенных толкований, прежде чем было опубликовано Первое Базельское соглашение, как реакция со стороны банковского сообщества и надзорных органов на случаи крупных потерь и банкротств финансовых посредников, наблюдавшиеся в 1970–1980-х годах. Первое Базельское соглашение опубликовано в июле 1988, известно, как «Базель I» (Базель I).

Консультативные документы Базельского комитета по «Базелю I» были доступны банковскому сообществу вплоть до 1998 года. Этот год можно считать завершающим для второго этапа формирования пакета реформ.

Ключевая идея Базеля I – ограничение кредитного риска и возможных потерь банков путем построения системы контроля регулятора за достаточностью капитала банков.

Основные положения документа:

– финансовая устойчивость банка определяется достаточностью его капитала для покрытия кредитного риска. В свою очередь, минимальный размер достаточности капитала банка, который иногда называют регулятивным капиталом или отношением Кука, устанавливается в размере 8 % от суммы активов и забалансовых статей, определенной с учетом риска, и рассчитывается как отношение собственного капитала к суммарному объему активов, взвешенных с учетом кредитного риска;

– определение размера кредитного риска достигается умножением (взвешиванием) величины актива на весовые коэффициенты риска. Для этого активы по степени риска делятся на четыре группы, для которых приняты следующие значения весовых коэффициентов: 0, 20, 50 и 100. Чем выше риск, тем больше вес;

– общая величина капитала, которая проверяется на предмет достаточности, состоит из двух уровней: уровень 1 – это акционерный капитал и объявленные резервы; уровень 2 – это дополнительный капитал, к которому относят капитал более низкого качества, скрытые резервы, доступные для банка в соответствии с законодательством страны и т. д. В совокупности он не должен превышать значение капитала первого уровня.

Несмотря на новации, введенные «Базелем I» в области банковского надзора, соглашение содержит ряд недостатков: игнорирует остальные виды банковских рисков, уделяя внимание лишь регулированию кредитного риска; содержит упрощенную градацию кредитного риска, не учитывающую разнообразие возможных реальных ситуаций. Кроме того, практика показала, что выполнение требования по минимально допустимому размеру капитала не может обеспечить надежность работы банка и всей банковской системы. В связи с этим в 2004 году было выпущено обновленное соглашение – «Базель II». К началу третьего этапа формирования пакета реформ можно отнести 1999 г., когда стали вырабатываться в консультационном режиме существенные дополнения и изменения Первого Базельского соглашения. Этот этап характеризуется бурной деятельностью Базельского комитета. Третья регулирующая волна была самой бурной с точки зрения высокой волатильности макроэкономических индикаторов. Во время 1999–2008 S&P500 колебался в диапазоне 1000–1500 ответа на негативные последствия азиатского кризиса 1997 года (см. рис. 1. 10). Даже после публикации Комитетом финального документа под названием Базель II в 2004 году, изменения и дополнения продолжали генерировать консультационным Базельским комитетом вплоть до 2008 года.

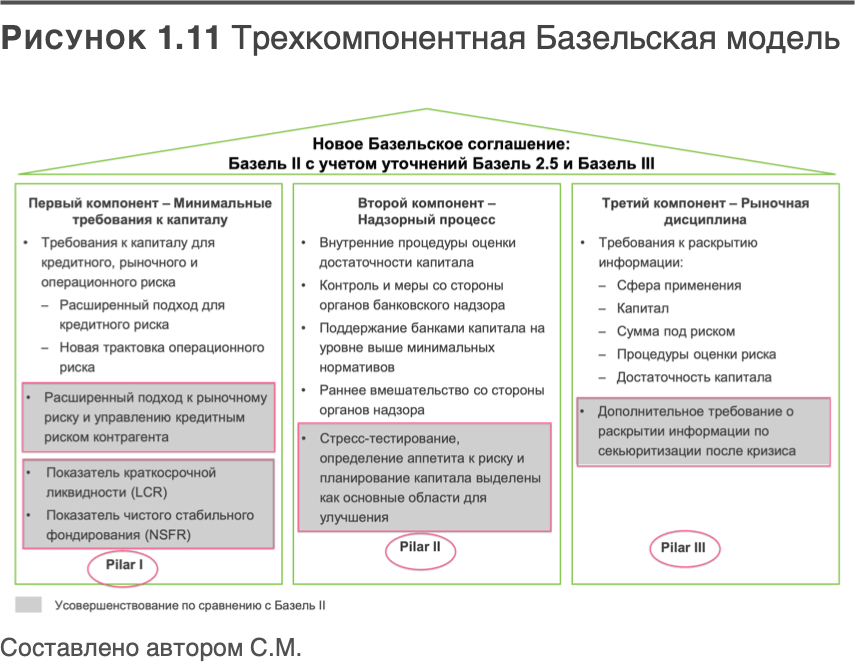

Ключевая идея «Базеля II» – повышение стабильности и качества управления рисками в банковском секторе за счет выполнения банками требований к минимальной величине достаточности капитала и поддержания рыночной дисциплины.

Основные положения документа можно определить следующими тезисами.

Стабильность банковской системы определяется тремя компонентами – 3 Pillars, (Pillar – колонна, см. рис. 1. 11):

а) Pillar 1 определяет требования к минимальной величине регулятивного капитала банка: она сохраняется на уровне 8 % и выше, но по сравнению с «Базелем I» учитывает помимо кредитного другие виды рисков и рассчитывается как отношение собственного капитала банка к сумме активов, взвешенных с учетом кредитного, рыночного и операционного рисков;

б) Pillar 2 регламентирует надзорный процесс со стороны национальных регуляторов в отношении капитала, резервируемого против рисков: рассматриваются основные принципы надзорного процесса, управления рисками, а также прозрачности отчетности перед органами банковского надзора в применении к банковским рискам;

в) Pillar 3 закрепляет обязанность соблюдения банками рыночной дисциплины: раскрывать информацию о своей деятельности и быть финансово прозрачными.

Величина кредитного риска может рассчитываться банком на базе любого из двух подходов: стандартизированного подхода (standardized approach), базирующегося на рейтингах внешних по отношению к банку агентств, либо внутреннего рейтинга, основанного на собственных рейтинговых разработках и оценках.

Согласно новым требованиям к банковскому капиталу весовые коэффициенты риска распределяются не по видам активов, а по группам заемщиков и с использованием рейтингов, разрабатываемых ведущими рейтинговыми агентствами.

4. Четвертый этап пакета реформ, состоящий целиком из потока документов по регулированию и надзору получил название «Базель III». Этот этап всецело посвящен оценке эффективности Базеля II в условиях разразившегося в 2007–2009 годах мирового финансового кризиса с целью выработки обновленной модели банковского регулирования и надзора. К основным новациям «Базеля III» можно отнести, такие как введение дополнительных требований к достаточности капитала банков (к составу акционерного капитала, капитала первого уровня, капитала второго уровня, буферного капитала, совокупного капитала), введение обязательных нормативов, нацеленных на ограничение финансового рычага (от англ. leverage – действие рычага: соотношения заемного и собственного капитала), введение новых обязательных нормативов ликвидности: показателя краткосрочной ликвидности (Liquidity Coverage Ratio, LCR) и показателя чистого стабильного фондирования на регулярной основе. Кроме того, были предложены новые принципы вознаграждения топ-менеджмента в зависимости от уровня качества организации риск-менеджмента.

5. К пятому этапу пакета реформ пост-Базель III, поскольку Базель III главным образом завершен с точки зрения минимальных требований и сроков внедрения, можно отнести период с 2012 по 2014 гг. В эти годы Базельский комитет издает рекомендательные предложения, которые напрямую не связаны с Базелем III, но вместе с тем новы относительно последнего. Пятый этап регулирующих документов Базельского комитета начался с публикации консультативной статьи о пересмотре подходов к измерению рыночного риска торговой книги банка. Поток документов генерируемых Комитетом привнес существенные изменения в других области регулирования, таких как введение суточного управления ликвидностью (июль 2012); пересмотр подходов относительно секьюритизации (декабрь 2012); пересмотр подходов к оценке кредитному риску концентрации (март 2013); пересмотр информационных стандартов раскрытия информации (рыночная дисциплина) о качестве организации и управления банковскими рисками и капиталом в соответствии с рекомендациями Базель III (июнь 2014); изменение подхода к оценке уровня операционного риска (октябрь 2014) и др.

Если сгруппировать по тематическому принципу регулирующие рекомендательные документы составляющих основу пакета реформ по банковскому надзору и регулированию изданные Базельским комитетом в период с 1974 г по 2014 г, то перечень методических рекомендаций можно представить следующим образом:

1. Регулирование кредитного риска;

2. Регулирование рыночного риска;

3. Регулирование операционного риска;

4. Регулирование риска ликвидности;

5. Агрегация рисков и определение капитала;

6. Вопросы корпоративного управления;

7. Проблемы раскрытия информации;

Рекомендации Базельского комитета для надзорных органов

Регулирование кредитного риска

Регулирование кредитного риска, в силу своей важности и значимости для укрепления финансовой устойчивости банковского сектора, включает в себя наибольшее методических публикаций. Кредитный риск был более активно развит во время третьего и пятого этапов формирования пакета реформ Базеля II и после Базеля III. Работа по регулированию кредитного риска относится к банковским активам и охватывает такие вопросы, как регулирование концентрационного риска, секьюритизация банковских активов, передача кредитного риска, измерение кредитного риска контрагента, измерение кредитного риска основанных на внутренних оценках (Internal Rating-based Approach, IRB-approach), стоимость капитала для размещения акций в банковской книге, рекомендация по измерению компонентов риска.

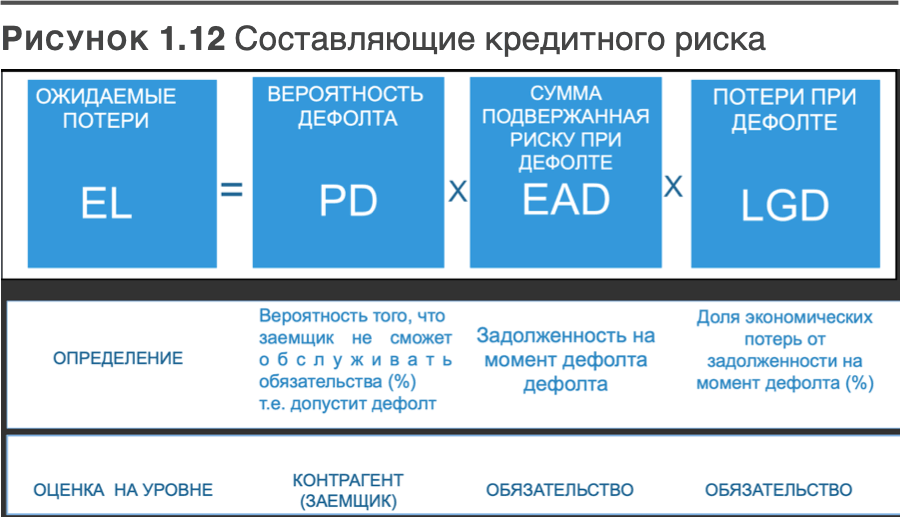

Методические основы управления кредитным риском были впервые введено при разработке Базеля I. Были предложены четыре класса активов с предопределенными рисками: суверены (0 %), межбанковское кредитование (20 %), ипотека (50 %), другие (100 %). Идея внутреннего подхода на основе рейтингов (IRB, Internal Rating-based Approach, IRB-approach) стала доминирующей к середине 2005 г. Подход IRB включает в себя пять компонентов риска: ожидаемые потери в случае дефолта (EL, Expected loss), вероятность дефолта (PD, probability of default), потери в случает наступления дефолта (LGD – Loss given default), подверженность дефолту (Exposure of default, EAD), срок погашения (M), и др. (см. рис. 1. 12, СМ)

Базель III (декабрь 2009 г.) предписывает введение корректировки для системно важных финансовых институтов системно-значимых кредитных организаций СЗКО (системно-значимые кредитные организации, systemically important financial institutions, SIFI). SIFI отдельно требуют наличия более высокого капитала. Суть правила (множитель 1,25) заключается в том, что те, кто предоставляет SIFI, должны иметь более высокий капитал, при прочих равных условиях, тогда как идея дополнительного буферного капитала для SIFI заключается в том, что сами SIFI должны иметь более высокий капитал. В пакете реформ Базельского комитета по теме кредитования имеется важная статья, относящаяся к параметрам IRB (январь 2006 г.). В ней идет речь о том, что компоненты риска должны быть основой всех решений кредитных организаций. Компоненты IRB должны использоваться в ценообразовании, стратегическом и оперативном планировании, бюджетировании и пр.

В пакете реформ Базельского комитета также документы, касающиеся проверке параметров IRB по исследованию качества моделей, периодичности их обновления и валидации (2004–2005 г.).

Рекомендуется использовать количественные и качественные критерии для оценки эффективности моделей компонентов риска. Цель этих мероприятий, проводимых в кредитной организации – регулярное обновление моделей с целью получения высокого уровня доверительности оценки компонентов кредитного риска. Регулятор должен предусматривать в надзорных процедурах проверку обоснованной регулярности и качества валидации моделей компонентов кредитного риска, чтобы исключить возникновение модельного риска, который может привести аналитиков банка к неверной оценке уровня кредитного риска и принятия ошибочных решений в отношении контрагента или целого кредитного портфеля, а это приведет свою очередь к не адекватному образованию фондов резервирования и объема достаточного капитала на возможное покрытие ущерба от реализации кредитного риска.

Концентрация рисков

Концентрация рисков занимает особое место в регулировании управления рисками в целом, и управлении кредитным риском, в частности. Дискуссия банковского сообщества инициированная экспертами Базельского комитета продолжалась достаточно долго и заняла свое место в пакете документов Базеля II (июнь 2006 г.).

При управлении концентрационным риском существуют два широких подхода: либо максимальная подверженность ограничена, либо банк наказывается за дополнительную концентрацию путем назначения дополнительного буфера к минимальному нормативному значению капитала.

Политика регулирования в Европейском союзе (ЕВА) дает максимальную защиту. Переизбыток риска концентрации разрешен, но он должен полностью финансироваться за счет собственного капитала.

В рамках четвертого этапа формирования пакета реформ (Базель III) по теме кредитования был предложен прежний (предельный) подход к концентрации риска (апрель 2014 г.), где объем концентрационного капитала ограничивался 25 % капитала (CET 1), за исключением случаев, когда речь идет о кредитовании SIFI. Здесь допустимый объем концентрации кредитного риска ограничивается 15 % от CET 1.

Общий принцип Базеля II (bcbs128, 30 июня 2006 г.) при определении стоимости капитала для акций в банковской книге заключается в использовании 300 %-ного риска для биржевых акций и 400 % – для прочих. На стадии четвертого этап формирования пакета реформ надзора и регулирования Basel III зарегистрирован новый документ для пересмотра подхода к риску долевого участия (декабрь 2013 г.).

Особое внимание Базельским комитетом было уделено передаче кредитных рисков, реализованная с помощью кредитных гарантий и секьюритизации. Учитывая важность режима секьюритизации, особенно после устранения проблем «плохих» активов банка после глобального финансового кризиса 2008–2009 гг, длительная дискуссия в рамках Базельского комитета на данную тему закончилась опубликованием консультативного документа в 2014 году.

Регулирование рыночного риска

Регулирование рыночного риска занимает в публикациях Базельского комитета на протяжении пяти этапов формирования пакета реформ регулирования и надзора второе место.

Поток методических рекомендаций Базельского комитета относится к торговой книге и включает такие связанные темы, как фондовый, валютный и процентный риски. В этом направлении были сделаны поправки к Базельским соглашениям (I, II, III).

С самого начала измерения и регулирования рыночного риска банковская индустрия смогла доказать необходимость использования внутренних моделей для целей регулирования. Внутренняя модель рыночного риска (экспоненциальная скользящая средняя) была впервые введена в 1989 году JPMorgan и была названа RiskMetrics [RiskMetrics (1996)]. Таким образом, внутренние модели рыночного риска для целей регулирования были приняты только через 7 лет после его теоретического обоснования, когда была опубликована поправка к Basel I для включения рыночных рисков (январь 1996 года). Для сравнения для того, чтобы модель Vasicek была принята в качестве внутренней модели кредитного риска потребовалось около 12 лет со дня ее теоретического обоснования.

Подход Базеля II к рыночному риску в настоящее время описывается внутренней моделью Value-at-Risk (VaR) Недостатком подхода, рассматриваемого экспертами Базельского комитета, было то, что он не фиксировал «хвостовой риск» который может содержать информацию о непредвиденных потерях в случае реализации кризисных явлений, который, как известно, наблюдается у кривой нормального распределения. На пятом этапе пакета реформ, после Базеля III, был начат фундаментальный обзор торговой книги (май 2012 г.), было предложено изменить меру риска с VaR к ожидаемому дефициту (Expected shortfall, ES). Во втором консультативном документе предполагалось понизить уровень доверия очень жесткое требование уровня доверия с 99 % до более разумной величины 97,5 % (октябрь 2013 года). Фундаментальный обзор торговой книги (май 2012 г.) был в значительной степени вызван озабоченностью Базельского комитета, заключающейся в том, что крупные международные банки легко переносят активы с торговли на банковские книги и наоборот на арбитраж и получают капитальную выгоду.

Из-за выравнивания стоимости капитала для разных рисков и для сопоставимых транзакций был начат пересмотр банковских и торговых книг, чтобы сделать банки не заинтересованными манипуляциям активами путем выбора книги (торговой или банковской). Было предложено несколько критериев для добавления «водяного знака» между книгами до определения книги в основном основывалось на принципе оценки: активы, предназначенные для торговли (HFT), считались частью торговой книги; активы, удерживаемые до погашения (HTM) и активы, имеющиеся в наличии для продажи (AFS), были привязаны к банковскому книге.

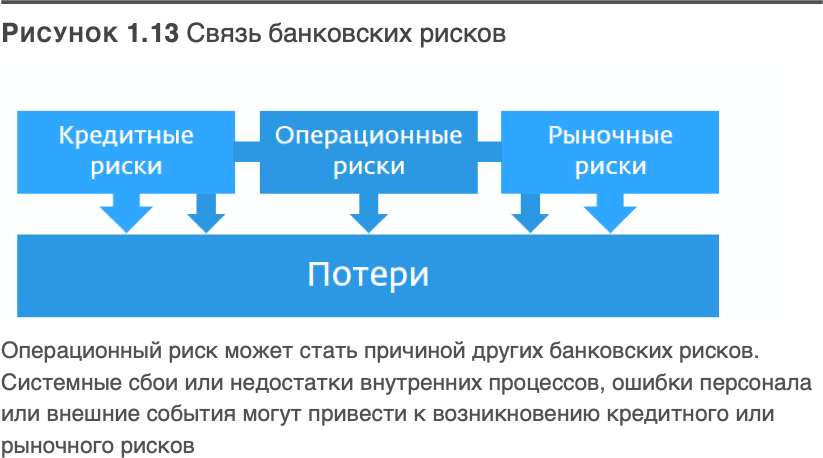

Регулирование операционного риска

Регулирование операционного риска было посвящено достаточно много документов, издаваемых Базельским комитетом консультативного и окончательного характера. В этих документах можно выделить конкретные подразделы, связанные с принципами оперативного управления рисками и операциями по сбору данных о потерях. Первое упоминание об операционных рисках произошло во время второго этапа формирования пакета реформ Базельского комитета произошло июле 1989 г, вместе с тем принципы управления операционным риском были сформулированы всего 10 лет спустя (сентября 1998 г.). К тому времени произошло одно из крупнейших современных известных событий, связанных с операционным риском (банкротство банка из-за банковского мошенничества в 1994 году. (Жером Кервел). В список крупнейших мошенников финансово мира входят также Ник Лисон, Кеннет Лэй, Бернард Мэддоф – это далеко не полный список имен, с которыми связаны наиболее громкие случаи реализации операционного риска с катастрофическими последствиями. Тем не менее, количественная оценка операционного риска была введена только в Базеле II (ноябрь 2005 г.).

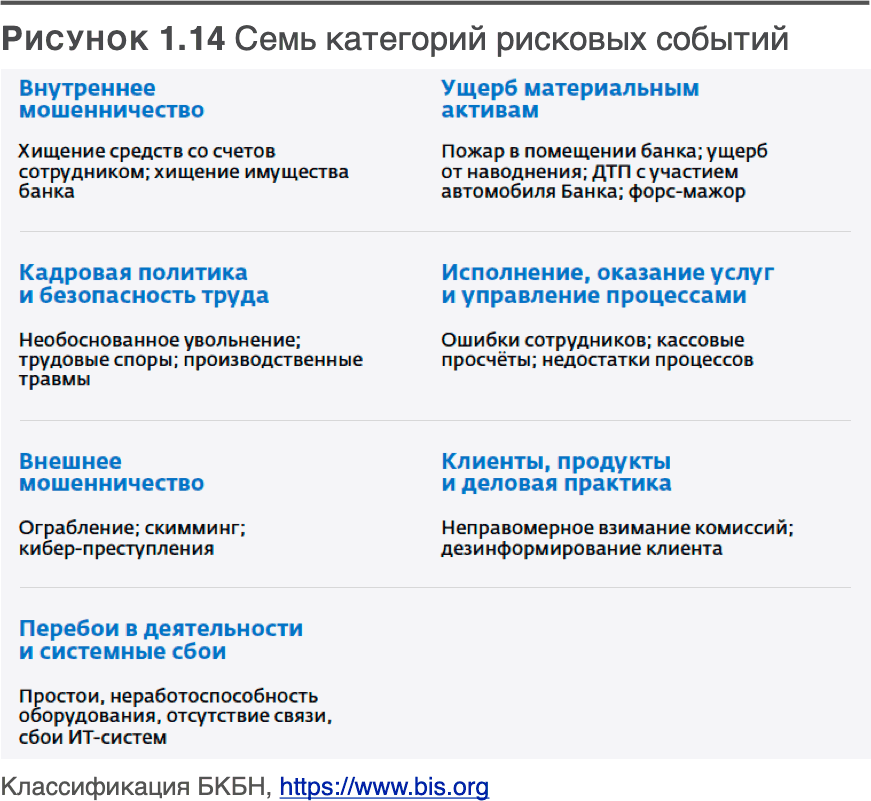

Базельским комитетом выделены семь категорий рисковых событий, банки придерживаются этой классификации при сборе данных об инцидентах операционного риска (рис. 1.14).

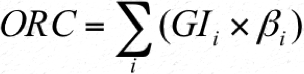

Подход Базеля II (июня 2006 г.) к количественной оценке операционного риска предлагает четыре варианта для банков: базовый индикаторный подход (BIA), упрощенный стандартизованный подход (SSA), стандартизированные подходы (SA), современные подходы к измерению (AMA). SSA разрешено определенным банкам оценивать операционный сбор на основе кредитного портфеля, не используя валовую прибыль. Идея двух прежних подходов (BIA, SA) заключается в том, чтобы использовать валовой доход в качестве эталона для уплаты капитала против операционного риска. Например,

где: GIi – валовой доход от i-ого вида деятельности, рассчитанный путём усреднения за три последних года;

βi – уровень резервируемого капитала для i-ого вида деятельности.

AMA (advanced measurement approaches – AMA) позволяет банку использовать статистическую модель для поддержки оценки стоимости капитала. Уровень доверия для моделей AMA составляет 99,9 %, аналогичный кредитному риску один (99,9 %), но отличается от рыночного риска (99 %).

Применение AMA, предполагает активное использование в банках собственных моделей анализа операционных рисков и мониторинга операционных убытков. Рассчитанные с помощью этих моделей оценки потерь вследствие операционных рисков принимаются в качестве требований к размеру капитала. Опыт надзора за АМА был неоднозначным. Присущая АМА сложность и несопоставимость, вытекающие из широкого спектра применяемых внутренних методов моделирования, привели к усиливающейся изменчивости в расчетах взвешенных по риску активов и подорвали доверие к учитывающим их коэффициентам достаточности капитала. Таким образом, Базельский комитет посчитал оправданным исключить из Базельской методологии внутренние подходы, основанные на моделировании, для целей оценки регуляторного капитала для покрытия операционного риска.

В свете выводов Комитета оценка регуляторного капитала для покрытия операционного риска была стандартизирована. Представленный в этом консультативном документе подход сочетает в себе основные элементы обсужденного ранее стандартизированного подхода и внутренних данных об убытках банков, являвшихся ключевым компонентом АМА. Комитет считает, что, в дополнение к значительному повышению простоты подхода, SMA обладает большей чувствительностью к риску, чем стандартизированный подход к оценке операционного риска, и обеспечивает большую сопоставимость. SMA сочетает в себе бизнес-индикатор (Business indicator, BI), простой показатель, получаемый по официальной финансовой отчетности, определяющий величину операционного риска, и внутреннюю статистику убытков конкретного банка.

Базельский комитет намерен в обозримом будущем предоставить более подробную информацию о сроках вывода из обращения AMA и внедрения SMA.

Регулирование риска ликвидности. Банком России установлено три обязательных норматива ликвидности: коэффициент мгновенной ликвидности (Н2), коэффициент текущей ликвидности (Н3), коэффициент долгосрочной ликвидности (Н4). Кроме обязательных нормативов банки используют дополнительные показатели. К их числу можно отнести структурные показатели: показатель доли крупных кредитов, показатель доли крупных депозитов, показатель доли межбанковских кредитов. Банк России регулирует концентрацию кредитного риска посредством нормативных показателей Н6, Н7, Н9. 1 и Н10.1, нарушение которых может отразиться на ликвидности банка. Новация Базеля III по оценке ликвидности банка (декабрь 2009 г.) состоит в том, что были представлены два показателя, которые оценивают профиль ликвидности банка на ежемесячном и годовом уровнях.

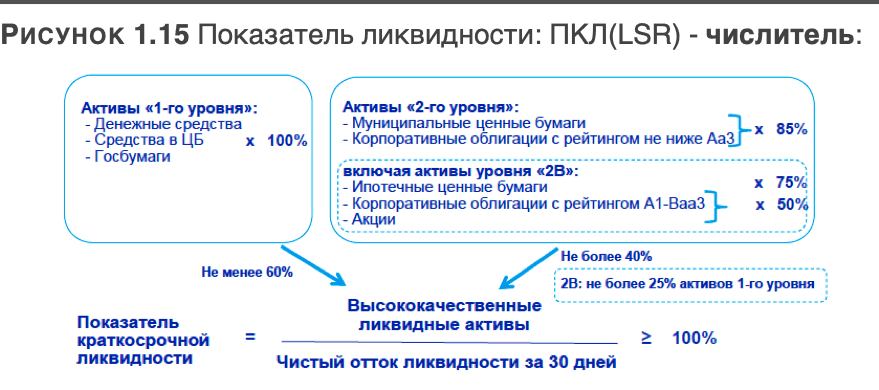

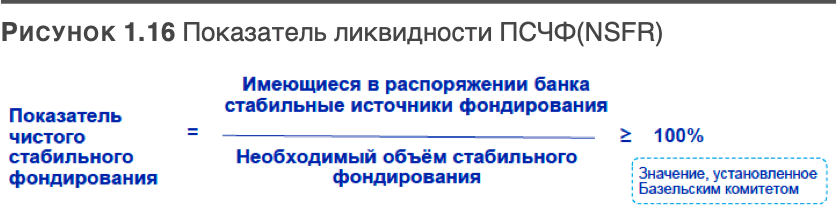

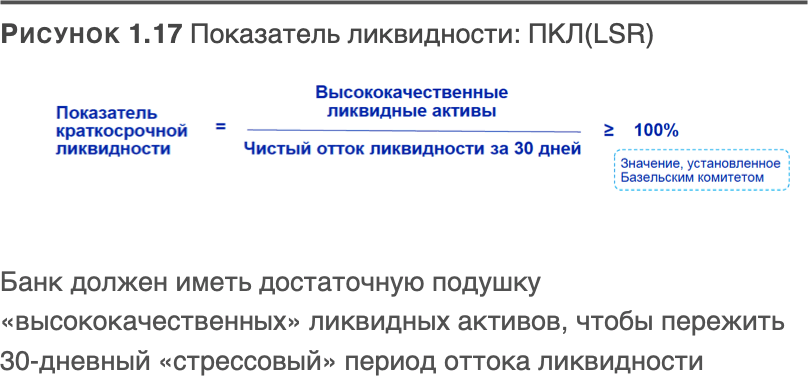

Первый называется коэффициентом покрытия ликвидности (Liquidity Coverage Ratio, LCR) – рис. 1.15), а последний – коэффициентом чистого стабильного финансирования (Net Stable Funding Ratio, NSFR рис. 1.16).

Методика расчета числителя (Liquidity Coverage Ratio, LCR) предполагает включение всех активов 1-го уровня (100 %) и активов 2-го уровня (85 %), причем их соотношение активов 1-го и 2-го в числителе должно выдерживаться в соотношении не менее 60 % и не более 40 %, соответственно (рис. 1.16).

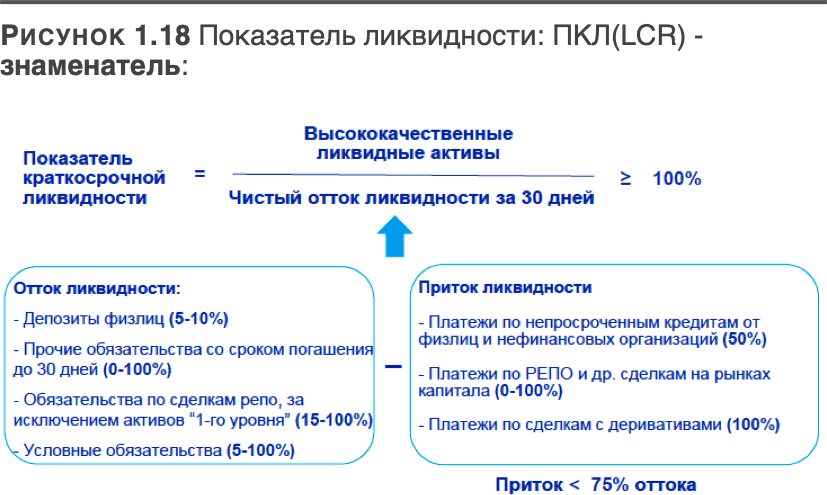

При расчете знаменателя разницы – оттока ликвидности и притока ликвидности (см. рис. 1.18) – не более 75 %.

Расчет показателя ликвидности показателя чистого стабильного финансирования (ПЧСФ, англ. Net Stable Funding Ratio, NSFR) предложено Базельским комитетом определять как отношение имеющихся в распоряжении банка стабильных источников фондирования к необходимому объему стабильного фондирования.

При разработке NSFR была введена связь между кредитными рисками и рисками ликвидности. Требовалось, чтобы специальные коэффициенты дисконтирования были присвоены активам с высокими кредитоспособными рейтингами от внутренних рейтинговых моделей (IRB) Базеля II. Возможно, из-за чрезмерно сложного подхода к расчету NSFR или результатов неблагоприятного воздействия, на данный момент NSFR было решено отложить выполнение (будущая дата введения еще должна быть объявлена).

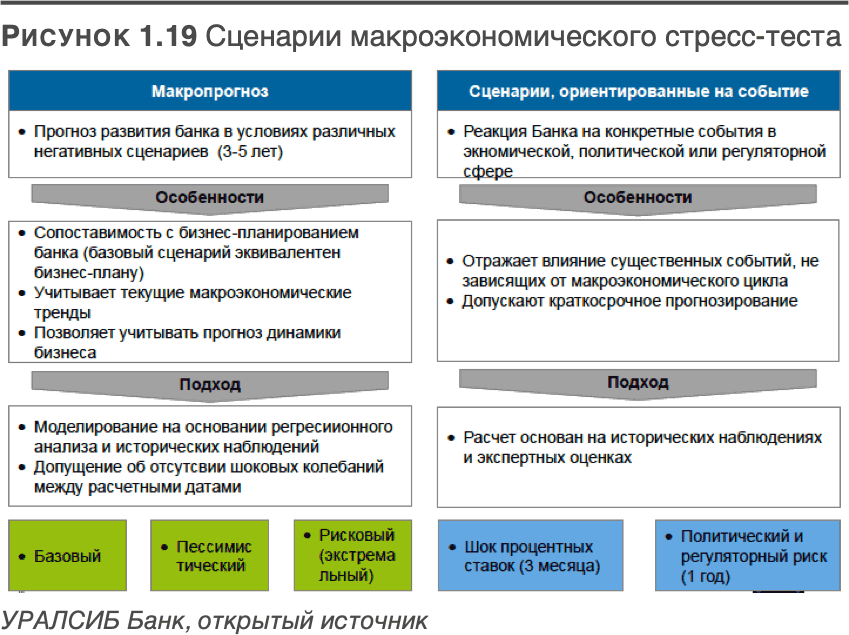

Стресс-тестирование является важным инструментом управления рисками. В надзорные сценарии включаются стрессовые ситуации, характерные для конкретных банков, а также для системы в целом (см. рис. 1.19).

Возможные сценарии разрабатываются на основе фактических событий, происшедших во время мирового финансового кризиса. Сценарии предусматривают следующее:

• Значительное понижение кредитного рейтинга учреждений.

• Частичный отток депозитов.

• Утрату необеспеченных крупных источников финансирования (unsecured wholesale funding).

• Значительное увеличение дисконта по залогу по обеспеченным кредитам (haircuts).

1. Рост требований по пополнению залога под операции с производными финансовыми инструментами и под контрактные и неконтрактные внебалансовые статьи, включая предоставленные кредитные линии и линии ликвидности.

Агрегация рисков и управления капиталом определяют цель объединения всех рисков и оценки экономического капитала. В рабочих документах Базельского комитета представлены следующие четко определенные темы: подходы к агрегации рисков, стресс-тестирование, определение капитала согласно Базелю III, мониторинг реализации Базеля III и внедрение нормативной базы.

В консультационных документах Комитета обсуждались пять подходов к агрегации рисков, имеющие различную точность и сложность оценки, как с точки зрения банков, так и с точки зрения регуляторов: простое суммирование (просто, но неточно), дисперсионно-ковариационный подход; модели копула (copula); моделирование (модели на основе Монте-Карло).

Другая сторона агрегирования рисков для покрытия капиталом (экономического капитала или капитала под риском), сформулированная в Базель II (Компонента II – Pillar II) – это процедура стресс-тестирования. Стресс-тестирование Pillar II должно охватывать все риски с целью проведения сценарного анализа и качественной оценки используемой для этих целей модели. Базель II рекомендует проведение обратного стресс-тестирования, то есть на основе статистической модели банка необходимо определять пороговые значения для макроэкономических показателей, которые нарушение которых приводит банк к дефолту (несостоятельности). Комитет также дал специальные рекомендации в отношении стресс-тестирования ликвидности (январь 2013 г.), поскольку они также должны быть включены в коэффициенты ликвидности Базеля III–LCR и NSFR.

Капитал как одна из главных категорий Базельского процесса прошла длительный путь трансформации начиная с Базеля I, когда в июле 1988 г. была представлена двухуровневая структура капитала. Уровень 1 включал оплаченный капитал, нераспределенную прибыль и гибридные инструменты, уровень 2 состоял из долгосрочного субординированного долга (кредита, до 30 лет), подлежащего постепенной амортизации в течение последних 5 лет. Базель I представил базовый коэффициент достаточности капитала Capital Adequacy Requiremen, ReCAR, иногда называемый соотношением Кука по имени в то время Председателя Базельского комитета. CAR – это отношение капитала к активам, взвешенным с учетом риска (RWA) для кредитного риска, только изначально. Это было 4 % для капитала первого уровня и 8 % для общего капитала (уровень 1 и 2). Базель II (июнь 2006 г.) добавил капитал третьего уровня для краткосрочного субординированного долга. Базельский комитет представил модифицированный коэффициент CAR, где знаменатель включал RWA для кредитных, рыночных и операционных рисков.