Сборник статей

Экономика региона: реальность и перспективы. Выпуск 3

Все права защищены. Никакая часть электронной версии этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

Секция 1. Национальная экономика в посткризисный период

Инвестиционная политика сберегателей на банковском рынке

М. Н. Селина[1]ФГОУ ВПО ВГМХА им. Н. В. Верещагина

В кризис или же нет, инвестиционные возможности имеются всегда, главное – грамотно распределить накопления в различные инструменты. Так, часть накоплений обычно размещается в относительно консервативных, т. е. малорискованных инструментах, чтобы накопить на какие-то близкие по срокам финансовые цели. Эти инструменты спасают инвесторов от рисов потерь своих сбережений из-за колебаний на финансовых рынках.

Учитывая причины и последствия финансового кризиса 2008 года, при выборе консервативного инвестиционного инструмента для краткосрочных вложений возможно выбрать банковский депозит в России и за рубежом в пределах суммы страхового возмещения. Как ни странно, но банковские вклады на сегодня чуть ли не самый универсальный инструмент, хотя в него верят далеко не все.

В настоящее время в банковской системе и России, и зарубежных стран произошли существенные изменения – появилась система страхования вкладов физических лиц. Поэтому, даже, несмотря на кризис ликвидности, во многих банках вкладчики застрахованы от отзыва лицензии банка или его банкротства благодаря системе страхования вкладов.

Итак, преимущества для инвестора банковских вкладов:

– банковские вклады – универсальный инвестиционный инструмент (практически любое лицо может выступить инвестором на банковском рынке);

– действует система страхования вкладов, поэтому банковские вклады – вариант консервативного вложения свободных средств на короткий срок 1–2 лет (из 1148 зарегистрированных кредитных организаций 911 относятся к системе страхования вкладов) [3];

– банковский вклад принесет гарантированный доход, даже если ниже инфляции, это все равно лучше, чем отсутствие дохода и гарантированная потеря ваших накоплений в результате инфляции;

– помимо прочего, банковский депозит еще существует во многих вариантах: он может быть открыт на разный срок, в разной валюте, с разными условиями по пополнению и расходованию средств с депозита, разными вариантами начисления процентов по вкладу. Таким образом, этот инструмент достаточно гибкий, ликвидный и подойдет абсолютно любому человеку.

В чем его гибкость?..

Во-первых, в вариантах сроков по депозиту. Так, вы можете оформить депозит, как на определенный срок, так и на неограниченное время.

Во-вторых, депозиты не требуют существенных накоплений, поэтому открыть вклад – доступно практически каждому. Как правило, чем больше размещаемая сумма на депозите, тем выше ставка по нему.

В-третьих, депозиты могут предусматривать возможность пополнения счета. Также депозиты могут предусматривать возможность частичного снятия средств из вклада, причем без потери процентов по нему. Если депозит предполагает частичное снятие, то это означает, что банк разрешит вам расходовать средства с него, при условии, что у вас во вкладе всегда будет оставаться минимально необходимая сумма средств, так называемый неснижаемый остаток. Депозит с возможностью пополнения и частичного снятия более гибкий, чем обычный депозит без этих опций, но он и менее доходен, чем простой депозит.

В-четвертых, депозит можно открыть не только в рублях, но и в валюте. Чаще всего банки предлагают вклады в долларах и евро. Это дает вам возможность диверсифицировать ваш портфель с точки зрения валютных рисков. При этом важно помнить, что наиболее доходны на сегодня вклады в рублях, далее по доходности следуют вклады в долларах, а замыкают троицу – вклады в евро.

В-пятых, депозиты могут быть автоматически пролонгируемыми и без пролонгации.

В-шестых, депозиты разнятся по схеме начисления процентов. Проценты могут начисляться в конце срока вклада, либо в течение срока вклада (раз в месяц, раз в квартал и т. д.).

Но и банк стоит выбирать надежный. Почему? Вроде бы, средства в большинстве банков подлежат страхованию? Обратимся к банальным числам: на сегодня в фонде страхования вкладов 124,4 миллиарда рублей (данные на конец 3 квартала 2011 года). На сегодня на депозитах в российских банках находится сумма в 9080,7 миллиардов рублей [3]. То есть, если все банки (условно) обанкротятся, гарантированно выплачены будут только 1,37 % всех вкладов. Именно поэтому в условиях кризиса рекомендуется отдавать предпочтения банкам со следующими характеристиками:

• срок работы на рынке – от 5 лет;

• наличие государственного участия (например, Сбербанк, банк ВТБ-24, Газпромбанк, Россельхозбанк и т. п.);

• вхождение банка в ТОП-10 российских банков.

Данные критерии позволят вам подобрать надежный банк для размещения средств на депозит.

К тому же, Агентство по страхованию вкладов (АСВ) не исключает, что Банк России в 2011 году отзовет лицензии у ряда банков, из которых 30 случаев будут страховыми, сообщил журналистам на брифинге в РИА Новости глава АСВ А. Турбанов: «…но, скорее всего, это не будет касаться крупных банков». Турбанов напомнил, что с начала текущего года по настоящий момент было 13 страховых случаев, в то время как в 2009 году – 31 случай. [2]

Важно учесть, что Банк России считает необходимым продление еще на полгода – до 1 июля 2011 года – моратория (от лат. moratorium – замедляющий, отсрочивающий) на введение запрета банкам-участникам системы страхования вкладов привлекать средства во вклады и направил соответствующие предложения в Госдуму и Минфин. Об этом сообщил РИА Новости директор департамента лицензирования деятельности и финансового оздоровления кредитных организаций Банка России М. Сухов.

Изначально мораторий был введен с октября 2008 года и был рассчитан до 1 января 2011 года. Инициатором выступил ЦБ РФ. До введения моратория, если банк-участник ССВ получал убытки три месяца подряд, ЦБ РФ был обязан ввести ему запрет на привлечение средств населения на депозиты.

С другой стороны, уровень инфляции в большинстве периодов превышает депозитную ставку, что видно на рис. 1, где представлены ставка по депозитам в кредитных организациях России, не включая ставку по депозитам до востребования [3], и ежемесячный уровень инфляции [2], пересчитанный на год.

Рис. 1. Годовая депозитная ставка (кроме депозитов до востребования) и уровень инфляции (в пересчете на год) в 2008–2010 гг., в процентах

Какие возможности имеет российский гражданин по размещению своих сбережений в иностранные государства?

Россия инвестировала за рубеж в январе – марте 2009 г. $19,7 млрд. – на две трети больше, чем получила, и в 2,7 раза больше, чем за такой же период 2008 г. [4].

Напуганные банковским кризисом граждане задумались о «тихой гавани» для своих сбережений. Такой, где деньги не обесценятся, не сгорят в огне какого-нибудь финансового кризиса, не погибнут под руинами казавшегося вполне устойчивым банка. Для многих это вклад в иностранном банке.

Официально право открывать счета в иностранных банках и хранить на них свои сбережения россияне получили еще в 1992 г., когда был принят первый закон «О валютном регулировании и валютном контроле в РФ». Но делать это могли лишь те, кто временно проживал за рубежом. Кроме того, перед возвращением на родину счет нужно было закрыть, а все средства перевести в Россию. Остальным же гражданам для открытия счета за рубежом требовалось получить разрешение Центрального банка. Говорят, что до 2001 г. количество выданных гражданам разрешений едва превысило десяток, хотя все, кто хотел иметь счет за границей, его открывали, невзирая на запреты.

Зато в августе 2001 г. Центральный банк выдал такое разрешение всем россиянам сразу, приняв инструкцию «О счетах физических лиц – резидентов в банках за пределами РФ». Впрочем, и тут не обошлось без ограничений: частным лицам разрешили иметь вклады только в иностранных банках, которые расположены на территории стран – участниц Организации экономического сотрудничества и развития (ОЭСР) или финансовой Комиссии по проблемам отмывания капиталов (ФАТФ).

В июне 2004 года в самый разгар «кризиса доверия» был сделан очередной шаг навстречу нуждам граждан: вступил в силу новый закон «О валютном регулировании». Теперь россияне могут свободно открывать счета в любых иностранных банках за рубежом.

Но о какой бы стране ни шла речь, по новому закону вкладчик обязан в течение месяца после открытия счета уведомить об этом местную налоговую инспекцию. Это не пустая формальность: только получив штамп налоговой службы на уведомлении, человек сможет переводить деньги на свой зарубежный счет через российские банки. Кроме того, ему придется дать мытарям письменное обязательство предоставлять выписки по счету по первому требованию.

Словом, теперь, выполнив некоторые формальные требования, любой человек может хранить деньги за рубежом. Если, конечно, этих денег достаточно для того, чтобы иностранный банк взялся за их обслуживание. Минимальная сумма на счете может составлять как $30 000-50 000, так и $200 000–500 000 [1].

Таким образом, сейчас открыть счет за рубежом – достаточно просто, но это не значит, что абсолютно все должны срочно открыть счета в банках Швейцарии, Кипра, Великобритании и т. д.

Везде следует соблюдать принцип разумности и рациональности. Неверным будет утверждение, что российским банкам верить нельзя, и счет в зарубежном банке решит все ваши проблемы с сохранностью накоплений в период кризиса.

ЛИТЕРАТУРА

1. Как выжить и сохранить свои сбережения во время кризиса? / Н. Смирнова. – М.: Эксмо, 2009. – 176 с. – (Советы опытных людей)

2. Интернет ресурсы. Режим доступа: www.banki.ru

3. Интернет ресурсы. Режим доступа: www.cbr.ru

4. Интернет ресурсы. Режим доступа: www.gorodfinansov.ru

К вопросу о модернизации сельского хозяйства

А. Н. Чекавинский[2]Научный руководитель – В. А. Ильин[3]ИСЭРТ РАН

Уровень социально-экономического развития России, ее положение в мировой экономике в ближайшей перспективе во многом будут определяться эффективностью использования земельных, водных и агропродовольственных ресурсов. Это связано с тем, что их количество лимитировано, а население планеты ежегодно увеличивается на 90 млн. чел., продовольствие становится таким же дефицитным товаром, как нефть и газ. В этой ситуации при условии масштабной модернизации АПК России способен обеспечить не только самодостаточность отечественного рынка в продуктах питания и сельхозсырье, но и укрепить позиции страны в мире.

Однако в настоящее время «дивиденды», которые дает агросектор России, малы. Во многом это связано с низкой эффективностью использования аграрного потенциала. Так, Вологодская область по надою молока на 1 корову в 2009 г. уступала Швеции и Финляндии в 1,5 раза. Более половины высокопродуктивного поголовья коров региона было сконцентрировано в четверти сельхозорганизаций, где получали 62 % всего объема молока. Среднесуточный привес КРС на откорме составил чуть менее 0,5 кг, хотя в лучших хозяйствах России значения этого показателя были в 3 раза выше. Урожайность зерновых была в 2,5–3 раза ниже в сравнении со странами Скандинавии. По уровню производительности труда в агросекторе Вологодская область уступала США в 11 раз, Канаде – в 10 раз, Германии – в 7 раз.

Мероприятия по модернизации сельхозпроизводства в регионе идут медленно. По итогам 2009 г. на беспривязное содержание с доением в современных доильных залах было переведено лишь 12,7 % поголовья коров. Только в трех хозяйствах использовалась роботизированная техника по доению коров. Удельный вес племенного скота в общем поголовье составил всего 28,3 %. Ежегодно в сельхозорганизациях проводится реконструкция ферм, телятников, птичников и свинокомплексов, приобретается современная (в основном, импортная) техника по подготовке и раздаче кормов. Однако масштабы этих работ невелики.

В растениеводстве и кормопроизводстве региона переход на качественно новые ресурсосберегающие технологии идет также медленно. В 2009 г. минимальная обработка почвы была проведена на десятой части посевных площадей. За последние 3 года закуплено 37 посевных комплексов, позволяющих за один проход проводить подготовку почвы и посев сельскохозяйственных культур. Постепенно осваиваются технологии заготовки и хранения кормов в полиэтиленовых рукавах, плющения зерна. Вообще не применяется технология точного земледелия.

В структуре машинно-тракторного парка более 70 % тракторов рассчитаны на усредненную мощность мобильных энергосредств 70–75 л.с. Большинство сельхозмашин, по-прежнему, имеют низкие технико-эксплуатационные показатели, являются недостаточно надежными, малооперационными. Это приводит к несвоевременному и некачественному проведению сезонных полевых работ, несоблюдению технологий и, в конечном счете, низкой урожайности сельскохозяйственных культур. Кроме того, использование в сельхозпроизводстве физически и морально устаревшей техники значительно увеличивает себестоимость единицы продукции, снижает эффективность труда, привлекательность отрасли для молодых механизаторов (ввиду низких условий комфортности, необходимости частого ремонта).

Что сдерживает модернизацию сельского хозяйства? Какие меры были приняты за последние несколько лет для перевода отрасли на качественно новый уровень развития?

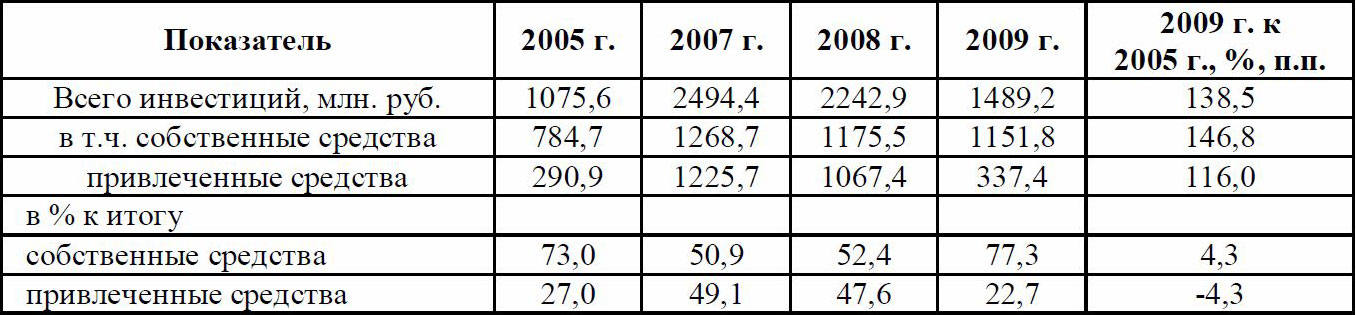

Основной проблемой низких темпов интенсификации сельхозпроизводства является отсутствие финансовых средств у сельхозорганизаций на осуществление мероприятий по модернизации. Согласно данным статистики, в структуре инвестиций в основной капитал агросектора собственные средства составляют более 70 % (табл. 1). Однако их объем ввиду диспаритета цен, недостаточного протекционизма и регулирования рынка сельхозпродукции остается небольшим для масштабных преобразований.

Таблица 1. Инвестиции в основной капитал сельского хозяйства

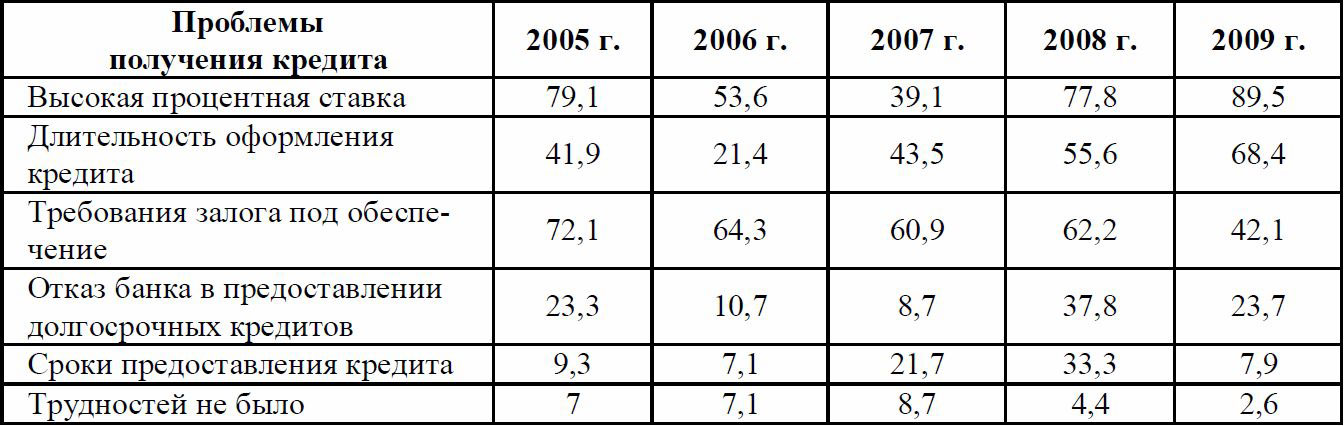

Условия получения банковского кредита для большинства сельхозор-ганизаций являются неприемлемыми, прежде всего, ввиду высокой ставки процента и отсутствия необходимой залоговой базы (табл. 2).

Таблица 2. Трудности, испытываемые руководителями сельхозорганизаций Вологодской области при получении банковского кредита, в % от числа респондентов

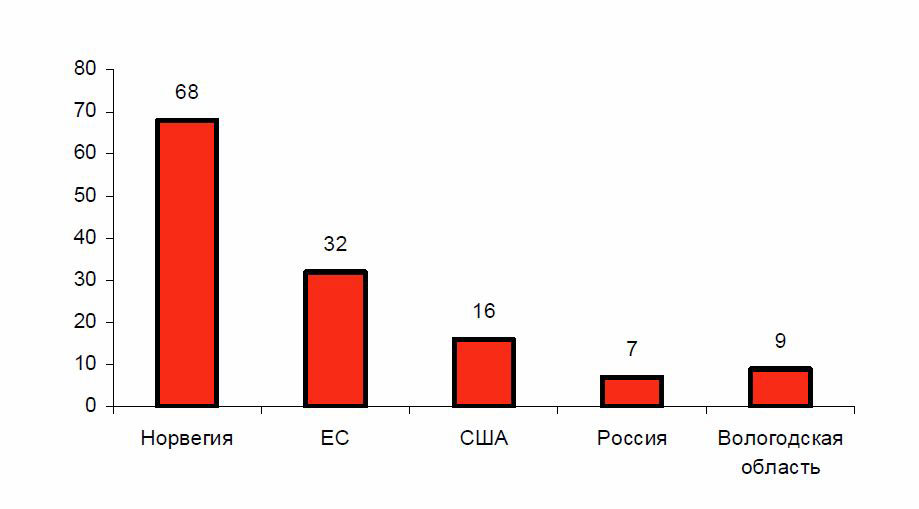

Объемы государственной поддержки агросектора региона были в 7,5 раз ниже, чем в Норвегии, в 3,5 раза меньше по сравнению со странами ЕС (рис. 1). Острой остается также проблема дефицита кадров, способных осваивать передовые достижения научно-технического прогресса, неразвитости инновационной инфраструктуры. Эффективная проводящая сеть от науки к производству по-прежнему не сформирована, поэтому научные исследования и освоение их результатов в производстве существуют как бы в «параллельных мирах».

Рис. 1. Уровень поддержки сельхозтоваропроизводителей (в пересчете на 1 руб. произведенной продукции, копеек)

Тревожным сигналом является то, что на федеральном уровне необходимости модернизации агросектора до сих пор не придается должного значения. В статье «Россия, вперед!», а затем и в послании Федеральному Собранию от 30.11.2010 г. президент России Д. А. Медведев указал на перечень приоритетных отраслей, которые должны стать локомотивом отечественной экономики. По его мнению, к ним относятся энергетика, космос, медицина, информационные и телекоммуникационные технологии. Эти направления, безусловно, является перспективными. Но большая ошибка полагать, что только одни они способны обеспечить стране «счастливый билет» в будущее.

Государственная программа развития сельского хозяйства, регулирования рынков сельскохозяйственной продукции, сырья и продовольствия» (далее Госпрограмма), которая определяет цели и основные направления развития отрасли на период до 2012 г., также имеет ряд недостатков. Проанализировав содержание раздела данного документа, посвященного мероприятиям по модернизации сельхозпроизводства, можно убедиться, что она заключается лишь в техническом и технологическом обновлении парка техники, т. е. в качественном преобразовании производительных сил. О необходимости модернизации производственных отношений (развитии кооперации, формировании интегрированных структур, совершенствовании механизмов государственного регулирования и поддержки АПК, создании инфраструктуры рынка) в Госпрограмме не сказано практически ни слова.

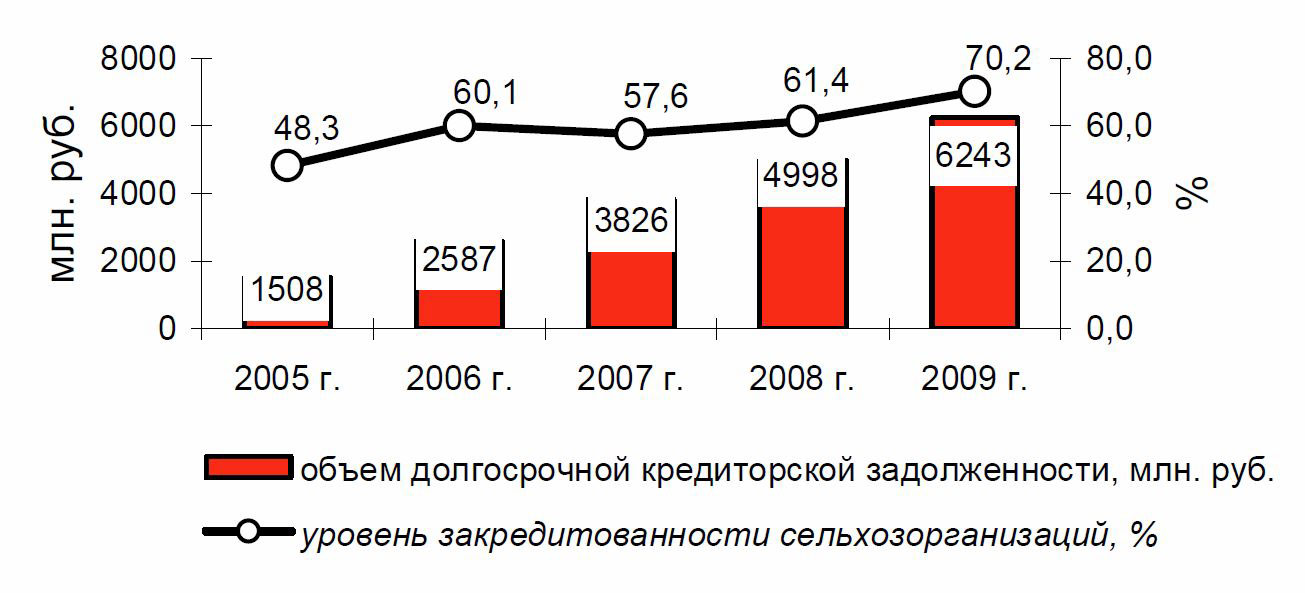

Основным инструментом стимулирования сельхозпроизводителей осваивать современную технику и технологии является предоставление субсидий на возмещение части затрат на уплату процентов по инвестиционным кредитам. В 2009 г. из федерального бюджета Вологодской области на эти цели было направлено 78 % от общего объема бюджетной поддержки. Подобная аграрная политика государства привела лишь к масштабному росту закредитованности сельхозорганизаций. За 2005–2009 гг. этот показатель увеличился с 48,3 до 70,2 % (рис. 2). В то же время лизинг – наиболее распространенный во всем мире способ обновления техники и технологий, имеющий ряд преимуществ перед кредитованием, использовался крайне недостаточно.

Рис. 2. Закредитованность сельхозорганизаций Вологодской области

Возможность получения «длинных денег» для модернизации имели лишь экономически сильные хозяйства, что привело к усугублению положения небольших сельхозорганизаций и малых форм хозяйствования, так как воспроизводство у них оставалось в большинстве случаев суженным.

Важно отметить, что Госпрограмма не была построена на основе стратегии устойчивого развития российского АПК. Следовательно, четкого представления о том, каким должен быть агросектор в долгосрочной перспективе, нет.

Согласно данным Петрикова А., зам. министра сельского хозяйства, в настоящее время наблюдается рассогласованность действий между Минсельхозом РФ и Россельхозакадемией на всех стадиях научно-технологического цикла: от планирования НИР, их осуществления до внедрения новшеств в производство. «Годовые планы НИР академических институтов разрабатываются, как правило, без участия министерства, нет единого плана научно-исследовательских работ».

Для ускорения модернизации сельского хозяйства требуется реализовать комплекс взаимосогласованных мер ценового, налогового, денежно-кредитного регулирования. Прежде всего, они должны быть направлены на обеспечение условий для повышения рентабельности сельхозпроизводства, формирования эквивалентных товарообменных отношений между участниками АПК, их интеграции в кооперативные, холдинговые структуры.

Не менее важно проводить стимулирующую инвестиционную политику посредством компенсации за счет бюджетных средств до 30 % стоимости ресурсосберегающих машин и оборудования, предоставления налоговых преференций на период срока окупаемости инвестиционных затрат.

Нет необходимости доказывать, что следует активнее развивать инновационную инфраструктуру АПК региона, усиливая степень взаимодействия между ее элементами (вузами, НИИ, опытными станциями, страховыми и коммерческими организациями, сельхозпроизводством, органами власти).

Существует также острая потребность в создании эффективной службы информационно-консультационных услуг, способной непосредственно принимать участие в аудите, разработке и реализации конкретных проектов по модернизации деятельности сельхозорганизаций.

Очевидно, что существенной модернизации требует система подготовки и переподготовки кадров для сельского хозяйства, специалистов консультационных служб.

Наряду с вышеперечисленными мерами для ускорения освоения достижений НТП в сельском хозяйстве необходимо осуществлять комплекс мер по активизации информационного сопровождения модернизации отрасли в СМИ, подготовке и распространению образовательной, рекламной и другой печатной продукции.

Только на основе такого подхода можно обеспечить модернизацию агропроизводства в регионе, повысить производительность труда в отрасли и конкурентоспособность продукции, а главное – поднять на этой основе жизненный уровень населения области.