Роман Юрьевич Акентьев

Финансовая грамотность, или Основы управления личными финансами

Введение понятия «финасовая грамотность»

Учитывая выше написанное, мы можем определить «финансовое поведение» как стратегию, которая ограничивается действиями, направленными на использование:

1) Часть текущих доходов для обеспечения своего будущего потребления и/или будущих доходов. Иначе говоря, сберегать в настоящем времени (то есть сегодня), часть своего дохода для потребления в будущем или формирования будущих доходов (то есть завтра);

или,

2) Часть будущих доходов для обеспечения своего текущего потребления. Иначе говоря, брать «из будущего» (завтра) часть своих доходов (то есть использование кредита), для удовлетворения своего потребления в настоящем времени (сегодня).

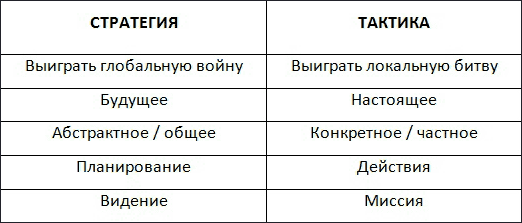

Стратегия (с древнегреческого – «искусство полководца») это общий, долгосрочный не детализированный план военной деятельности, способ достижения сложной цели. Иначе говоря это генеральный план действий. Общее видение. Направление.

В рамках общей стратегии может быть несколько тактик, которые есть суть инструменты реализации стратегии. Например в шахматах: стратегия – общая идея на игру, а тактика – совокупность приёмов и способов выполнения действий, короткая последовательность ходов, направленная на выполнение стратегии, например: особый дебют, атаковать защиту, поставить «вилку» или «капкан», сделать рокировку и т.д. В зависимости от конкретной ситуации на шахматной доске, тактические приёмы могут изменяться, но при этом должны оставаться в рамках стратегического плана. Роль тактики исключительно велика, грубая ошибка или тактический просчёт могут повлечь за собой немедленный проигрыш шахматной партии, то есть не выполнение стратегической цели.

Таблица 3. Стратегия vs. Тактика.

Следующий метафорический образ поможет запомнить разницу между этими двумя понятиями. Ваше желание добраться из одного места в другое определяет общее направление вашего движения. А вот как конкретно вы будите передвигаться – пешком или бегом, приставным шагом или спиной вперёд, с использование мото-велотехники или автомобиля, или ещё как-нибудь, и есть ваши тактические шаги, направленные на достижение стратегической цели: добраться из одного места в другое.

Если надо утром надо на работу в другой конец города, можно конечно и пешком час-другой пройтись, но оптимально будет всё-таки воспользоваться автомобилем или общественным транспортом (особенно если вы живёте в мегаполисе). Но если работа в 10–15 минутах ходьбы от дома, возможно оптимальным будет совершать именно пешую прогулку, вместо того, чтобы медленно передвигать в автомобильной пробке.

А если хотите попасть на экзотический остров, тогда сначала на такси из дома в аэропорт, затем на самолёте в другую страну, потом трансфер на автобусе до пристани и дальше на лодке прямиком на остров.

Тактические шаги, то есть, как именно передвигаться, диктуются не только стратегической целью, но и оптимальным использованием имеющихся ресурсов (материально-технических, человеческих, финансовых) в зависимости от текущих условий. При этом следует помнить, что задачей стратегии является продуктивное использование ресурсов для достижения поставленной цели, то есть как минимальными затратами достичь желаемого результата.

Опираясь на вышеизложенное, мы можем дать следующее определение:

Финансовая Грамотность это такая стратегия, задача которой совместить то, что домохозяйство хочет иметь в будущем, с тем, что есть сейчас.

Иначе говоря, финансово грамотное планирование семейного бюджета позволяет домохозяйству достичь финансовые цели в будущем, посредством тех ресурсов (денежные, временны́е, интеллектуальные, человеческие), которые есть в настоящее время!

Вот теперь, основываясь на этом определении, мы можем более предметно говорить о финансовой грамотности и как её повышать. Причём говорить не о повышении финансовой грамотности всего населения, что является неким абстрактным понятием, а о повышении финансовой грамотности каждого конкретного человека. Потому что исходя из данного определения, только конкретные цели конкретного человека, его текущая финансовая ситуация имеют значение. И в рамках тех целей, к которым он стремиться, все его действия и поступки будут трактоваться как правильные (при условии соблюдения закона).

Например, существует политика отрицательных процентных ставок. Введение отрицательной процентной ставки по банковским вкладам, как нестандартная антикризисная мера, может использоваться правительством страны (центральным банком), с целью стабилизации экономической ситуации в стране. После мирового кризиса 2008 г. такая политика применялась или применяется до сих пор, в таких странах как Дания, Швеция, Швейцария, Япония. Европейский центральный банк впервые ввёл отрицательные ставки 5 июня 2014 году.

На практике такая политика выглядит примерно так: коммерческий банк взял в долг у Центрального банка своей страны, например, миллион долларов США. А через год обязан будет вернуть уже не миллион, а, например, 990 тысяч долларов.

С точки зрения правительства какой-нибудь страны, прибегающей к политике отрицательных ставок, с целью стимулировать падающий рынок, население должно проявлять финансовое поведение выгодное правительству. Население, в кризисных условиях, должно тратить свои деньги, а не сберегать. В данных обстоятельствах, такие действия населения будут расцениваться правительством как финансово грамотные.

Допустим, в тот же самый момент, у человека есть своя цель. И эта цель подразумевает необходимость сбережения части дохода. Поэтому, с точки зрения этого человека, требуемое государством от него поведение (то есть тратить, а не сберегать) не будет финансово грамотным. Если человек продолжить сберегать часть своего дохода, то в рамках достижения собственных целей, он будет совершать правильные действия, так как они будут способствовать достижению его собственных целей.

Финансовая грамотность имеет отношение лишь только к текущей финансовой ситуации домохозяйства (к её членам, доходам и расходам, активам и пассивам), к финансовым целям домохозяйства и к той стратегии, благодаря которой домохозяйство будет достигать свои цели!

Поэтому без четкого представления о том, чего человек хочет достичь в будущем, он не сможет повышать свою финансовую грамотность, как бы это не пыталось государство внедрить. Если у человека нет собственных целей, если человек не будет понимать к чему он стремится, чего он хочет достичь в будущем, он будет тратить все свои финансовые средства не на достижения своих собственных целей, а целей других людей, компаний, или целей государства. Только собственное целеполагание будет способствовать развитию финансовой грамотности каждого конкретного человека. Метафорически выражаясь, надо понимать и представлять себе свой пункт назначения, точку «Б», то есть, то место в пространстве (и во времени!), куда (и когда) человек хочет попасть.[15]

Не менее важно понимать начальную точку отправления, то есть точку «А». Человеку надо иметь представления и о том, где финансово он находится в настоящее время. Не важно, речь идёт о бизнесе или личной жизни, если это имеет отношение к денежным транзакциям, то в обязательном порядке требуется наличие, как минимум, балансового отчёта и отчёта о прибылях и убытках.[16] Поэтому надо будет учиться разбираться с личными «бухгалтерскими отчётами», то есть уметь составлять, читать и понимать балансовый отчёт (активы и пассивы) и отчёт о прибылях и убытках (доходы и расходы).[17] Это даст понимание того, что есть у вашего домохозяйства в настоящее время и какими финансовыми ресурсами оно обладает (подробнее см. Глава 9 "СПИН-финансы: Планировать" раздел "Финансовая отчётность").

Адаптированная под личные нужды «домашняя бухгалтерия» обеспечит измеримые параметры, посредством которых можно понять не только текущую ситуацию, но и повлиять на неё в ту или иную сторону. В мире финансов мы можем управлять лишь только тем, что измеряем.

Только обладая пониманием того, где финансово человек находиться в настоящее время, куда он хочет прийти в будущем, и какие у него для этого есть ресурсы, мы сможем говорить о повышении финансовой грамотности. Только обладая знаниями, понимая какие у него есть ресурсы, человек сможет совместить то, что у него есть сейчас, с тем, к чему он стремиться. А развивая навыки оптимального распределения ресурсов для достижения поставленных целей, человек будет проявлять своё ответственное отношение к личным финансам через личное финансовое планирование.

Как видим, финансовая грамотность это комбинация многих факторов! В целом, эти факторы можно разделить на три большие группы:

• Знания, понимание – относится к информации, как к той, которой вы уже обладаете, так и той, которая может быть для вас актуальна, в рамках повышения финансовой грамотности;

• Навыки, поведение – модели поведения необходимые, чтобы совершать такие действия, которые, с наибольшей вероятностью, приведут вас к увеличению вашего благосостояния;

• Ответственность, мотивация, интеллект, чувства, эмоции, мысли – все те психологические механизмы, которые могут способствовать или препятствовать принятию финансово грамотных решений.

Повышение своей финансовой грамотности, помимо получения новых знаний, навыков и компетенций, также наделяет человека уверенностью в своём завтрашнем дне. Подумайте о тех социальных выгодах, которые вы будите иметь. Помимо того, что вы окажитесь именно там, где хотите быть, повышение своей финансовой грамотности откроет перед вами целый ряд возможностей, таких как, использование услуг лучших медицинских учреждений и, как следствие, сохранение хорошего здоровья на протяжении многих лет; получение образования в лучших учебных заведения не только своего города или страны, но и всего мира; воспитание здоровых детей и их обучение в любом ВУЗе мира; путешествия по всему миру тогда, когда вы этого хотите, а не когда на работе отпуск дают и т.д.

В условиях современной экономики, навыки финансовой грамотности более чем когда-либо приобретают жизненно-важное значение для каждого домохозяйства и для каждого человека в отдельности.

Глава 2. СБЕРЕЖЕНИЕ vs. ПОТРЕБЛЕНИЕ

Существует мнение, что сделать человека несчастным просто – надо дать ему всё то, что он хочет. Почему? Потому что, подавляющее большинство людей, не обладая самоконтролем, всегда хотят слишком многого. Возможно, в этом же заключается и другая причина – когда люди получили всё то, что хотели, ощущение новизны от потребления исчезают или притупляются. Состояние эйфории пропадает, человек начинает ощущать себя менее счастливым. Через некоторое время хочется новых ощущений. Таким образом, объём потребляемых благ всё непрерывно увеличивается. А поскольку людей много, то количество потребляемых благ непрерывно растёт, как и желания людей в целом. А если благ на всех не хватает, тогда изобретаются новые.

При капитализме, в конкурентной борьбе, каждый бизнес старается выжить, обойти конкурентов. Поэтому старается произвести больше и дешевле, сделать что-то новое. А потом бизнес пытается заставить потенциальных потребителей поверить в то, что это новое и есть то самое благо, которое так необходимо человеку (то есть пытается стимулировать продажи своего товара). А в продажах, в создании спроса, бизнесу помогает целая армия PR-щиков, рекламщиков и маркетологов. Представляете, только у одного The Procter & Gamble Company – один из лидеров мирового рынка потребительских товаров[18] – затраты на рекламу превышают 8 миллиардов долларов США в год! Невозможно представить, какие суммарные финансовые ресурсы тратятся мировым бизнесом, в масштабах всей планеты, чтобы принудить людей потреблять, потреблять, потреблять…

Производство благ всё увеличивается, как и потребление. При этом общество, в котором внешнее стимулирование потребления товаров становится главным условием роста экономики, характеризуется ониоманией,[19] и демонстративным потреблением.[20]

Вообще, экономисты определяют сбережения как ту часть дохода, которая:

1) остаётся после уплаты налогов,

и

2) не используется на текущее потребление.

Поэтому любое домохозяйство имеет два варианта распорядиться своими посленалоговыми доходами – направить на текущее потребление или на сбережение (например, на открытие банковских вкладов, покупку накопительных страховых полисов и других финансовых инструментов). Каждое домохозяйство должно откладывать часть своего дохода в виде сбережений, чтобы, как минимум, иметь резерв на «чёрный день» (подробнее см. Глава 9 "СПИН-финансы: Планировать" раздел "Инвестиционный портфель"). По сути, сбережения это форма финансовой защиты своего домохозяйства, своей семьи, своих родных и близких.

С другой стороны, сбережения могут быть использованы для биржевой торговли – спекуляций и/или инвестирования. Можно направить часть или все свои сбережения на покупку ценных бумаг и пытаться получить дополнительных доход от роста номинальной стоимости ценных бумаг плюс дивидендная доходность (долгосрочное инвестирование) или получить дополнительных доход, спекулируя ценными бумагами пытаясь угадать краткосрочные изменение курсовой стоимости (краткосрочные спекуляции). Поэтому сбережения, в конечном итоге, сводятся либо к защите своих доходов (в первую очередь от инфляции), либо к спекуляции/инвестированию.

Итак, сбережения это та часть дохода, которая остаётся после уплаты налогов и которая не идёт на текущее потребление.

А что такое потребление?

Благо. Полезность. Потребление

В экономике, благом называется все, что человек использует для удовлетворения своих желаний (потребностей) и получения удовольствия. Для человека благом может быть и то, что он ест (пирожное, мороженное); и то, что он носит (шляпки, туфли); и то, что он использует (пульт от телевизора, сотовый телефон); и то, что он слушает, читает, смотрит, то есть информация (музыка, фильм, книги); а также состояние окружающей среды (свежий воздух, ясная погода). Есть блага, которые необходимы для поддержания жизнедеятельности человека (вода, воздух, пища, одежда), но есть блага, без которых человек в принципе мог бы и обойтись. Но почему тогда он их употребляет? Да потому что использование этих благ доставляет человеку удовольствие! Кстати, использование человеком всех этих благ в своих целях называется в экономической теории потреблением.

При этом полезностью в экономической теории называют потребление, которое приносит человеку удовольствие. Полезность товара или услуги определяется их способностью удовлетворять те или иные потребности человека, то есть приносить удовольствие человеку, посредством их употребления. Иначе говоря, полезность это способность удовлетворить потребность человека. Соответственно отрицательная полезность, это неприятные ощущения, которые получает человек с потреблением блага. Всё это говорит о субъективном характере полезности.

При этом следует также различать понятия «полезность» и «польза». Возможно, последний показ моды в Париже продемонстрировал совершенно бесполезную, с точки зрения повседневного использования, одежду, но для ценителей моды или светских людей, представленные модели могут обладать определённой полезностью.

А как часто оказывается так, что всё то, что полезно – не вкусно, а всё то, что вкусно – не полезно? Человек может получать удовольствие и от вредных, для здоровья, вещей. Поэтому и сладости потребляем, что удовольствия много доставляют. Однако, стоит отметить, что не всем одинаково приятно потреблять, например, шоколад или мороженое. В то же время, кто-то брокколи не переносит, кто-то вареный репчатый лук, а кого-то и за уши не оттащишь от рокфора или Камамбера, «столетнего яйца» или дуриана. Поэтому заставляя съесть кого-то цветную капусту, человек может получить отрицательную полезность. Но иногда, отрицательная полезность в краткосрочном периоде, оборачивается положительной полезностью в долгосрочной перспективе. («Садись и кушай цветную капусту! Быстро! Мама лучше знает, что полезно»).

Отсюда вывод, что потребление одного и того же блага для разных людей имеет разную полезность.

Теория рационального поведения

Если потребитель это любой человек, который потребляет блага, то, что подразумевается под рациональным поведением потребителя?

Почему каждый конкретный потребитель покупает именно те товары, которые покупает и именно в таком количестве? Очевидно потому, что эти товары не только удовлетворяют его потребности, но и потому, что он может их купить на свой доход. Исходя из предпосылки, что каждый взрослый человек хочет для себя добра и при этом каждый сам для себя решает – по крайней мере, имеет на это право – что для него хорошо, а что плохо, то в условиях свободного рынка это означает, что человек волен действовать в своих интересах. Поэтому считается, что потребитель выбирает некий лучший набор товаров и услуг.

А что имеется в виду под словом «лучший»? Что лучше: сходить в кино или купить палку колбасу, выпить чашечку кофе или помыть автомобиль? Какой именно товар или услуга будет «лучшим» зависит от конкретных обстоятельств и вкусов конкретного потребителя. Имея сравнимый доход, люди тратят его по разному. Один отложил половину зарплаты, а другой купил туристическую поездку на выходные. Если люди самостоятельно выбрали наиболее предпочтительные варианты, лучшие со своей точки зрения, тогда, с точки зрения экономики поведение каждого будет считаться рациональным.

Поэтому под рациональным поведением понимается такое поведение, которое приводит к полному удовлетворению (максимизация полезности) субъективной цели потребителя при ограниченном доходе.

При этом правильно ли понимает человек свою пользу – вопроса не возникает. Не следует считать, что рациональное поведение это всегда "правильное" поведение. Человек, выкуривающий по пачке сигарет в день, и чревоугодник, объедающийся при каждом приёме пищи, и человек, занимающийся физическими упреждениями три раза в неделю, и человек соблюдающий диету и т.п. – все эти поведения, с точки зрения экономики, должны быть признаны рациональными. Хотя очевидно, при прочих равных, что заядлый курильщик и обжора, скорее усугубляют ситуацию со своим здоровьем, чем способствуют его укреплению. Экономика не претендует на определение субъективных целей – это должно быть делом лично каждого (или родителей, начальников, партийного или религиозного лидеров, наставников, тренеров и т.д.). Забота экономики заключается в том, как именно люди реализуют свои индивидуальные желания/хотения (субъективно понимаемые интересы и выгоды), в мире ограниченных возможностей.

Мы можем всё, но не можем всё сразу. У каждого из нас ограничено время, которое мы можем уделять тому или иному занятию. Мы не можем заниматься одновременно множеством дел, как бы нам порой этого не хотелось. Ограничены и другие ресурсы (финансовые, материальные, технические, человеческие), которые мы можем использовать для достижения своих целей. Поэтому, в условиях ограниченности ресурсов, выбор одной альтернативы автоматически означает отсутствие возможности использовать другую альтернативу (так называемая «цена возможности», о которой подробнее см. Глава 5).

У каждого из нас, в той или иной мере, есть физические и интеллектуальные ограничения. Согласитесь, не каждый сможет пробежать марафон, поднять штангу весом 150 кг, спеть оперу в «Ла Скала», поставить спектакль в БДТ, выиграть у гроссмейстера, написать симфонию, читать Шекспира в оригинале, найти нетривиальные нули дзета-функции Римана, или объяснить, почему рецессивный аллель влияет на фенотип, только в случае гомозиготности генотипа.

И это нормально. Всего уметь или знать нельзя, да и не надо. Как знание немногих закономерностей избавляет от необходимости знания многих фактов, так и знание основных принципов управления личными финансами избавляет от необходимости знания многих фактов из мира финансов!

Именно ограниченность ресурсов – как в масштабе человека (интеллектуальные, временные, физические, денежные), так и в планетарном масштабе (окружающая среда, материальные, природные ресурсы и т.д.) – было, есть и будет принципиальной характеристикой невозможности одновременного и полного удовлетворения всех потребностей, как личных, так и всего общества в целом.

В отсутствии ограничений ресурсов, потребителю (или обществу в целом) не нужно было бы заботиться о выборе лучшего набора товаров и услуг. Не нужно было бы задумываться об оптимальном распределении своих денежных средств между своими целями. Но в реальной жизни, чаще всего, каждый из нас живёт в мире ограниченных ресурсов. Поэтому каждый из нас, в меру своего понимания и своих возможностей, ежедневно пытается сделать наилучший выбор набора товаров и услуг удовлетворяющий личные потребности.

Но не все ресурсы ограничены. Некоторые ресурсы человек получает путём простого присвоения (как, например, атмосферный воздух). В зависимости от ограниченности все блага делятся на свободные и экономические:

• Свободные блага – это блага, которые для потребления не требуют отказа от других благ, и, следовательно, могут потребляться в неограниченном количестве (вода, воздух, солнечный свет).

• Экономические блага – это блага, которые для потребления требуют отказа от некоторого количества других благ и поэтому не могут потребляться в неограниченном количестве. Это может быть что-то достаточно редкое в природе, или, для производства которых требуются ограниченные ресурсы.

Понятно что, в зависимости от внешних условий, одно и тоже благо может быть или тем или иным благом: когда человек на берегу океана на песочке нежиться, то вода это свободное благо, а вот находясь в пустыне, вода становится экономическим благом. Большинство всех благ – экономические, по той причине, что человек их сам выдумал и их требуется производить, для чего, в свою очередь, и существуют хозяйства. Если желания людей были бы ограничены, то хозяйство развивалось до того момента, пока все желания не были бы удовлетворены и все были бы счастливы. Но в реальной жизни такого не наблюдается. Почему? Наверное, одна из причин заключается в том, что люди, осознанно или неосознанно, проводят параллели между уровнем своего личного счастья и уровнем потребления.

Кстати, один из крупнейших специалистов по вопросам влияния доходов на уровень счастья профессор университета штата Пенсильвания Гленн Файрбо, исследовав данные социологических опросов за 30 лет, проводившихся с 1972 по 2002 года, пришла к следующему выводу: «Американцы сравнивают себя с американцами того же возраста, что приводит к беспрестанной погоне за благами и удовольствиями, потому что доходы в Соединённых Штатах увеличиваются на всём протяжении взрослой жизни человека. Постоянный рост доходов в богатых странах не столько делает человека счастливее, сколько заставляет его всё больше и больше состязаться в потреблении, чтобы поддержать существующий уровень счастья».[21]

Следствием ограниченности ресурсов является конкуренция между альтернативными целями их использования: потратить час времени на пробежку или посмотреть концерт по телевизору? Купить за 10 тыс. руб. новый телефон или сделать взнос в паевый фонд? Иначе говоря, перед каждым из нас всегда стоит задача выбора способа использования ограниченных ресурсов в конкурирующих целях, то есть как именно и на что конкретно потратить свои ресурсы (например, время или деньги).

В экономической теории рассматриваются два основных подхода к решению вопроса потребительского поведения (выбора): с точки зрения теории предельной полезности (кардиналистская теория) и с точки зрения кривых безразличия (ординалистская теория).