Михаил Лобанов

Альтернативное кредитование

Регулирование: Зарождение и развитие банковского института

Чтобы подробнее изучить вопросы регулирования финансовых операций, ненадолго вернемся во времена древних цивилизаций, поскольку первые подобия банков появились уже тогда, вместе с монетами. В писаниях Древней Греции, Рима, Египта и Вавилона можно найти упоминания о храмах как местах хранения денег богатых граждан. Они выполняли роль основных финансовых институтов и не только принимали деньги на сохранение, но и выдавали «займы». Роль банковских работников играли многочисленные монахи и другие служители храмов (такое вот «богу богово, а кесарю кесарево»). Древний Рим стал первым государством, которое перенесло банковский функционал в отдельные институты. При Юлии Цезаре этим институтам разрешили конфисковать землю у должников в случае невозможности выплаты долга, что существенно изменило взаимоотношения между кредиторами и заемщиками. Последние, как уже упоминалось, чаще всего были аристократами и раньше могли не беспокоиться о собственных долгах, передавая их по наследству до того, как прервется род кредитора или самого заемщика.

Падение Римской империи привело к краху банковского института, однако сама его идея, в силу ее многочисленных преимуществ, сохранилась и возродилась в разных уголках Европы. Однако с развитием банковской системы появились и новые проблемы, знакомые современному обществу. Короли, пользуясь своей абсолютной властью, бесконечно занимали у банков суммы для ведения войн. К примеру, в 1557 г. король Испании Филипп II довел до банкротства свое королевство – 40 % ВНП (разумеется, тогда этот термин еще не использовался) уходило на обслуживание долга[1].

Кажется удивительным, что похожие ситуации возникают спустя почти 500 лет, однако во многом проблемы современного банкинга схожи с проблемами в далеком XVI в. Многочисленные финансовые кризисы XVI–XIX вв. очень напоминают те, что происходят в финансовой системе сейчас. Финансовая пирамида Компании Южных морей в Англии в начале XVII в., которая привела к созданию огромного количества «мыльных пузырей» (авантюристских и жульнических компаний, привлекавших инвесторов обещаниями фантастических доходов) сильно напоминает пузырь доткомов 1995–2001 гг., образовавшийся в результате взлета акций интернет-компаний, чьи бизнес-модели оказались неэффективны. То же самое сейчас происходит на рынке криптовалют, когда компании, даже не планирующие развивать (а иногда даже запускать) свой бизнес, привлекают деньги с помощью ICO. Можно найти и множество других похожих примеров в истории. Такая тенденция существует в силу чисто психологических причин: человеческие эмоции и чувства не изменяются от поколения к поколению, и всеми участниками финансового рынка как раньше, так и сейчас руководят два основных чувства – страх и жадность. Но оставим философские рассуждения и вернемся к главной теме – кредитованию.

В 1609 г. был основан Амстердамский банк, в 1694 г. – Банк Англии (ввиду дорогостоящей войны с Францией), уже через год – Банк Шотландии. Повсеместное развитие банков привело к их новым кризисам, например кризису в Амстердаме в 1763 г., наступившему по окончании Семилетней войны. Цена товаров первой необходимости падала вместе со стоимостью залога, из-за чего предложение кредита сильно уменьшилось, и банки, соответственно, оказались не способны выполнять свои обязательства, что привело их к кризису. В 1772 г. финансовый кризис, начавшийся в Лондоне, распространился по Шотландии и Нидерландам, а в 1792–1793 гг. – в США. Приступы паники среди населения, приводившие к падению банков, сделали очевидной необходимость более жесткого регулирования банковской сферы. Ключевую роль в этом процессе сыграл принятый в 1844 г. Банковский акт парламента Великобритании, ограничивший деятельность эмиссионных банков и фактически передавший полномочия по эмиссии фунта стерлингов Банку Англии. Его эмиссионному департаменту перевели практически весь запас драгоценного металла – с изменением резервов банка должен был изменяться соответственно и выпуск банкнот. В конце XIX в. США оставались единственной среди экономически развитых держав с огромным количеством мелких независимых банков. Их число к 1860 г. достигло 3000, а к 1913 г. – 20 000, включая около 7000 эмиссионных национальных банков, остальные же работали по законам своих штатов и не имели права на выпуск банкнот.

Многочисленные финансовые кризисы во второй половине XIX в. привели к усилению американского движения за банковскую реформу в США. По расхожему мнению, население выступало за создание некой организации, способной предоставить резервные средства в условиях паники (в реальности же население, разумеется, ничего не знало и ни за что не выступало, а слушать его никто не собирался). В ответ на запрос банковского сообщества в 1913 г. была образована Федеральная резервная система (ФРС). Катализатором образования ФРС стал крах 1907 г., когда экономику США спас лично Дж. П. Морган, выступивший в роли своеобразного кредитного института последней надежды. Во время паники он собрал глав крупнейших банков в своем офисе в знаменитом «Корнере»[2] и уговорил их выйти на рынок с покупками, чтобы поддержать котировки ценных бумаг. ФРС, соответственно, была образована для действий по образу Моргана в критических ситуациях. В состав ФРС вошли 12 региональных федеральных резервных банков, за ними закрепили определенные резервные территории. Все национальные банки должны были в обязательном порядке вступить в ФРС. Федеральным банкам, чья деятельность координировалась Федеральным резервным советом, передали функции эмиссии банкнот и хранения резервов банков – членов ФРС, а также кредитную деятельность через повторное размещение среди них своих капиталов.

Тем не менее в период 1950–1980-х гг. многие банки вышли из-под юрисдикции ФРС, поскольку последняя предъявляла жесткие требования к своим членам, особенно в установлении резервных норм и потолка депозитных и кредитных ставок. Чтобы исправить ситуацию, в 1980 г. был принят Закон о дерегулировании депозитных учреждений и денежно-кредитном контроле. Основные положения этого закона предусматривали введение единых норм резервирования для коммерческих банков, сберегательных и ссудных ассоциаций и других кредитных организаций, а также смягчение или снятие резервных требований (например, по срочным счетам). Так к концу XX в. завершилось становление централизованной банковской системы в США.

Но даже централизация банковской системы и более строгое регулирование не смогли оградить мировую экономику от кризисов. Пропуская период Великой депрессии 1930-х гг., обратимся к финансовому кризису 2007–2008 гг., переросшему в мировой экономический кризис и последующую рецессию. Роль спускового механизма сыграл перегрев рынка ипотечного кредитования в США, что вылилось в резкое увеличение доли дефолтов по ипотеке как следствие выдачи огромного количества кредитов заемщикам с высоким уровнем риска. Массовые случаи отчуждения банками заложенного недвижимого имущества вызвали падение стоимости ценных бумаг, этой недвижимостью обеспеченных. «США были почти ввергнуты во вторую Великую депрессию из-за безответственности Уолл-стрит и Вашингтона. Некоторые люди на Уолл-стрит забывают, что за каждым долларом, которым они торгуют, стоят семьи, желающие купить дом или заплатить за образование, открыть свой бизнес или отложить на пенсию. То, что происходит на Уолл-стрит, имеет весьма существенные последствия для всей нашей страны», – знаменитая цитата Барака Обамы, действующего на тот момент президента США.

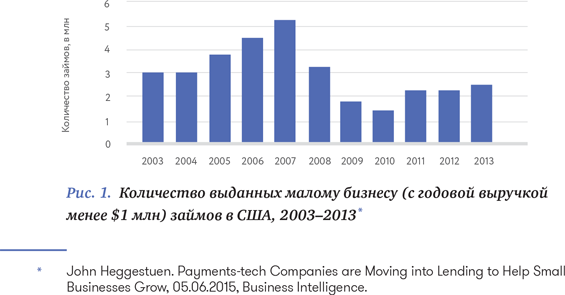

Официальная точка зрения состоит в том, что финансовый кризис и его плачевные последствия показали необходимость ужесточения регулирования банковской сферы во избежание еще одной экономической депрессии. Так, в 2010 г. был принят законопроект Додда – Фрэнка, названный в честь его инициаторов и породивший крупнейшую реформу финансового регулирования за историю США. Около 2300 страниц закона касались самых разных положений банковской системы и приводились в действие на протяжении последующих нескольких лет (в 2017 г. по указу президента Дональда Трампа начался пересмотр этого закона). По официальной версии закон был призван ограничить «хищнические кредитные практики, которые привели страну к кризису, сделав кредитование и прочую банковскую деятельность максимально прозрачными и понятными для конечных потребителей». В реальности необходимость соблюдения строгих регуляторных норм стала тяжким финансовым бременем не только для крупных, но и для небольших игроков – после принятия законопроекта сотням мелких банков пришлось покинуть рынок или слиться с другими финансовыми институтами. Как следствие, стали резко падать объемы кредитования не только в сфере ипотечных кредитов, но и кредитов малому бизнесу и потребителям – ужесточение регулирования привело к соответствующему ужесточению процессов скоринга заемщиков и уменьшению доступности кредитов (рис. 1).

Вопрос о том, привел ли закон Додда – Фрэнка к стабилизации банковской системы, является крайне спорным. На наш взгляд, как и многие другие законодательные акты, он готовился «к прошлой войне» и ввел слишком конкретные и далеко не всегда логичные и разумные ограничения для банковского сектора. Например, если вы работали в ООО «Рога и Копыта», а затем получили выгодное предложение и перешли в ООО «Голдман Сакс», то в течение двух лет не можете рассчитывать на льготную ставку по ипотеке, хотя очевидно, что ваши перспективы и зарплата у нового работодателя гораздо более привлекательны. Однако именно этот закон во многом стал причиной появления на свет отрасли альтернативного кредитования в ее сегодняшнем виде, поэтому, несмотря на все противоречия закона Додда – Фрэнка, мы можем быть благодарны ему за стремительное развитие финтеха.

Возникновение альтернативного кредитования в современном виде

Сложности с получением кредита от банков привели к зарождению альтернативных способов кредитования. Наиболее логичным решением стало уменьшение роли банков в процессе получения кредита. Вспомним Аристотеля и его труд «Политика»: «…посредники пользуются повсюду наибольшим доверием». Точно так же и в современном мире банки представляются наиболее надежными институтами тем, кто планирует сохранить заработанные денежные средства. Однако по сути банковская организация – лишь дорогостоящий посредник между теми, кто вкладывает деньги, и теми, кто их берет в кредит. Люди доверяют банкам, но боятся одалживать друг другу, пользуясь вместо этого услугами посредников. Когда посредники перестали выполнять возложенную на них функцию, общество начало искать способ удовлетворения никуда не девавшегося спроса. В итоге произошло своеобразное возвращение к истокам в куда более продвинутой, высокотехнологичной форме, ставшей возможной благодаря массовому распространению интернета, – онлайн-кредитованию. Речь идет в первую очередь о P2P-кредитовании (peer-to-peer, т. е. «от равного к равному») – новом способе взаимодействия инвесторов и заемщиков, позволяющем предоставлять кредит без вовлечения финансового института в качестве посредника, что упрощает весь процесс и существенно экономит время и транзакционные расходы участников.

Помимо P2P-игроков, на рынке альтернативного кредитования появились и так называемые balance sheet lenders[3] – онлайн-платформы, по уровню технологии ничем не уступающие P2P-кредиторам, однако получающие фондирование для займов от нескольких основных институциональных инвесторов. В этой книге пойдет речь об обоих видах альтернативного кредитования с упором на P2P как наиболее широко известный и обсуждаемый сегмент рынка, крайне важный тем, что позволяет индивидуальным инвесторам – таким как вы, дорогой читатель, – зарабатывать 6–8 % годовых в долларах США (если вы все еще с нами, полагаем, вас это заинтересует).

При этом альтернативное кредитование вовсе не новшество XXI в., его принципы существовали на протяжении столетий. В начале XVIII в. Джонатан Свифт, автор «Путешествий Гулливера», одалживал небольшие суммы нуждающимся под нулевой процент. В 1885 г. Джозеф Пулитцер, американский издатель и журналист, чье имя носит высшая журналистская премия в США, использовал идеи краудфандинга для финансирования проекта создания статуи Свободы, от которого отказалось государство. Благодаря его стараниям 125 000 читателей газеты New York World вложили более $100 000 в проект, и статуя стала одним из главных символов страны. В 1976 г. Мухаммад Юнус, банкир и профессор экономики из Бангладеш, стал первопроходцем в области микрофинансирования – он одалживал небольшие суммы предпринимателям, чтобы те смогли открыть и продвинуть собственное дело. Юнус создал Grameen Bank, первую микрофинансовую организацию, существующую по сей день, и в 2006 г. был удостоен Нобелевской премии мира за усилия по созданию основ для социального и экономического развития.

Нельзя не вспомнить и так называемых hard money lenders, которые появились в Америке в конце 1950-х гг. как альтернатива традиционному банкингу. Речь идет о частных организациях или отдельных инвесторах, выдающих займы под залог частной собственности по более высоким процентным ставкам (в силу повышенного риска и более короткого срока этих займов). Критерии отбора заемщиков у таких кредиторов, как следствие, более мягкие – они обычно не принимают вклады от населения, в результате чего имеют послабления в области регулирования или же не подлежат регулированию вовсе.

На этом мы закончим наш рассказ об истории кредитования и рассмотрим более детально основной предмет этой книги – альтернативное кредитование.