М. В. Мамута

Микрофинансирование в России

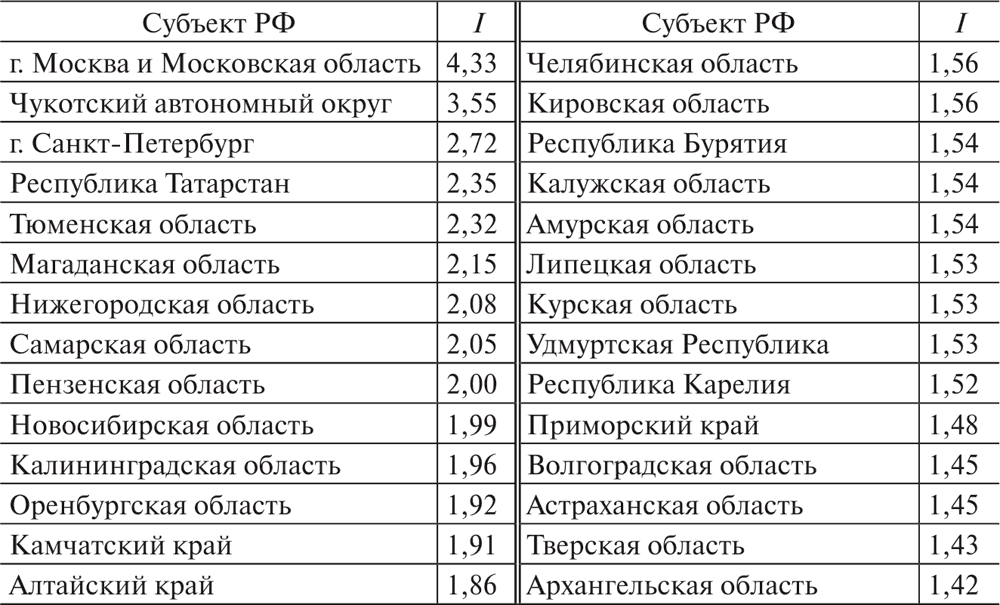

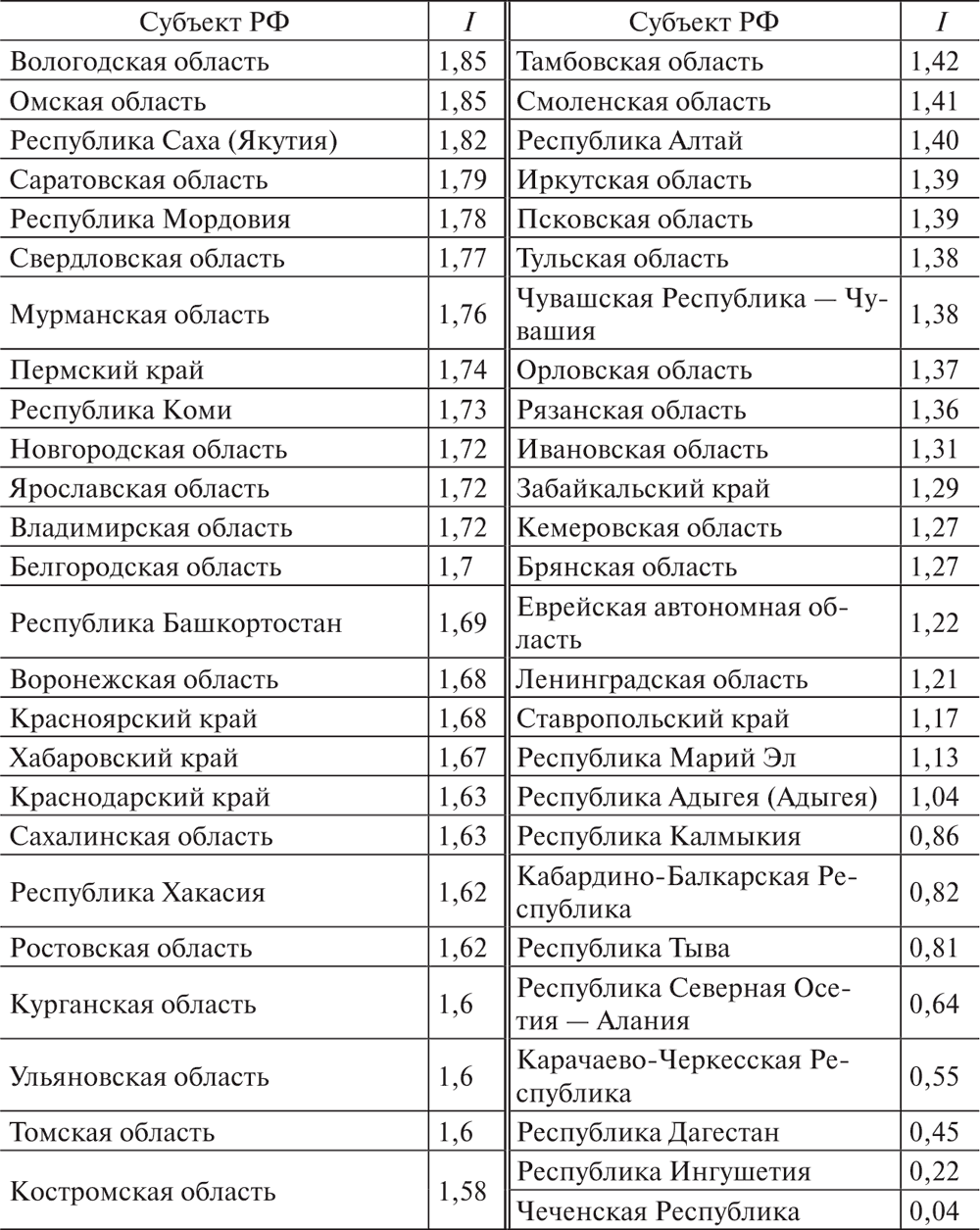

Оценим степень соответствия финансовой инфраструктуры российских регионов потребностям информационного общества (табл. 1.5).

Таблица 1.5 Коэффициент адекватности финансовой инфраструктуры потребностям информационного общества российских регионов

Представленные данные свидетельствуют о том, что хуже всего финансовая инфраструктура развита на территории Чеченской Республики. При этом наибольшая готовность финансовой инфраструктуры к информационному обществу наблюдается на территории Москвы и Московской области, а также на территории Чукотского автономного округа. Вместе с тем показатели указанных регионов существенно ниже соответствующих показателей стран, в наибольшей степени приблизившихся к формированию информационного общества.

Из изложенного следует, что российская экономика и в первую очередь ее финансовая инфраструктура в настоящий момент находятся на низкой стадии готовности к становлению информационного общества. Необходимо направить значительные усилия на развитие финансовой инфраструктуры. При этом интенсивность таких усилий должна быть обратно пропорциональна степени развитости финансовой инфраструктуры в регионах.

Проведенный анализ свидетельствует также о том, что традиционные формы финансовых учреждений не справляются с задачей обеспечения равного доступа населения к финансовым услугам. В интересах становления информационного общества в России должны действовать иные формы стимулирующих финансово-экономических инструментов, которые будут повышать финансовый охват населения, не обеспеченного банковскими услугами.

1.2. Роль микрофинансирования в решении проблемы доступности финансовых услуг в интересах государственных социально-экономических задач повышения благосостояния населения

Проблемы содействия экономическому росту и снижения дифференциации доходов различных групп граждан актуальны не только для развивающихся, но и для развитых стран. Как известно, одним из условий успешного решения этих проблем является обеспечение равного доступа к финансовым услугам всех категорий граждан.

Каждый нуждается в финансовых услугах, и граждане, не обслуживаемые формальными финансовыми институтами, вынуждены удовлетворять потребности в финансовых услугах через неформальный финансовый сектор. Привлекая средства через ростовщиков, неофициальные объединения, кассы взаимопомощи, общества взаимного кредита, используя для сбережений и переводов денежных средств услуги неформальных институтов[16], граждане при этом несут дополнительные издержки в виде чрезмерно высоких тарифов. Такое взаимодействие таит также риски неисполнения обязательств неформальными финансовыми организациями и иные нарушения прав потребителей. В результате указанные обстоятельства снижают экономическую активность граждан, что ведет к усилению дифференциации доходов различных их категорий и препятствует интенсивному экономическому росту государства.

В настоящий момент даже наиболее развитые страны мира не могут похвастаться абсолютным охватом финансовыми услугами населения. Так, в Великобритании почти 1,5 млн совершеннолетних граждан не имеют доступа к банковским счетам, а 7,8 млн обходятся без кредитов[17]. Данная проблема не остается без внимания высшего руководства страны. В интересах обеспечения финансовыми услугами всех граждан правительство Великобритании разработало соответствующую стратегию, для реализации которой учрежден специальный фонд размером в 120 млн ф. ст.[18]

В менее развитых странах ситуация зачастую носит более угрожающий характер – там доступа к финансовым услугам не имеют целые регионы. При этом или правительства таких стран вообще не предпринимают никаких действий, или предпринимаемых действий недостаточно.

Примером масштабного подхода к изучению феномена отсутствия доступа населения к финансовым услугам является деятельность Центра по финансовому охвату в Индии (Center for Financial Inclusion), который реализует проект Financial Inclusion 2020[19]. Этот проект напрямую связывает улучшение качества жизни и экономического развития государства с расширением доступа к финансовым услугам. Только за последние два десятилетия в рамках проекта удалось вовлечь в обслуживание более 150 млн новых и исключенных ранее клиентов.

В контексте данной темы под термином «микрофинансирование» мы будем понимать процесс предоставления различных финансовых услуг клиентам преимущественно с низкими доходами. Понятие «микрофинансы» стоит чуть выше уровня финансов домохозяйств.

В узком смысле под микрофинансированием понимается предложение бедным людям доступа к основным финансовым услугам, таким как кредиты, сбережения, денежные переводы и страхование. Можно условно назвать такой бизнес страной лилипутов по сравнению со страной великанов – средним и крупным бизнесом, зажиточными слоями общества. Люди, живущие в нищете, нуждаются в финансовых услугах, чтобы вести свой миниатюрный бизнес, создавать активы, поддерживать потребление и даже управлять рисками.

Мы считаем, что некорректно отождествлять микрофинансирование только с деятельностью микрофинансовых организаций, поскольку и традиционные, крупномасштабные финансовые организации могут быть заинтересованы в развитии такого бизнеса. Более того, примеры последних лет говорят о том, что большой потенциал в развитии микрофинансирования есть у операторов сотовой связи, так как мобильные телефоны проникли во все слои общества.

В отличие от обеспеченных слоев общества бедные люди удовлетворяют свои потребности в финансовых услугах посредством финансовых отношений, носящих в большей мере неформальный характер. Например, кредитование становится доступным для них со стороны неформальных ростовщиков под очень высокие проценты и без защиты прав потребителей. Сбережения реализуются через такие же неформальные (помимо банковских учреждений) отношения, а также через неофициальные объединения типа касс взаимопомощи, обществ взаимного кредита и т. д. Денежные переводы также осуществляются через неформальные системы[20]. Банки по традиции вообще не рассматривают эту категорию населения как привлекательный сегмент рынка.

Индийский Center for Financial Inclusion использует противоположный термину financial exclusion термин – financial Inclusion («финансовое включение») и предлагает следующее многофакторное определение[21]: «Полный финансовый охват представляет собой положение, при котором все люди, которые хотят получить финансовые услуги, могут воспользоваться ими, имеют доступ к полному набору качественных финансовых услуг, предоставляемых по доступным ценам, комфортным образом».

Такое видение ставит на первое место не банковские учреждения или технологии обслуживания, а клиентов. При этом выделяются четыре основополагающие характеристики финансового включения:

1) что предоставлять? – полный перечень услуг, включающий базовый продукт в каждой из четырех основных сфер: сбережения, кредитование, страхование и платежи;

2) как предоставлять? – качественно, т. е. с удобством, по приемлемой, доступной цене, безопасно, с уважением к клиенту, а также соблюдая его интересы;

3) кто получает? – все, кто может воспользоваться услугами, включая людей с низкими доходами, находящихся за чертой бедности, сельских жителей, бездомных, а также различные социальные группы, подвергающиеся дискриминации (женщины, этнические меньшинства, инвалиды);

4) кто предоставляет? – среди широкого перечня организаций ведущими являются финансовые, но в этот перечень входят также различные организации частного, общественного или государственного характера.

Такое комплексное видение ориентирует на улучшение качества услуг, позволяет не допускать ограничения обслуживания только одним продуктом или предоставления дорогих, неудобных, не приспособленных для такого потребителя услуг. Защита интересов клиентов рассматривается как один из ключевых элементов системы, ориентированной на рынок. При этом государство должно поддерживать данное направление бизнеса. Большим плюсом для участников рынка является диверсификация клиентской базы.

Проблема financial exclusion стала объектом пристального внимания мирового сообщества. Например, в ЕС расширение охвата населения финансовыми услугами скоординированно осуществляется Европейской комиссией в рамках борьбы против бедности и «социального исключения».

Приоритеты стран Группы двадцати (G20) включают в себя повышение финансовой доступности как одну из главных задач на ближайшее десятилетие. Так, согласно принятому G20 в июле 2010 г. «Сеульскому консенсусу», страны «Двадцатки» взяли на себя обязательства стремиться к принятию проактивного регулирования для финансовой доступности, развивать новые формы финансовых институтов и технологий, а также обеспечивать должную защиту прав потребителей финансовых услуг. Все это дает основания утверждать, что тематика финансовой доступности будет оставаться в фокусе мирового общественного мнения, а также внимания политиков, регуляторов и финансовых институтов вплоть до момента сокращения групп финансово-исключенного населения до приемлемого (т. е. не оказывающего существенного влияния на темпы развития страны) уровня.

Развитие микрофинансирования

Развитие микрофинансирования происходило бурными темпами как реакция на подъем движения микропредпринимательства в 1970‑х и 1980‑х гг. Именно тогда появилось множество неправительственных организаций, которые предоставляли мелкие кредиты бедным гражданам. В 1990‑х годах некоторые из этих институтов трансформировались в финансовые организации с определенным статусом, позволяющим привлекать средства клиентов.

Специализированные микрофинансовые организации успешно конкурировали с традиционными розничными банками за счет экономии на масштабе и прагматизма. Им удалось доказать, что люди с низкими доходами могут иметь потенциал роста и становиться «способными к банковскому обслуживанию» (от англ. bankable). Такие организации стремятся получить эффект от мелких банковских операций, развивая в настоящее время филиальные сети, применяя новейшие информационные технологии, средства телекоммуникации, сети терминалов и банкоматов для максимальной рационализации и автоматизации процессов.

Значительная часть микрофинансовых организаций подпадает под регулирование в группе банковских организаций (направление кредитования), но также может относиться к разряду небанковских финансовых организаций. В широком смысле к этим организациям следует относить любую зарегистрированную организацию, предлагающую какой-либо вид финансовых услуг соответствующим целевым группам получателей услуг. Также могут существовать (иногда непродолжительное время) и организации, которые являются по сути финансовыми, но не подпадают под сферу регулирования и надзора существующих государственных органов – тогда это может приводить к реализации мошеннических схем. Такое наблюдалось в странах СНГ после фактического развала государственности в финансовом секторе, когда создавались финансовые пирамиды в виде трастовых компаний и их разновидностей.

Микрофинансовые организации могут принимать самые различные правовые формы: например, в Китае сельские кредитные кооперативы находятся в государственной собственности, в Западной Африке – в собственности их членов, в Юго-Восточной Азии микрофинансовые организации развиваются как отдельный вид финансового института, а для Восточной Европы характерны микрофинансовые банки с участием акционеров, ориентированные на прибыль. Во многих странах деятельность микрофинансовых организаций законодательно ограничена сферой кредитования, и они не могут аккумулировать сбережения и страховать[22].

Программы вовлечения в сферу финансовых услуг

Для повышения степени охвата финансовыми услугами населения существуют различные формы и методы вовлечения бедного, малообеспеченного населения в сферу финансового обслуживания за приемлемую цену.

Считается, что банковский сервис является общественным благом и ограничение в доступе к этому благу можно трактовать как социальную дискриминацию. В 2003 году Генеральный секретарь ООН Кофи Аннан обращал внимание на то, что большинство бедных в мире все еще не имеют доступа к таким финансовым услугам, как сбережения, кредиты или страхование, и важной задачей мирового сообщества является устранение препятствий для полного вовлечения людей в сферу финансового сектора. В отношении охвата населения финансовыми услугами ООН поставила ряд задач, в том числе обеспечение доступа за разумную цену для всех домохозяйств и предприятий к номенклатуре финансовых услуг; надежности учреждений с соответствующими системами управления, стандартами работы, регулированием; финансовой и институциональной стабильности; альтернативности поставщиков финансовых услуг.

Как определяет британский финансовый регулятор, достаточный охват населения финансовыми услугами означает ситуацию, при которой все люди имеют доступ к приемлемым, желаемым финансовым продуктам и финансовым услугам, чтобы эффективно управлять своими деньгами. Это достигается благодаря повышению финансовой грамотности и обеспечению соответствующего доступа к финансовым услугам со стороны потребителя, а также благодаря предоставлению доступа к финансовым продуктам, услугам и консультациям со стороны их поставщиков.

В связи с этим в ответ на растущий спрос и на благоприятной почве государственных, общественных, частных программ возникли многочисленные неправительственные организации, кредитные кооперативы, группы взаимопомощи, кредитные союзы. Кроме того, многие банки, страховые компании и компании по выпуску кредитных карт, телекоммуникационные компании, почта начали предлагать новые возможности для бедных слоев общества в отношении финансовых услуг.

С одной стороны, эти поставщики финансовых решений разнообразили и адаптировали к потребностям и поведению таких клиентов свои продукты и каналы продаж, а с другой – улучшили процедуры привлечения и обслуживания клиентов. Для банков становится ясно, что в этой категории клиентуры могут оказаться дисциплинированные заемщики, а также заемщики, способные и желающие делать сбережения. В связи с этим образовался подвид сегмента банков, обслуживающих малый бизнес, выдающий потребительские ссуды, кредиты на обучение и для покрытия непредвиденных расходов.

Важным фактором доступа к финансовым услугам малообеспеченного населения является учет специфики этой клиентуры: высокая сезонность доходов, потребность в дешевых услугах, необходимость снижения до минимума транзакционных издержек и бумажного оформления, а также предоставление возможности частого пополнения счета и снятия денег небольшими суммами.

Услуги по денежным переводам используются бедными людьми (мигрантами) как безопасный способ пересылки денег на родину. Развитие банковских услуг посредством мобильной связи делает многие финансовые услуги более удобными и безопасными, а также позволяет охватить сервисом больше людей, живущих в изолированных или отдаленных районах.

Финансовые услуги для бедных людей доказали свою полезность в качестве мощного инструмента уменьшения бедности и повышения стойкости бедных слоев населения к экономическим потрясениям.

Предложение финансовых услуг бедным слоям населения не может само по себе решить все проблемы, связанные с бедностью. Однако это позволяет повысить их шансы на выход из бедности. Поскольку граница между бедными людьми и людьми с низкими доходами на практике очень размыта, «недообслуживаемое» или необслуживаемое население в своей массе может оказаться значительно больше, чем живущие за чертой бедности.

Магистральным направлением вовлечения бедных слоев населения в финансовое обслуживание является повышение разнообразия каналов доставки услуг, что позволит снять водораздел между микрофинансированием и обычным финансированием обеспеченных клиентов.

Одной из первых стран в мире, осознавших важность охвата населения финансовыми услугами, стала Великобритания. Правительство этой страны приняло стратегию, опубликованную в докладе «Продвижение охвата финансовыми услугами» – Promoting Financial Inclusion (2004). Тогда же правительством был учрежден фонд в размере 120 млн ф. ст. для содействия реализации этой стратегии. Официально рабочая группа по реализации стратегии начала работу в феврале 2005 г. и призвана осуществлять мониторинг реализации с правом внесения рекомендаций[23]. Она продолжит свою работу как минимум до конца 2011 г.

Среди развивающихся стран повышенный интерес вызывает Индия. Резервный банк Индии в 2004 г. создал комиссию (так называемую Комиссию Хана – Khan Commission), которая изучала охват населения финансовыми услугами. Предложения комиссии были воплощены в политике правительства в 2005/2006 финансовом году. Соответствующий доклад Резервного банка обращает внимание банков на достижение большего охвата населения услугами посредством доступа к упрощенному базовому счету no-frills[24] в банке.

Пилотный проект этой программы стартовал в одном из коммерческих банков в 2005 г., а деревня Mangalam стала первым маленьким населенным пунктом в Индии, где домохозяйствам бедняков начали предоставлять банковское обслуживание. При этом были ослаблены требования к идентификации клиентов (установленные ранее в рамках противодействия отмыванию денег), которые открывали счета с размером депозита менее 50 тыс. рупий.

Также были выпущены кредитные карты для бедноты и инвалидов, чтобы облегчить им доступ к получению кредитов. В 2006 году Резервный банк разрешил коммерческим банкам обращаться к услугам неправительственных организаций, микрофинансовых организаций и других общественных организаций как посредников в предоставлении финансовых услуг. Эти посредники используются банками как субъекты, обеспечивающие бизнес, или деловые корреспонденты.

Счета типа no-frills доступны в первую очередь для людей с низкими доходами, студентов, лиц пожилого возраста, инвалидов, экономически зависимых лиц, преимущественно проживающих в сельской местности. Например, Lakshmi Vilas Bank предлагает открытие счета с минимальным остатком в 10 рупий, при этом характер и масштаб операций должны способствовать увеличению сбережений. Такой счет позволяет производить операции без комиссий, однако по счету можно снимать деньги и распоряжаться суммами с помощью чеков только при поддержании среднего остатка на уровне 500 рупий (10 дол.).

Для таких клиентов банк делает послабление в отношении нормы «Знай своего клиента»: если клиент не может представить документы для открытия счета, то банк (местный филиал) может открыть счет при условии, что клиента рекомендует другой держатель счета в этом банке (со стажем обслуживания не менее шести месяцев и с удовлетворительным состоянием счета), уже соответственно идентифицированный банком, либо будут представлены иные свидетельства удостоверения личности и места проживания, удовлетворяющие банк. Если же сумма овердрафта на всех счетах этого клиента в банке превысит 50 тыс. рупий или отрицательное сальдо на данном счете окажется больше 100 тыс. рупий, то никакие последующие операции не будут разрешены, пока не будет проведена полная процедура идентификации личности. Банк может ограничивать количество операций по данному счету до 30 за полугодие. По желанию клиента этот счет может быть конвертирован в обычный сберегательный счет после заполнения форм идентификации клиента, но существующий сберегательный счет не может быть конвертирован в упрощенный счет типа no-frills SB account[25].

В отличие от этого местного банка филиал банка Barclays предлагает открытие такого счета для граждан Индии на условиях, согласно которым необходимо поддерживать средний ежеквартальный остаток на счете не ниже 350 рупий (примерно 7 дол.) при бесплатных расчетах чековой книжкой, выдаче дебетовой карточки, а также при доступе к информации о счете по мобильному телефону[26]. При этом избыточные деньги на данном счете (превышение требуемого остатка) будут автоматически переводиться для пополнения специального счета, по которому начисляются повышенные проценты.

Один из крупнейших индийских банков ICICI предлагает еще более льготные условия[27]: средний остаток на счете за квартал снижен до нуля, одна чековая книжка выдается бесплатно, а последующие – за 0,6 дол., снятие наличных бесплатно по первым 12 транзакциям на протяжении одного квартала, а по всем последующим – всего 1 дол. за каждую операцию.

Кампания по стопроцентному охвату населения финансовыми услугами была поддержана банками, и уже скоро несколько штатов Индии объявили о достижении этой цели. Новая, ныне действующая стратегия Резервного банка на период до 2020 г. предусматривает открытие почти 600 млн счетов новым клиентам и их обслуживание через разнообразные каналы с использованием возможностей информационных технологий. Однако неграмотность и ограниченные возможности для сбережений из-за низких доходов, а также отсутствие филиалов банков в сельской местности остаются преградами на пути к полному охвату населения услугами во многих штатах. В силу специфики национальной экономики акцент в кредитовании по-прежнему делается на агробизнесе.

Резервный банк разрабатывает в настоящее время трехлетний план полного охвата населения финансовыми услугами, обсуждая детали его реализации с каждым местным банком. Об этом заявил заместитель управляющего центральным банком. В частности, он отметил, что почти 60 % населения не имеют банковских счетов, а почти 90 % не обращаются за кредитами. В Индии остается неиспользованным огромный потенциал емкого рынка «недообслуживаемого» и не обслуживаемого банками населения[28]. В декабре 2010 г. глава центрального банка Индии призвал коммерческие банки открывать по примеру Резервного банка специальные центры по охвату населения финансовыми услугами[29]. Всего центральный банк открыл два центра и планирует открыть еще два. Регулятор ориентирует банки на предоставление услуг сначала в деревенских населенных пунктах с численностью от 2 тыс. человек – до конца 2012 г., а в последующие три-пять лет – и в меньших по числу жителей населенных пунктах.

Банки направили свои планы по финансовому включению регулятору, который поставил задачу создать около 200 тыс. центров обслуживания для малых предприятий и населения на протяжении двух с половиной лет. Также ожидается открытие четырех филиалов в не охваченных банками деревнях, открытие 100 млн счетов типа no-frills accounts. Недавно Резервный банк внес изменения в свою политику регулирования, позволив коммерческим организациям действовать в качестве деловых корреспондентов банков для ускорения финансового включения. Глава Центробанка подчеркнул, что «коммерческие банки должны рассматривать финансовое включение скорее как возможность, а не как обязательство», обратив внимание банкиров и на развитие соответствующих технологий.

Охват финансовыми услугами вовсе не требует, чтобы каждый гражданин пользовался всеми возможными услугами, но все граждане должны иметь возможность выбирать, пользоваться им этими услугами или нет.

Обычно государственные программы охвата финансовыми услугами состоят из трех блоков:

1) доступ к финансовым рынкам;

2) доступ к кредитным рынкам;

3) повышение финансовой грамотности (финансовое просвещение).

В набор финансовых услуг входят такие компоненты, как сбережения, доступ к дебетовым и кредитным картам, электронные переводы денег, коммерческие кредиты, овердрафт по счетам, расчеты чеками, услуги по платежам и расчетам, страхование, финансовое консультирование, инвестиционные схемы, доступ к операциям на финансовых рынках, микроссуды в чрезвычайных ситуациях, предпринимательский кредит.

Следует напомнить, что упомянутый выше Center for Financial Inclusion в рамках международной организации ACCION International[30] выступил с амбициозной инициативой по ускоренному достижению желаемой цели – полного охвата финансовыми услугами во всем мире к 2020 г.[31]

Эта инициатива (в оригинале она называется Financial Inclusion 2020) призвана предоставить в распоряжение частых предприятий, общественных и государственных организаций стратегические и реальные инструменты для решения задач политики развития бизнеса и распределения ресурсов для финансового включения. Ожидается, что этот глобальный процесс охватит свыше 3 млрд человек во всем мире, которые в настоящее время исключены из сферы официальной финансовой системы.

В качестве пилотного проекта по реализации этой инициативы была выбрана Мексика, страна с большими потребностями и огромным потенциалом. С учетом успеха этого проекта в Мексике инициативы будут распространены и на другие страны.

Проект заключается в следующем:

• устанавливаются рубежные цели по охвату населения услугами;

• разрабатывается отраслевой стандарт «балльная оценка финансового включения» для отслеживания прогресса и сравнения результатов в разрезе рынков и стран мира;

• создается и анализируется информация для принятия решений по приоритетности потребностей, возможностей и инноваций в политике, необходимых для существенного улучшения качества услуг;

• разрабатывается прагматичная стратегия для страны, начиная с полного охвата финансовыми услугами населения столицы – Мехико;

• стимулируется деятельность микрофинансовых учреждений и заинтересованных сторон посредством коалиций для содействия реализации концептуальных принципов на практике.

Однако, предоставляя частным предприятиям инструменты для решения задач политики развития бизнеса и распределения ресурсов для финансового включения, необходимо учитывать потенциальную возможность таких предприятий использовать свой статус в качестве ширмы для достижения корыстных интересов.

Так, в Мексике крупнейшая микрофинансовая организация страны Compartamos Banco (СВ), обслуживающая потребности более 30 % всех активных заемщиков[32], по мнению экспертного сообщества, устанавливает чрезмерно высокие процентные ставки по займам. В 2001 году процентные ставки по кредитам СВ составляли около 115 % годовых[33]. Согласно пояснениям данной организации, повышенная процентная ставка необходима для интенсивного роста компании и будет способствовать высоким темпам развития финансовой инфраструктуры.

Поводом для ужесточения дискуссии относительно приоритета целей компании стал 2007 г., когда СВ провела первичное размещение акций на фондовом рынке. Несмотря на заявление о приверженности социальным целям, цена продажи акций этой организации превысила балансовую стоимость активов СВ в 12 раз. Сомнительно, что подобный спрос мог быть вызван социально ориентированными инвесторами, вероятно, новые акционеры СВ рассчитывают на получение значительной прибыли от вложений.

Деятельность таких компаний, по нашему мнению, не всегда способствует повышению общего благосостояния страны и содействует экономическому росту. Предоставляя финансовые услуги беднейшим слоям населения за чрезмерную плату, микрофинансовые организации изымают существенную часть прибыли бедняков, что не способствует их выходу из бедности. В результате такие микрофинансовые организации ничем не отличаются от неформальных поставщиков финансовых услуг и не играют значимой роли в деле борьбы с бедностью.

Доклад Европейской комиссии «Предоставление финансовых услуг и предупреждение финансового исключения»[34] содержит сравнительный анализ политики регулирования в этом вопросе в странах ЕС. В частности, отмечается, что в 15 странах – членах ЕС из десяти взрослых граждан двое не имеют доступа к банковским операциям, трое из десяти не имеют сбережений, а четверо из десяти обходятся без кредитов, хотя лишь единицы респондентов указали на отказ от кредитов по собственной воле. В новых странах – членах ЕС исключена из сферы финансового обслуживания Уз взрослого населения, причем более половины не имеют банковского счета, а почти не пользуются возобновляемыми кредитами.

В докладе рассматриваются различные пути преодоления такой ситуации. Магистральными направлениями считаются:

• использование простых и недорогих в обслуживании банковских счетов для лиц с низкими и нестабильными доходами (Бельгия, Дания, Италия);

• создание партнерских образований для оказания помощи другим поставщикам финансовых услуг (Бельгия, Британия, Нидерланды).

При этом социально ориентированные поставщики, такие как сберегательные банки, почта, общества взаимного кредита, кооперативы, более активны, чем коммерческие банки, в отношении разработки продуктов и каналов доставки услуг для этой категории населения. В ряде стран такой сервис обеспечивается только альтернативными финансовыми организациями: сберегательными банками в Австрии и Эстонии, почтовым банком в Бельгии, Франции и Польше. В шести странах ЕС разработаны стандарты бизнеса для ведения базовых счетов. Правительства стран ЕС вносят весомый вклад в «финансовый охват». Они не только поддерживают банки в открытии базовых счетов (как в Бельгии, Дании и Британии), но и содействуют облегчению доступа к финансовым услугам.