М. А. Татчук

Основные принципы комплаенс-контроля

1.3. Виды рисков

Анализ рисковых составляющих позволяет выделить следующие основные типы рисков:

● финансовые (англ. financial risks);

● страновые (англ. country risks);

● операционные (англ. operational risks);

● функциональные риски (англ. functional risks).

Финансовые риски подразделяются на следующие типы:

● кредитный (англ. credit risk) – риск возникновения убытков вследствие неисполнения, несвоевременного либо неполного исполнения обязанным перед организацией лицом (клиентом, контрагентом, эмитентом) финансовых обязательств и пр.;

● рыночный (англ. market risk) – риск возникновения убытков вследствие неблагоприятного изменения конъюнктуры рынка, выражающийся в изменениях процентных ставок, курсов валют и стоимости финансовых инструментов и подразделяющийся на:

• ценовой (фондовый) (англ. price (stock) risk) – риск убытков вследствие неблагоприятного изменения рыночных цен на фондовые инструменты (ценные бумаги) и производные финансовые инструменты[22] под влиянием факторов, связанных как с их эмитентом, так и общими колебаниями рыночных цен;

• валютный (англ. сurrency (FOREX) risk/exchange rate risk) – риск убытков вследствие неблагоприятного изменения курсов валют по открытым позициям в различных видах валют;

• процентный (англ. interest rate risk) – риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам;

● риск ликвидности (англ. liquidity risk) – риск неисполнения организацией платежей по своим обязательствам в связи с несовпадением потоков поступлений и списаний денежных средств по срокам и в разрезе валютных позиций.

Страновые – риски возникновения потерь при осуществлении международных операций в результате изменений экономических, социальных и политических условий и событий в странах.

Операционные – риски прямых или косвенных потерь от реализации неблагоприятных событий на процессах, видах деятельности и операциях организации вследствие неадекватных или ошибочных внутренних процессов, действий персонала, сбоев в информационных системах, внешних событий и пр.

К функциональным рискам относятся:

● стратегический (англ. strategic risk) – риск возникновения убытков в результате ошибок (недостатков), допущенных при принятии решений, определяющих стратегию деятельности и развития организации (стратегическое управление);

● риск потери деловой репутации (репутационный риск) (англ. reputational risk) – риск возникновения убытков вследствие формирования в обществе негативного представления о финансовой устойчивости организации, её вовлечении в инциденты, получившие широкое публичное освещение, негативной оценке качества оказываемых ей услуг или о характере деятельности в целом, возникновение имиджевых потерь;

● юридический (правовой) риск (англ. legal risk) – риск возникновения убытков вследствие несоблюдения организацией заключённых соглашений, требований применимых норм законодательства, правовых ошибок в составлении документов при заключении сделок, неправомерных действий контрагентов по заключённым соглашениям, а также несвоевременной или неквалифицированной защиты интересов организации в судебном порядке;

● модельный риск (англ. model risk) – риск возникновения убытков вследствие применения некорректных моделей оценки рисков;

● риск концентрации (англ. concentration risk) – риск, возникающий в связи с подверженностью организации крупным рискам, реализация которых может привести к значительным убыткам, способным создать угрозу для платёжеспособности организации и её способности продолжать свою деятельность.

1.3.1. Кредитный риск

Кредитный риск – риск потерь, возникающий в результате невыполнения, несвоевременного либо неполного исполнения банком/ корпоративным заёмщиком/эмитентом[23] своих обязательств перед организацией в соответствии с условиями соглашения.

Целью управления кредитным риском является ограничение потерь (убытков) вследствие неисполнения, несвоевременного либо неполного исполнения контрагентом/заёмщиком/обязанным перед организацией лицом[24]/эмитентом (далее – клиент/контрагент[25]) финансовых обязательств в соответствии с условиями соглашения.

Анализ кредитного риска проводится в отношении конкретных кредитных операций, портфелей активов и по балансу организации в целом.

Для управления кредитным риском используются следующие методы:

● оценка уровня кредитного риска;

● ограничение кредитного риска путём установления лимитов на проведение операций;

● формирование надёжного и ликвидного обеспечения, достаточного для покрытия принимаемых кредитных рисков;

● формирование резервов под ожидаемые кредитные убытки;

● диверсификация портфелей и инвестиций;

● проведение операций хеджирования;

● разграничение полномочий сотрудников и постоянный контроль за соблюдением структурными подразделениями организации требований внутренних нормативно-правовых актов, регламентирующих порядок проведения операций.

При проведении анализа кредитного риска организация проводит многофакторный анализ его уровня, осуществляет присвоение контрагенту внутреннего кредитного рейтинга в соответствии с разработанной внутренней рейтинговой системой, определяет уровень ожидаемых потерь и формирует резервы, на постоянной основе проводит мониторинг финансовой и нефинансовой информации о клиентах/контрагентах, осуществляет мониторинг исполнения ими своих обязательств, проводит оценку ликвидности и достаточности имеющегося обеспечения, а также анализирует состояние кредитного портфеля в целом.

В целях мониторинга и ограничения кредитного риска используются следующие основные показатели:

● норматив достаточности капитала;

● структурные лимиты;

● лимит риска на одного заёмщика (контрагента, обязанного перед организацией лица, эмитента, группу связанных заёмщиков).

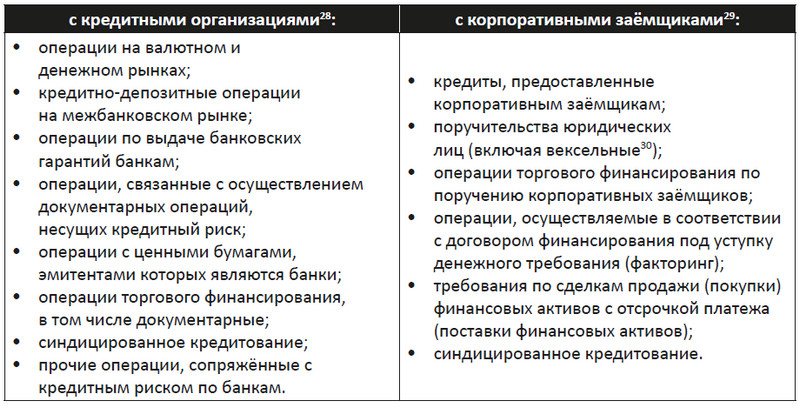

Оценка кредитного риска применяется для анализа финансового состояния клиентов/контрагентов (в т. ч. эмитентов ценных бумаг), оценки вероятности дефолта[26] и присвоения внутреннего кредитного рейтинга[27] с целью ограничения кредитных рисков, принимаемых организацией к следующим активным операциям:

28 Банк или иная финансовая организация, чьи обязательства по операциям принимаются как обязательства стороны по сделке/операции (включая средства на счетах ностро (итал. nostro conto – наш счёт) – счёт, отражающий операции в балансе банка-респондента по корреспондентскому счёту, открытому в банке-корреспонденте), либо как эмитента ценных бумаг, либо как гаранта/поручителя/авалиста/акцептанта/принципала.

29 Юридическое лицо, являющееся заёмщиком, эмитентом ценных бумаг, или лицом, обеспечивающим прямо или косвенно надлежащее исполнение заёмщиком обязательств перед организацией (в том числе гарантом, залогодателем, поручителем или получателем долевого (в том числе акционерного) финансирования от организации; или принципалом по (контр-) гарантии (аккредитиву), предоставленной (-ому) организацией; и/или лицом, надлежащее исполнение иных обязательств которого прямо или косвенно обеспечено организацией (в том числе в форме поручительства)).

30 Поручительство по векселю (аваль). Вексель (англ. note) – безусловное письменное обязательство уплатить обладателю векселя определённую сумму в установленный срок или по первому требованию.

При оценке кредитного риска клиентов/контрагентов ответственные структурные подразделения организации осуществляют следующие мероприятия:

● проверку наличия стоп-факторов[28];

● оценку производственной и финансово-хозяйственной деятельности потенциального заёмщика;

● расчёт внутреннего кредитного рейтинга.

Основными стоп-факторами, указывающими на невозможность организации вступить в договорные отношения с клиентом/контрагентом, являются:

– Для кредитных организаций:

● недостаточный объём информации как финансового, так и нефинансового характера для проведения анализа банка (отсутствие финансовой отчётности, информации о собственниках банка и т. д.);

● наличие резко негативной информации о деятельности банка (наличие судебных исков, санкций со стороны надзорных органов, судебных разбирательств, способных существенно отразиться на деятельности банка, наличие сведений о запрете на осуществление отдельных банковских операций, приостановление действия банковской лицензии и т. д.).

– Для корпоративных заёмщиков:

1. В случае если заёмщик или основное обязанное лицо осуществляет:

● деятельность, запрещённую международными нормативными правовыми документами и актами;

● деятельность, имеющую высокий уровень риска осуществления в целях легализации (отмывания) доходов, полученных преступным путём, и финансирования терроризма[29];

● деятельность, связанную с производством и торговлей табачными изделиями[30], крепкими алкогольными напитками[31], наркотическими средствами[32], психотропными веществами[33] либо их прекурсорами[34];

● деятельность по организации и содержанию игорных заведений[35];

● деятельность, связанную с производством и продажей оружия[36], или посредническую деятельность по его реализации;

● деятельность, связанную с благотворительностью[37];

● деятельность по организации, финансированию и участию в политических организациях и движениях.

2. Если заёмщик или обязанное или основное обязанное лицо зарегистрировано в офшорной зоне красной категории[38].

3. Если предполагаемый срок принятия кредитного обязательства более 15 лет.

4. Участие заёмщика, основного обязанного лица в проекте собственными средствами в размере менее 20 % (участие собственными средствами не требуется в случае предоставления в обеспечение по кредитной операции государственной гарантии страны инкорпорации заёмщика/иного основного обязанного лица или гарантии банка страны инкорпорации заёмщика/основного обязанного лица с долей государственного участия в нём в размере 100 %).

5. Отказ заёмщика/основного обязанного лица раскрыть своих конечных бенефициарных владельцев[39].

6. Прохождение заёмщиком/основным обязанным лицом процедуры банкротства, ликвидации либо реорганизации[40] (за исключением реорганизации в форме преобразования).

7. Наличие негативной информации по кредитной истории заёмщика/основного обязанного лица.

8. Размер кредитной операции превышает 50 % от валюты баланса заёмщика/основного обязанного лица за последний отчётный квартал текущего календарного года (не распространяется на SPV[41]).

9. Чистые активы заёмщика/основного обязанного лица, занимающегося хозяйственной деятельностью более 2 лет, отрицательны (не распространяется на SPV).

10. Обеспечение обременено по обязательствам заёмщика/основного обязанного лица перед другими юридическими лицами.

Оценка производственной и финансово-хозяйственной деятельности потенциального заёмщика осуществляется организацией на основании следующего минимального объёма информации.

Кредитные организации:

● годовая отчётность, подтверждённая аудиторской компанией, составленная по состоянию на 13 последних отчётных дат:

• отчёт о финансовом положении;

• отчёт о совокупном доходе;

• отчёт об изменениях в капитале;

• отчёт о движениях денежных средств;

• оборотно-сальдовая ведомость;

• отчёт о прибылях и убытках;

• расчёт собственных средств (капитала);

• информация об обязательных нормативах;

● информация по акционерам;

● отчёты международных рейтинговых агентств Moody’s, S&P, Fitch, отчёты национальных рейтинговых агентств;

● информация из коммерческих баз данных, например Bankers Almanac Due Diligence Repository, Dow Jones (Factiva, Risk & Compliance), «Интерфакс» (X–Compliance) т. п.;

● ежеквартальные отчёты по ценным бумагам, включая отчёты об итогах их выпуска;

● обзоры по материалам средств массовой информации (СМИ) и пр.

Корпоративные заёмщики:

● прогнозный cash flow[42] на срок действия кредита (с учётом погашения долга)[43];

● модель для расчёта резервов;

● расшифровки отчётности, расшифровка долговой нагрузки;

● оценка обеспечения;

● финансовая отчётность.

Внутренняя рейтинговая шкала организации, как правило, предусматривает четыре класса (А, В, С, D), которые разбиваются на подклассы (категории). Рейтинги варьируются от наивысшей категории А до самой низкой D[44]. Шкала рейтинга предусматривает 15 категорий в порядке снижения надёжности и кредитоспособности.

В зависимости от рассчитанного в соответствии с моделью оценки кредитного риска значения вероятности дефолта и диапазона вероятностей дефолта, к которому она принадлежит на основании внутренней рейтинговой шкалы, определяется внутренний рейтинг заёмщика.

1.3.2. Рыночный риск

Рыночный риск – риск возникновения финансовых потерь (убытков) вследствие изменения рыночной стоимости финансовых инструментов портфеля ценных бумаг и производных финансовых инструментов, а также курсов иностранных валют; подразделяется на ценовой (фондовый)[45], валютный[46] и процентный[47] риски. Рыночный риск может быть общим рыночным риском, отражающим риск всех похожих финансовых инструментов, который может быть снижен путём диверсификации портфеля.

Используя классификацию рыночных рисков по сегментам рынка, выделяют следующие категории:

● валютный риск (англ. сurrency (FOREX) risk/exchange rate risk);

● риск изменения процентной ставки/процентный риск (interest rate risk);

● ценовые риски рынка ценных бумаг товарных рынков (commodity risk)[48];

● риск рынка производных финансовых инструментов (derivative risk).

Целью управления рыночными рисками является обеспечение эффективного функционирования организации в условиях подверженности факторам риска, определение приоритетных направлений деятельности с учётом соотношения риск/доходность, разработка мероприятий по снижению негативного влияния риска на финансовое состояние организации.

Для анализа и оценки рыночных рисков используются следующие методики:

● анализ разрывов, который применяется при изучении разрывов процентных ставок, валютных разрывов и пр.;

● анализ чувствительности – изучение чувствительности активов и пассивов организации, капитала, финансового результата к изменению процентных ставок, курса валют и т. п.;

● анализ открытых валютных позиций[49];

● оценка возможных потерь;

● стресс-тестирование;

● качественный анализ финансовых рынков, включая анализ динамики основных макроэкономических показателей, осуществляемый с целью выявления возможных сценариев неблагоприятных изменений рыночных показателей.

Ключевыми способами (методами) регулирования рыночного риска являются:

● диверсификация;

● лимитирование;

● хеджирование;

● резервирование;

● избежание риска.

Диверсификация. Принцип диверсификации основан на распределении/разделении рисков, препятствующих возникновению их концентрации, путём распределения денежных средств организации по различного рода финансовым инструментам.

Лимитирование. Основным инструментом управления рыночным риском в организации является система лимитов по вложениям в ценные бумаги. Сутью лимитирования является ограничение подверженности организации сознательно принимаемому риску определённой величины.

Система лимитов включает:

● позиционные лимиты;

● лимиты на контрагентов (эмитентов);

● лимиты ответственности по казначейским операциям;

● лимиты на потери;

● лимит открытой валютной позиции в отдельных видах валют;

● лимит суммарной (совокупной) текущей открытой валютной позиции.

Хеджирование представляет собой механизм нейтрализации рыночных рисков путём страхования (т. е. хеджирования) против колебаний рынка за счёт покупки/продажи контрактов на производные финансовые инструменты. Целью хеджирования является защита от неблагоприятных изменений цен на рынке акций, валют, процентных ставок и прочее. Получаемая фактическая открытая нетто-позиция определяет размер портфеля, находящегося под рыночным риском.

Хеджирование осуществляется с помощью заключения срочных контрактов, и в зависимости от используемых видов финансовых инструментов различают механизмы хеджирования рыночных рисков с использованием:

● форвардных контрактов[50];

● фьючерсных контрактов[51];

● опционов[52];

● операций своп[53].

Механизм страхования с помощью срочных валютных операций предполагает страхование от возможных потерь по будущим платежам и поступлениям в результате возможного негативного изменения валютного курса путём купли или продажи определённой суммы валюты по фиксированному на момент заключения сделки курсу с датой валютирования более двух рабочих дней с даты заключения сделки. Таким образом, срочный валютный контракт представляет собой отложенный платёж по заранее фиксированному курсу.

Резервирование осуществляется путём формирования резервов под возможные потери, а также под возможное обесценение по рыночным инструментам.

Избежание риска – способ, являющийся наиболее радикальным для нейтрализации рыночного риска. Данный способ заключается в разработке мероприятий, которые полностью исключают определённый вид рыночного риска и применяется в случае чрезмерно консервативной политики, а также в случае возникновения существенных негативных факторов рыночного риска. Применение данного способа создаёт риск упущенной выгоды, но обеспечивает сохранность денежных средств организации.

Рыночные риски связаны с неопределённостью колебаний рыночной конъюнктуры вследствие неблагоприятной динамики рыночных факторов, таких как: валютные курсы, процентные ставки, котировки ценных бумаг и т. д., поэтому идентификация факторов рыночных рисков осуществляется по следующим типам риска: валютный, процентный, ценовой.

В рамках управления валютным риском осуществляются следующие мероприятия:

● мониторинг валютного риска;

● прогнозирование валютных курсов;

● расчёт открытой валютной позиции по каждому виду валют и суммарной величине открытой валютной позиции;

● лимитирование открытой валютной позиции по каждому виду валют и суммарной величине открытой валютной позиции;

● оценка возможных потерь;

● хеджирование.

В рамках управления процентным риском используются расчёт и анализ разрыва активов и обязательств организации, чувствительных к изменению процентных ставок, а также применяется широкий спектр механизмов хеджирования (производные финансовые инструменты и встречные сделки).

Управление процентным риском осуществляется на постоянной основе по всем активам и обязательствам, а также внебалансовым счетам организации, связанным с возникновением процентного риска.

Для управления ценовым риском осуществляются следующие мероприятия:

● переоценка с учётом текущего изменения цен;

● оценка возможных потерь;

● лимитирование (структурные лимиты, предельный лимит на одного заёмщика (эмитента) или группу связанных заёмщиков (эмитентов), лимиты на эмитентов ценных бумаг, лимиты предельных размеров убытков, персональные лимиты полномочий).

Структурные подразделения организации проводят анализ и оценку рыночных рисков и в целях их ограничения используют следующие основные показатели:

● норматив достаточности капитала;

● структурные лимиты;

● лимиты открытой валютной позиции;

● лимиты предельных размеров убытков;

● персональные лимиты полномочий.

Организация обязана осуществлять мониторинг и контроль рыночных рисков, что является регулярным процессом анализа показателей риска и факторов их возникновения, установленных лимитов, а также принятие решений, направленных на минимизацию риска при сохранении необходимого уровня прибыльности.

Основными задачами системы мониторинга рыночного риска является своевременное реагирование подразделений, участвующих в сделках по финансовым инструментам, на внешние и внутренние изменения и колебания финансовых рынков с целью минимизации потерь на этих рынках и максимизации доходности от операций с финансовыми инструментами при сохранении установленного уровня риска.

В рамках мониторинга и контроля рыночного риска используются следующие основные компоненты:

● мониторинг за изменением текущей ситуации на финансовых рынках;

● внутренние лимиты и их исполнение;

● показатели концентрации;

● оценка кредитного риска (риска контрагента по сделке);

● переоценка портфеля ценных бумаг с учётом текущего изменения цен/котировок;

● расчёт суммы под риском.

1.3.3. Валютный риск

Целью управления валютным риском является обеспечение эффективного функционирования организации в условиях подверженности факторам валютного риска, определение приоритетных направлений бизнеса с учётом соотношения риск/доходность, разработка мероприятий по снижению негативного влияния валютного риска на состояние организации.

Выделяются следующие основные внутренние и внешние факторы, влияющие на возникновение валютного риска.

Внутренние факторы:

● несовпадение сроков погашения активов, пассивов и внебалансовых требований и обязательств по инструментам, номинированным в валюте, отличной от валюты баланса организации;

● избыточный размер открытой валютной позиции;

● ошибочные действия или злоупотребления по приобретению/ реализации финансовых инструментов, номинированных в валюте, отличной от валюты баланса организации, в том числе по срокам и в количественном выражении;

● нарушение клиентами и контрагентами условий соглашений.

Внешние факторы:

● политические, социальные и экономические ситуации, возникающие в результате действия обстоятельств непреодолимой силы;

● изменение спроса и предложения на валютном рынке;

● изменение курсов валют, отличных от валюты баланса организации.

Валютный риск является формой рыночного риска или ценового риска с добавочным элементом риска ликвидности, а также сопровождается другими видами риска: кредитным (риск встречной стороны и расчётный риск с контрагентом), процентным, операционным рисками.

В рамках управления валютным риском организация осуществляет оценку валютного риска на основании следующих методов:

● метод анализа открытых валютных позиций;

● анализ влияния на прибыль возможного изменения в валютных курсах[54].

Управление валютным риском осуществляется на постоянной основе по всем требованиям и обязательствам (в том числе внебалансовым инструментам), связанным с возникновением валютного риска, с применением:

● мониторинга валютного риска и прогнозирования валютных курсов;

● расчёта открытой валютной позиции по каждому виду валют и суммарной величине открытой валютной позиции;

● лимитирования;

● диверсификации структуры активов и пассивов, а также внебалансовых счетов в разрезе валют;

● проведения операций хеджирования.