Екатерина Александровна Горбунова

Биткоин. Как зарабатывать на падении цены

Введение

Мы обсудим то, как зарабатывать на падении курса с точки зрения самой техники. По-другому это называется торговля в шорт, шортовая сделка. Что же касается применения техники в конкретной ситуации – это уже на совести трейдера. Анализ сам себя не сделает. Можно дать рекомендации, но все равно человеческий фактор никто не отменял. Я принесу вам инструмент, удочку, а станете вы ей удить или стучать себе по голове – результат будет разный. Знайте, того, кто зайдет в сделку на всю котлету со сто двадцать пятым плечом, рынок обязательно накажет. Если даже не с первого раза – дуракам везет – то со второго, третьего.

Если вы пока не ориентируетесь ни в графиках, ни в происходящих на рынке процессах, ни в том, как работать с биржей, выставлять ордера, покупать и продавать. То начать нужно не с этой книжки, а с первой: «Катя покупает крипту».

В сети коучи будут вам говорить, что вы легко и непринужденно заработаете с помощью крипты на машину, квартиру и дачу у моря. И это не то, чтобы ложь. Вероятность такая есть. Но… без насмотренности на рынок, без постоянной практики, хотя бы на тренажерах, без осмысления собственного торгового опыта рынок превращается в казино. А это не то, чего мы хотим. Потому, что конечная цель – стабильный доход. Мало кто жаждет выпотрошить свои карманы на американских горках взлета и падения цены.

Вам продадут курс с той же информацией только в сотни раз дороже. А вот будет ли эффект – это еще большой вопрос. Потерпите немножко, скоро будет конкретика и собственно техника. Но есть моменты, которые мы не можем обойти стороной.

Огромную роль в трейдинге играет психология. Не поддаваться ажиотажу и панике, сохранять трезвую голову не так-то просто. Собственно в этом как раз и помогают насмотренность на рынок и тренировки. А еще – готовность потерять. Если вас трясет при одной мысли – расстаться с деньгами. Значит, либо надо торговать малыми суммами, либо не торговать вообще пока не решите проблему со своими страхами. Потому что подсознательно включатся защитные механизмы, и вы обязательно потеряете. А есть люди, которые наоборот, боятся что получится, боятся больших денег. У них не хватает финансовой емкости. Так что отслеживайте свои внутренние установки, рынок вам их вскроет. И когда случаются неудачи, спросите себя, какой урок я из этого могу вынести?

Я так много говорю про негативные аспекты потому, что не хочу открыть вам ящик Пандоры. Дать оружие, которое обернется против вас. Всегда помните про осторожность, всегда сводите риски к минимуму. И будет вам счастье.

И еще нюанс. В редких случаях мы наблюдаем падение актива камнем вниз. Когда такое происходит: это означает след крупного игрока или массовый выход инвесторов из проекта, либо плохой новостной фон. В такие моменты лучше туда вообще не лезть, либо же стоит отдавать себе отчет в собственных действиях. В большинстве же ситуаций цена спускается волнами. Мы видим всплески, затем падения и каждый гребень, все ниже и ниже. Потом может быть разворот и движение вверх. Рынок, как живой организм, как нечто природное, как море. Можно подобрать любой образ. Мне, например, нравится сравнивать торговлю с танцем. Рынок – это твой партнер и ты движешься вместе с ним, реагируешь на его сигналы, и у вас получается интересный дэнс. Смысл торговли – как раз ловить такие движения. Если все падает – это не означает отказ от сделок. Это означает смену стратегии, учет новых реалий, переключение на шортовые позиции.

Последние возможны только в рамках маржинальной или фьючерсной торговли. Мне больше нравятся фьючи. Почему? Не из-за того, что там больше кредитные плечи. А потому, что одно время пробовала торговать с ботом-помощником. Знаете, тот, который присылает тебе сигналы для входа в сделки. И на марже не раз сталкивалась с ситуацией, что в самый ответственный момент, когда поступает сигнал – нужный актив в стопе и откупить его уже нельзя. Остается смотреть и облизываться. Но справедливости ради нужно разобрать обе вкладки и предоставить выбор вам.

Что такое шортовая сделка?

На падающем тренде игроки продают монетки вверху, чтобы внизу откупить еще больше. Представим, что актив подорожал, как заработать на падении? Если вы его сейчас купите, а он начнет падать, вы потеряете в цене. Заработать на спуске можно только одним способом. Занять у биржи монетку, тут же продать и ждать падения. Как только цена завалится, откупаем эту же монетку и возвращаем бирже. А разница в курсе достается нам. Допустим, монетка стоила 50 рублей, мы заняли у биржи две таких монетки и сразу продали, получив 100 рублей. Потом цена упала до 25 рублей, и в этот момент мы купили четыре монетки. Две вернули бирже. А две оставили себе. Либо же приобрели две монетки, чтобы отдать бирже, а 50 рублей оставили себе. Тоже хорошо.

Признаюсь, я долго сама не могла понять этот принцип. Думала, чтобы продать что-нибудь ненужное, надо сначала купить что-нибудь ненужное. А чтобы торговать в шорт, у нас должны быть монеты. На самом деле первоначально не нужно откупать актив. Вы просто открываете сделку в шорт на нужной монете. Это означает, что у вас появляется «минус монетка» или заём. То есть обязательство в скором будущем купить ее (желательно, по более низкой цене) и вернуть монетку бирже.

Порядок действий:

1)Выбираем актив, который по нашему мнению будет в ближайшее время падать.

2)Открываем позицию в шорт, дополнительно занимая средства у биржи. В этом нам помогает плечо. Можно, а на небольших таймфреймах – даже нужно, одновременно выставить тейк-профит и стоп-лосс.

3) Откупаем монетку, когда она свалилась.

4) Возвращаем заём бирже.

Фьючерсная торговля

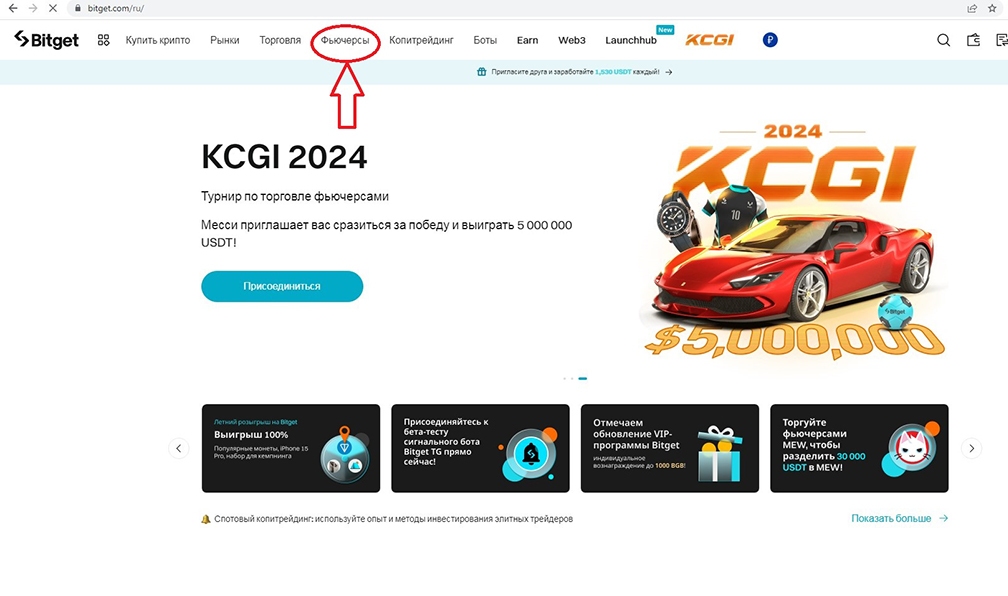

Чтобы у нас не было беспредметного разговора – возьмем для примера биржу «Битгет». Она не лучше и не хуже других, зато для меня – привычнее.

Вкладка «Фьючерсы» расположена вверху экрана. Поскольку самыми популярными у трейдеров остаются торговые пары к стейблкоину USDT, то его-то мы и выбираем в выплывающем списке. Предварительно, конечно, цифровое баблишко стоит закупить и положить на фьючи, но кому я это говорю! Вы-то уже прожженные товарищи и тертые калачи, вы знаете, как работает биржа. Никто не запретит вам также торговать к USDC или вообще к доллару. Дело хозяйское.

В самом низу странички есть кнопка «Перевод». Она позволит нам завести деньги со спота или счета финансирования, или любого другого счета на вкладку фьючерсной торговли. Те средства, которые свободны и не находятся в сделках. Как правило, заводится USDT или другой стейблкоин. Либо заветная кнопочка «Перевод» еще есть здесь.

Также лучше сразу перевести на фьючи часть собственных биржевых монеток. Для Битгета это будет BGB, а какая монетка у вашей биржи – не знаю, придется поискать информацию самим. Это делается для того, чтобы уменьшить комиссию за операции. Только не забудьте включить опцию «Скидка на комиссии при оплате BGB».

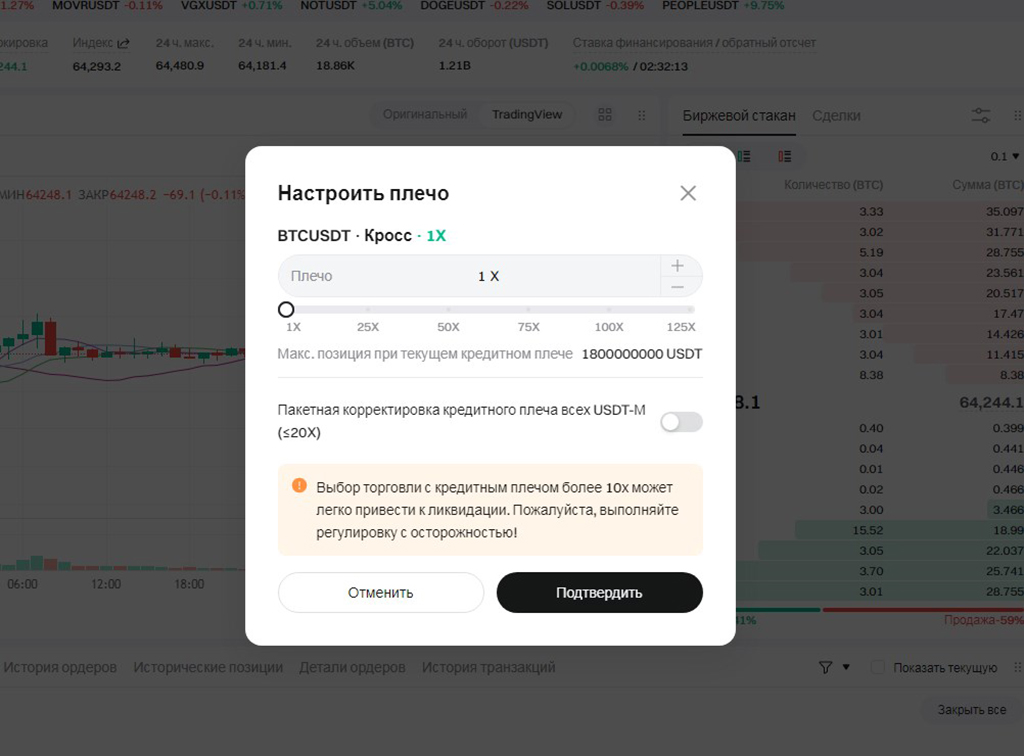

Шаг первый. Выбираем нужную монетку. Торгуется коин, как уже было сказано, всегда в паре. Обязательно проверяем, какое у нас выставлено кредитное плечо, так как с большими плечами легко прийти к ликвидации своего депозита. Новичкам для тренировки рекомендуется взять первое. Совсем новичкам объясняю, что «плечо» – это деньги, которые мы занимаем у биржи под свои активы.

Чем опасны большие плечи? Разберем на примере. Допустим, мы взяли пятидесятое плечо, цена сделала скачок вверх всего лишь на два процента – и нашего депозита просто нет, рынок его съел. А гарантии, что стоимость пойдет вниз, да еще и резко, без колебаний, нет никакой. С двадцатым плечом для ликвидации нужен скачок в пять процентов. Цена идет в противоположную сторону от ожидаемой – и все, прощай депозит.

Если на споте можно позволить себе и гигантские стоп-лоссы, то здесь они должны быть короткими (чуть за уровень поддержки и сопротивления, не более 0,5 процентов). Почему? Потому, что если не выросла цена актива на споте, самое плохое, что произойдет – вы надолго превратитесь из трейдера в инвестора. Не продавать же себе в убыток. А на фьючах есть ликвидация. Опять-таки нехитрая математика: 0,5 процентов с десятым плечом – это уже пять процентов депозита потенциальный убыток. Потенциальная прибыль же должна быть хотя бы в 3 раза больше, чем возможная потеря. Стоп-лосс ставится либо за линией сопротивления, либо за предыдущий максимум.

Плюс ко всему, чем выше плечо, тем больше комиссия биржи. С этим разобрались.

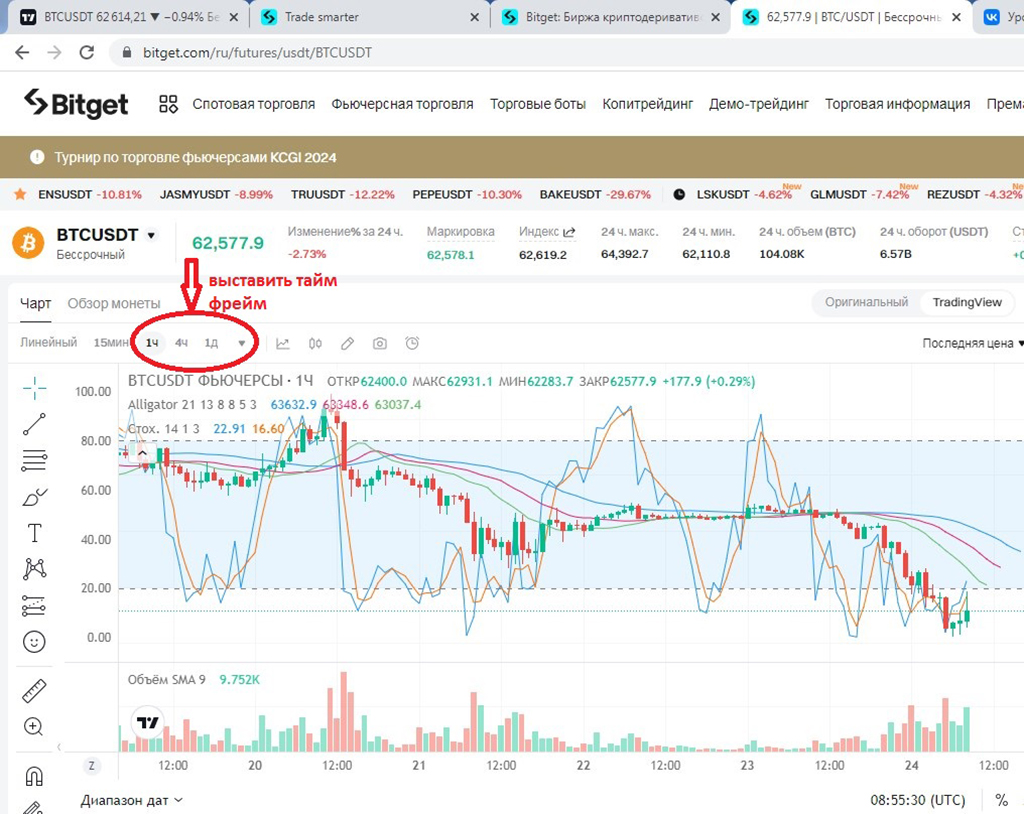

Теперь стоит сказать про таймфрейм. Трейдеры торгуют в определенных временных промежутках. Чем больше таймфрейм, тем точнее будут ваши прогнозы относительно того, куда пойдет цена дальше. Соответственно, на фьючах торговать пятиминутку и меньше – то есть заниматься скальпингом – это самоубийство. Хотя, если хотите адреналина по максимуму: пожалуйста, торгуйте. Но не говорите потом, что вас не предупреждали.

На часовом таймфрейме одна свеча формируется один час, на дневном – день и так далее. На минутном – не успеете даже провести анализ. Шучу. Собственно так мы понимаем, как часто нужно будет проверять график, и требует ли сделка неусыпного внимания.

С курсом все понятно интуитивно. Среднерыночную цену видно в «стакане». Рыночная цена на фьючерсах немного отличается от спота. Потому, как это что-то вроде среднего арифметического из стоимости актива на нескольких биржах.

Также можно наблюдать максимальную и минимальную цену за сутки. Процент роста или падения за тот же период, объем и так далее.

Вверху есть показатель «Ставка финансирования». Это механизм поощрения игроков на бирже. И на нем можно дополнительно немного заработать. Или дополнительно потерять. Поэтому, обращайте внимание на ее значение (со знаком плюс или минус она сегодня). Когда ставка положительная – владельцы длинных позиций (лонгов) платят владельцам коротких позиций (шортов). При отрицательной ставке – наоборот. Также играет роль то, как долго вы держите позицию открытой. Напротив значения ставки есть время – сколько осталось до ее начисления. Выплачивается она всегда в одни и те же часы.

Естественно, на фьючах можно торговать и в лонг: разогнать свой депозит на растущем рынке будет гораздо проще, чем на споте. Но более рисково. И опять-таки, нужно быть готовым к тому, что с нас, лонгистов, будут вычитать ставку финансирования, заплатим из своего кармана. Иногда выгодно закрыть сделку до следующего расчета по фандингу (фандинг – то же, что и ставка финансирования).

Далее по списку – режим торговли: перекрестная (кросс) или изолированная. В первом случае в сделке у нас будет задействован весь баланс. Во втором – та сумма, которую мы сами определили. Если не ставить стоп-лосс, то при торговле на кроссе есть риск потери всего депозита. Давайте остановимся на перекрестной.