Денис Шевчук

Организация и финансирование инвестиций

Введение

Менеджер – наемный управленец, начальник! Если у вас нет ни одного подчиненного – вы не менеджер, а максимум специалист!

Денис Шевчук

Инвестиции (капитальные вложения) – совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство основных фондов всех отраслей народного хозяйства. Инвестиции относительно новый для нашей экономики термин. В рамках централизованной плановой системы использовалось понятие «валовые капитальные вложения», под которыми понимались все затраты на воспроизводство основных фондов, включая затраты на их ремонт. Инвестиции более широкое понятие. Оно охватывает и так называемые реальные инвестиции, близкие по содержанию к нашему термину «капитальные вложения», и «финансовые» (портфельные) инвестиции, то есть вложения в акции, облигации, другие ценные бумаги, связанные непосредственно с титулом собственника, дающим право на получение доходов от собственности. Финансовые инвестиции могут стать как дополнительным источником капитальных вложений, так и предметом биржевой игры на рынке ценных бумаг. Но часть портфельных инвестиций вложения в акции предприятий различных отраслей материального производства по своей природе ничем не отличаются от прямых инвестиций в производство. Выделены следующие главные задачи инвестиционной политики: формирование благоприятной среды, способствующей повышению инвестиционной активности негосударственного сектора, привлечение частных отечественных и иностранных инвестиций для реконструкции предприятий, а также государственная поддержка важнейших жизнеобеспечивающих производств и социальной сферы при повышении эффективности капитальных вложений (подробнее см. Шевчук Д.А. Корпоративные финансы. – М.: ГроссМедиа: РОСБУХ, 2008).

Инвестиционная деятельность в той или иной степени присуща любому предприятию. Принятие инвестиционного решения невозможно без учета следующих факторов: вид инвестиции, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения и др.

Причины, обусловливающие необходимость инвестиций, могут быть различны, однако в целом их можно подразделить на три вида: обновление имеющейся материально-технической базы, наращивание объемов производственной деятельности, освоение новых видов деятельности. Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть целый ряд новых факторов: возможность изменения положения фирмы на рынке товаров, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и др.

Очевидно, что важным является вопрос о размере предполагаемых инвестиций. Так, уровень ответственности, связанной с принятием проектов стоимостью 1 млн. руб. и 100 млн. руб., различен. Поэтому должна быть различна и глубина аналитической проработки экономической стороны проекта, которая предшествует принятию решения. Кроме того, во многих фирмах становится обыденной практика дифференциации права принятия решений инвестиционного характера, т. е. ограничивается максимальная величина инвестиций, в рамках которой тот или иной руководитель может принимать самостоятельные решения (подробнее см. Шевчук Д.А. Создание собственной фирмы: Профессиональный подход. – М.: ГроссМедиа: РОСБУХ, 2007).

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на каких-то критериях. Очевидно, что таких критериев может быть несколько, а вероятность того, что какой-то один проект будет предпочтительнее других по всем критериям, как правило, значительно меньше единицы.

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля.

Весьма существен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьировать. Так, в момент приобретения новых основных средств никогда нельзя точно предсказать экономический эффект этой операции. Поэтому нередко решения принимаются на интуитивной основе. Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. В отечественной и зарубежной практике известен целый ряд формализованных методов, расчеты с помощью которых могут служить основой для принятия решений в области инвестиционной политики. Какого-то универсального метода, пригодного для всех случаев жизни, не существует. Вероятно, управление все же в большей степени является искусством, чем наукой. Тем не менее, имея некоторые оценки, полученные формализованными методами, пусть даже в известной степени условные, легче принимать окончательные решения.

Экономическая сущность и виды инвестиций. Теория инвестиционных решений

Проблема принятия инвестиционных решений традиционно находится в центре внимания как ученых-теоретиков, так и хозяйственников-практиков. И это объяснимо: инвестирование играет ключевую роль в фундаментальных экономических процессах, протекающих как на уровне всей экономики, так и на уровне отдельных предприятий. От качественных и количественных характеристик инвестиций зависят производственный потенциал страны, эффективность его функционирования, отраслевая и воспроизводственная структура общественного производства. Решение многих социальных проблем, таких как безработица, условия труда, уровень жизни населения, связано с масштабами инвестиционного процесса и его эффективностью. Но, несмотря на значительное количество публикаций по данной проблеме, для российской экономики она не решена. Об этом свидетельствуют статистические данные. Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности и другие виды деятельности в целях получения прибыли и достижения положительного экономического и социального эффекта. В соответствии с подобным подходом выделяются следующие виды затрат предприятий, относимых в финансовом менеджменте к инвестиционным расходам:

1. Финансовые (портфельные) инвестиции.

2. Реальные инвестиции.

3. Инвестиции в нематериальные активы.

К финансовым инвестициям относится приобретение инвестором акций, облигаций, а также других ценных бумаг, выпущенных частными и корпоративными компаниями, а также государством с целью получения прибыли. К реальным инвестициям относятся затраты на приобретение основного капитала и на прирост материально-производственных запасов. Результатом реального инвестирования является замена устаревшего оборудования на новое, расширение действующих или создание новых предприятий. Инвестиции в нематериальные активы предусматривают вложения денежных средств в развитие научных исследований, приобретение лицензий на использование новых технологий, повышение квалификации работников и другие подобные цели. В макроэкономике к инвестиционным расходам относятся следующие затраты предприятий, отражающиеся в национальных счетах:

1. Инвестиции фирм в основной капитал, представляющие собой затраты на приобретение фирмами основных производственных фондов и оборудования.

2. Инвестиции в создание запасов. Запасы – это резервы сырья, полуфабрикатов на стадии незавершенного производства или готовых изделий, принадлежащих фирме.

3. Инвестиции в жилищный фонд; к ним относятся затраты на поддержание жилищного фонда и строительство нового жилья.

Кроме того, на макроуровне выделяются два вида инвестиций – валовые и чистые. Валовые инвестиции представляют собой сумму годовых амортизационных отчислений и чистых инвестиций, увеличивающих размер основного капитала. Если обозначить валовые инвестиции – Ig; чистые – In; норму годовых амортизационных отчислений – Na, а основной капитал, функционирующий в экономике, – К, то можно определить взаимосвязь этих двух видов инвестиционных расходов при помощи формулы

Ig = In + Na × K

Сопоставив подходы к определению содержания инвестиционных расходов на уровне отраслевой экономики и на уровне макроэкономики, мы видим принципиальные несовпадения, состоящие в следующем:

1. Отсутствует единообразие в трактовке объектов инвестирования. Так, в хозяйственной практике к инвестиционным расходам относятся любые денежные траты, приносящие фирме прибыль. На уровне макроэкономики к инвестициям относятся затраты на приобретение средств производства и приобретение жилья. То есть к инвестиционным расходом относятся затраты на приобретение материально-вещественных благ длительного пользования независимо от способа их использования – производственного или личного.

2. По-разному определяются формы доходов от инвестиционной деятельности. На макроуровне – это прибыль от предпринимательской деятельности, направленная на развитие производственной и непроизводственной сфер общественного производства. На уровне фирмы – это процент, получаемый от купли-продажи финансовых активов, прибыль от производственной деятельности, арендные платежи и т. п. доходы.

3. Неоднозначно определяется содержание инвестиционной деятельности. На уровне предприятия к ней относится любая деятельность, приносящая ту или иную форму дохода. На макроуровне инвестиционная деятельность связана с развитием реального сектора экономики, к которому относятся как производственная, так и непроизводственная сферы. Размеры инвестиций являются на макроуровне критерием характера экономического развития. Если валовые инвестиции меньше амортизационных отчислений, то общественное воспроизводство носит суженный характер; если равны – то простое, и если валовые инвестиции превышают амортизационные отчисления, то общественное воспроизводство носит расширенный характер.

Мы перечислили основные различия в трактовке инвестиционной деятельности, ее форм и результатов для различных уровней экономики и должны сделать вывод, что они носят принципиальный характер. Как считает Шевчук Денис Александрович, макроэкономика, разрабатывающая модели регулирования национального хозяйства, использует одно толкование сущности инвестиций, а в практических рекомендациях для хозяйствующих субъектов существует свое понимание этой категории, в соответствии с которым и строится их инвестиционная политика. В этом противоречии состоит, по нашему мнению, одна из серьезных причин отсутствия связи между теоретическими построениями и практическими результатами, что имеет неблагоприятные последствия как для науки, так и для практики. Для выявления причин указанных противоречий рассмотрим, как развивалась теория инвестирования и каковы представления мыслителей ведущих экономических школ о сущности анализируемого процесса.

Начнем историко-логическое исследование с самого раннего научного направления – меркантилизма. Общеизвестно, что представители данного направления богатство нации отождествляли с деньгами, а деньги с благородными металлами. Источником же богатства считалась внешняя торговля, обеспечивающая приток в страну золотых и серебряных денег посредством поддержания активного торгового баланса. Эта мысль выражена в названии книги Т. Мэна “Богатство Англии во внешней торговле как принцип нашего богатства”. Но более тщательный анализ позволяет сделать вывод, что представители этого раннего учения считали, что преумножение богатства нации можно обеспечить использованием денег для организации общественного производства. Об этом свидетельствует дошедшая до нас информация о дебатах, происходивших в английской палате общин в 1621 г. Так, один из наиболее влиятельных членов парламента, сэр Эдвин Сэндис, указывал, что фермеры и ремесленники почти повсеместно испытывают лишения, что ткацкие станки бездействуют, что крестьянам приходится расторгать свои контракты “не из-за нехватки плодов земли (благодарение Господу), а из-за нехватки денег”. По существу, деньги рассматривались меркантилистами как денежная форма капитала, которая должна превратиться сначала в производительную, а затем в товарную форму, обеспечив таким образом непрерывность производственного процесса и занятость фермеров и ремесленников. Конечно, в явном виде такого исследования проведено не было, меркантилисты даже не употребляли сам термин “инвестиции”, но содержание их высказываний доказывает понимание того, что накопление сокровищ не является самоцелью для нации, а представляет лишь одно из звеньев процесса общественного воспроизводства. Таким образом, мы видим, что представители меркантилизма подметили необходимость инвестирования в производственную сферу с целью преодоления негативных явлений в экономике и преумножения богатства нации.

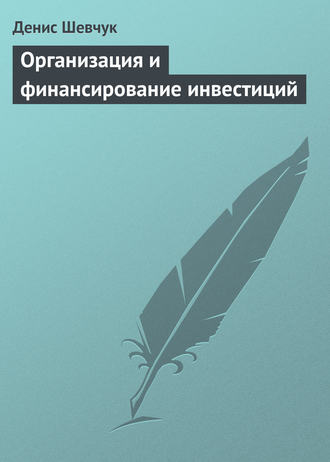

С большей определенностью процесс инвестирования проанализирован представителями учения физиократов. Ф. Кэне, автор “Экономической таблицы”, впервые определил натурально-вещественную структуру инвестиций, подразделив их на “avances primities” и “avances annuelles”, т. е. первоначальные и ежегодные авансы. Под первоначальными авансами понимались затраты на приобретение сельскохозяйственных машин, построек, рабочего скота. Эти затраты представляют собой, по определению Ф. Кэне, фонд земледельческого оборудования, время оборота которого составляло 10 лет. Ежегодные авансы состоят из затрат на семена, найм сельскохозяйственных рабочих и других подобных издержек, которые требуют ежегодного возобновления. Кэне полагал, что в ежегодные издержки входит 1/10 часть первоначальных авансов и полностью авансы ежегодные.

Различие между обоими видами авансов возникает у Кэне лишь тогда, когда авансированные деньги превращены в элементы производительного капитала, т. е. капитала, непосредственно включенного в процесс производства. А так как у физиократов единственным видом производительного капитала считался капитал, применяемый в земледелии, то и различия эти относятся только к капиталу фермера. Ф. Кэне, отрицательно относившийся к идеям меркантилистов, не причисляет ни деньги, ни находящиеся на рынке товары ни к первоначальным, ни к ежегодным авансам. Тем самым у физиократов к инвестициям относится лишь производительная форма капитала, используемого в земледелии.

Различие между его двумя составными частями (первоначальными и ежегодными авансами) состоит в различии способов, посредством которых они входят в стоимость годовой продукции, и в различии способов их возмещения. Следует отметить, что у физиократов более позднего периода “авансы” прямо называются капиталом. Кроме того, определена и непосредственная взаимосвязь между величиной производительного капитала и богатством нации. Например, Ле Трон писал: “В виде произведений труда, существующих более или менее продолжительное время, нация обладает значительным фондом богатств: этот фонд составляет капитал – капитал, непрерывно возобновляющийся и возрастающий”. Таким образом, физиократы не делают различия между пониманием сущности инвестиций на уровне отдельного фермерского хозяйства и на уровне общественного производства в целом. В любом случае к ним относятся затраты на приобретение материально-вещественных факторов производства, использование которых предусматривает как доходы фермера, так и богатство нации. Впервые физиократы вводят в экономическую теорию название этих материально-вещественных факторов – капитал. Таким образом, инвестирование выступает как процесс, направленный на возобновление и увеличение используемого капитала, при помощи которого осуществляется производственный процесс в сельском хозяйстве и возрастает богатство нации. Отличительная черта инвестирования на различных уровнях экономики состоит во включении в затраты фермера (“avances annuelles”) затрат на приобретение средств производства и на наем сельскохозяйственных рабочих, тогда как на национальном уровне к капиталу отнесены только вещественные факторы производства (подробнее см. Шевчук Д.А., Шевчук В.А. Макроэкономика: Конспект лекций. – М.: Высшее образование, 2006).

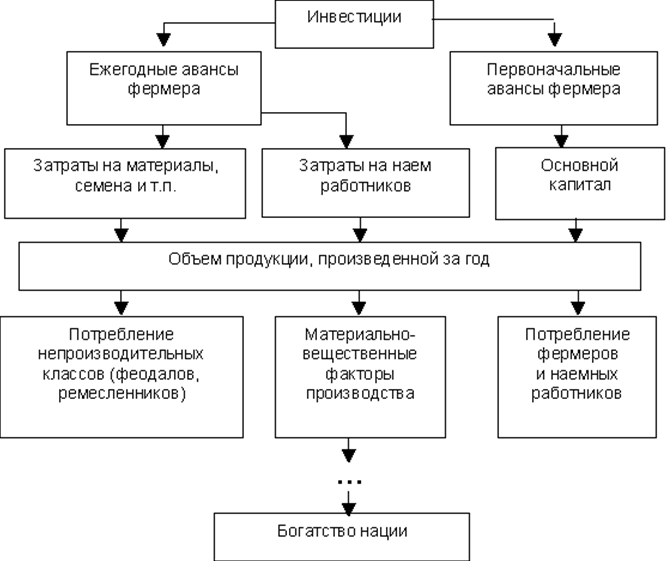

Теперь проанализируем понимание инвестиционного процесса основоположником классической теории А. Смитом.

Так же как и физиократы, он выделял объективность процесса формирования капитала, соотнося его с главной задачей своего сочинения – исследованием причин богатства народов. Известно, что результат годового труда какой-либо нации, по мнению А. Смита, может быть увеличен двумя способами: или посредством увеличения числа производительных работников, или увеличением производительной силы прежде нанятых работников. И в том и в другом случае необходимо увеличить капитал, используемый или для создания рабочих мест новых работников или для усовершенствования машин и орудий, повышающих производительную силу труда уже занятых в общественном производстве. Таким образом, А. Смит устанавливает взаимосвязь: богатство народов – количество производительных работников – производительная сила труда – размер капитала, воплощенного в средствах производства.

Рисунок 1. Представления физиократов о взаимосвязи инвестиций, капитала и богатства нации

Рисунок 2. Инвестиции: цель и результаты в представлении А. Смита

Дальнейшее развитие теории инвестирования было осуществлено К. Марксом в рамках его учения о капитале и прибавочной стоимости. Мы предприняли попытку выделить основные моменты, относящиеся к инвестиционному процессу, изложенные К. Марксом в его общей теории определения закономерностей капиталистического способа производства.

Как известно, капитал, в представлении К. Маркса, есть стоимость, приносящая прибавочную стоимость. Анализируя этот процесс самовозрастания капитала, Маркс выделяет три стадии его движения, в своей совокупности названные кругооборотом. “Капитал есть движение, – пишет он, – процесс кругооборота, проходящий различные стадии, процесс, который, в свою очередь, заключает в себе три различные формы кругооборота”. На первой стадии капиталист появляется на товарном рынке и на рынке труда как покупатель с целью приобретения необходимых факторов производства – средств производства и рабочей силы; на второй стадии происходит производительное потребление товаров, купленных капиталистом, и создание трудом наемных рабочих товаров, обладающих большей стоимостью, чем стоимость факторов производства; и на третьей стадии происходит реализация произведенных товаров, причем денежный капитал превышает первоначально авансированный на величину прибавочной стоимости.

Таким образом, конечной целью кругооборота капитала является получение прибавочной стоимости собственником средств производства. Для этого на первой стадии происходит инвестирование денежных средств для приобретения необходимых факторов производства, выступающих в форме постоянного и переменного капиталов. Раскрывая источник появления прибавочной стоимости, представляющей собой неоплаченный труд рабочих, Маркс одновременно формулирует и общие закономерности процесса производства, указывая, что рабочие и средства производства всегда остаются его факторами, и при авансировании денежных средств необходимо соблюдать качественную и количественную пропорции. Качественная пропорция состоит в том, что “денежная сумма разделяется на две части, – пишет Маркс, – одна из них идет на покупку рабочей силы, а другая – на покупку средств производства. Эти два ряда покупок имеют место на совершенно различных рынках: один – на собственно товарном рынке, другой – на рынке труда”. Количественная пропорция состоит в определенном соотношении между количеством средств производства и массой живого труда, способного привести его в действие. “Если бы налицо не было достаточно средств производства, то избыточный труд, который получает в свое распоряжение покупатель, не нашел бы себе применения. Если бы налицо было больше средств производства, чем труда, имеющегося в распоряжении покупателя, то они остались бы ненасыщенным трудом, не превратились бы в продукт”, – подчеркивает важность количественного соотношения между факторами производства К. Маркс. Таким образом, в свете учения К. Маркса процесс инвестирования на уровне отдельного предприятия состоит в приобретении, в определенной количественной и качественной пропорции, средств производства и рабочей силы с целью получения собственником предприятия прибавочной стоимости.

Маркс формулирует и количественно определяет соотношения между стоимостной и натурально-вещественной структурой общественного продукта, называя это условиями его реализации. Применительно к нашей проблеме мы можем сказать, что это условия равенства инвестиционного спроса предложению произведенных средств производства и предметов потребления для нанимаемых рабочих. Рассмотрим эти условия. Если воспроизводство носит простой характер, то стоимость продукта первого подразделения должна быть равна стоимости средств производства, потребленных в обоих подразделениях, или

I(C+V+M)=IC+IIC,

где C – стоимость потребленных средств производства;

V – стоимость рабочей силы;

M – прибавочная стоимость.

К. Маркс впервые поставил вопрос о влиянии условий реализации произведенного продукта на характер общественного воспроизводства и сформулировал, с определенными допущениями, условия равновесия на инвестиционном и товарном рынках. Следующая важная проблема, поднятая Марксом, это появление, помимо денежного капитала, представляющего собой одну из трех форм кругооборота промышленного капитала, “MONEYED CAPITAL”, или капитала, приносящего проценты.

Причиной появления этого капитала, называемого также ссудным, является развитие масштабов общественного производства и необходимость кредитной и банковской системы (подробнее см. Шевчук Д.А. Банковские операции. – М.: ГроссМедиа: РОСБУХ, 2007). Маркс считает, что движение этого капитала оторвано от движения промышленного, и поэтому он называет его “фиктивным”.

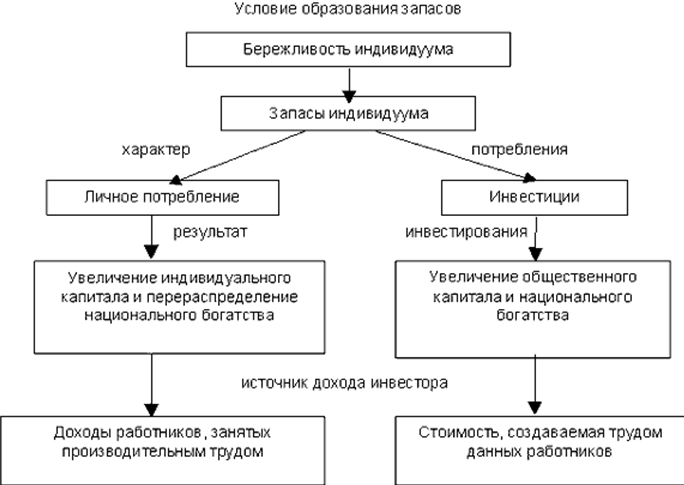

Иной подход к исследованию инвестиционного процесса мы встречаем у Альфреда Маршалла, основоположника школы неоклассического направления.

А. Маршалл анализирует процесс инвестирования как часть более общей проблемы – механизма функционирования рынка капитала. Рынок капитала представлен взаимодействием спроса и предложения, учетом факторов, оказывающих влияние на формирование каждого из указанных элементов. Причем субъектами спроса и предложения капитала являются различные лица, имеющие различные мотивации своей деятельности.

Рассмотрим прежде всего формирование предложения капитала, которое определяется сбережениями частных лиц. Под сбережениями А. Маршалл понимал разницу между доходами и издержками на потребление. Субъектами сбережений, по его мнению, могут стать все члены общества, хотя большая часть сбережений осуществляется собственниками капитала. Но тем не менее, по его утверждению, “…рента, заработки лиц свободных профессий и наемных рабочих служат важным источником накопления”. Регулируется накопление множеством разнообразных причин, среди которых Маршалл выделяет такие, как обычаи, привычка к сдержанности и умение предвидеть будущее, сила семейных привязанностей, состоящая в накоплении средств для образования своих детей, самообеспечения в старости. Наиболее значимая из них – ставка банковского процента, выступающая как регулятор объема сбережений. Маршалл подчеркивает наличие прямой зависимости между этими величинами: “Повышение предлагаемой за капитал процентной ставки, т. е. цены спроса на сбережения, ведет к увеличению объема накопления”.

В уровне процентной ставки А. Маршалл видит вознаграждение потерь, с которыми связано ожидание будущего удовлетворения от материальных ресурсов, объясняя этим рост сбережений при увеличении ставки процента. “Равным образом, – пишет он, – когда человек рассчитывает не сам употребить свое богатство, а предоставить его под процент, то чем выше процентная ставка, тем больше награды за накопление”. Причем процентная ставка зависит от того, использует ли предприниматель свои собственные средства или заемные. Маршалл использует понятие “валового процента” и “нетто-процента”. Он определяет разницу между ними следующим образом: “Процент, который мы имеем в виду, когда говорим, что он просто представляет собой доход на капитал, – это “нетто-процент”; однако то, что обычно подразумевается под выражением “процент”, включает, помимо этого, и другие элементы, и это можно назвать “валовым процентом”. Превышение валового процента над нетто-процентом Маршалл объясняет наличием “личного риска” для заимодавца. “Дело в том, – пишет он, – что тот, кто ссужает капитал для применения его в предпринимательских целях, должен взимать за него более высокий процент в качестве страховки возможного изъяна или дефекта в личном характере или в личных способностях заемщика”. К этим дефектам в характере предпринимателя Маршалл относит такие качества, как:

1. Отсутствие честности, энергичности, стимулов работы с заемным капиталом.

2. Недостаток знаний.

3. Мошенничество.

Таким образом, впервые в экономической теории было заявлено о влиянии собственности на используемые сбережения на величину ставки банковского процента, которая выступает как цена предложения на рынке капитала. Второй элемент рынка капитала – спрос – регулируется нормой прибыли на вложенный капитал, которую получает предприниматель. А. Маршалл проводит подробный анализ этого показателя, уделяя основное внимание структуре затрат предпринимателя и проблеме дисконтирования, т. е. временного соизмерения вложенных средств и отдачи от них. Инвестирование будет производиться в случае, если помимо затрат предприниматель получает дополнительную прибыль. Уровень этой прибыльности носит в рассуждениях Маршалла субъективный характер и зависит от расчета бизнесмена: “Предусмотрительный бизнесмен станет направлять вложения капитала на все участки производства до тех пор, пока не будет достигнута внешняя граница, или предел прибыльности, т. е. тот предел, при котором бизнесмену не покажется, что нет достаточных оснований полагать, что выгоды от каждого нового вложения возместят его издержки”. Несмотря на довольно расплывчатую формулировку этого “предела прибыльности” А. Маршалл дает определение условий инвестирования, состоящее в сопоставлении затрат и результатов.

Рисунок 3. Рыночный капитал и факторы инвестирования в представлении А. Маршалла

В дальнейшем изучение закономерностей инвестиционного процесса было предпринято Дж. М. Кейнсом в его работе “Общая теория занятости, процента и денег”. Отличительная особенность исследований этого ученого состоит в перенесении анализа инвестиционного процесса на уровень макроэкономики. Исторической предпосылкой кейнсианского учения послужила Великая экономическая депрессия 1929–1933 гг., поразившая все развитые страны с системой хозяйствования, основанной на рыночных принципах, декларируемых классической школой. Основной из этих принципов, известный как закон Сэя, состоит в том, что “предложение рождает спрос”, а гибкость цен на товарных рынках и рынках ресурсов обеспечивает полную реализацию произведенных товаров и полное использование ресурсов. Кейнс подверг критике постулаты классической школы, утвердившейся в работах Рикардо, Пигу, Эджуорта и его учителя – Маршалла. Их основную ошибку он видел в игнорировании факторов, оказывающих самостоятельное, независимое от предложения, воздействие на спрос, который, в свою очередь, сдерживает производство и приводит к безработице. Логика рассуждений Кейнса следующая: 1. При данном состоянии техники, объеме применяемых ресурсов и уровне издержек объем национального производства зависит от занятости, которую автор обозначает символом N. 2. Соотношение между объемом производства и величиной ожидаемых расходов на потребление, обозначенной D1, зависит от психологической характеристики общества, названной склонностью к потреблению. Следовательно, потребление зависит также и от уровня занятости. 3. Объем затрат труда N, на который предприниматели предъявляют спрос, зависит от ожидаемых расходов общества на потребление (D1) и от ожидаемых расходов общества на новые инвестиции (D2).

D = D1 + D2.

4. Поскольку D1 + D2 = y(N), где y – функция совокупного предложения, а D1 – функция от N (вводится обозначение N=X(N)), зависящая от склонности к потреблению, то

D2 = y(N) – X(N).

5. Следовательно, равновесный уровень занятости зависит:

а) от функции совокупного предложения;

б) от склонности к потреблению;

в) от объема инвестиций D2. Этот вывод, по утверждению Кейнса, и представляет суть общей теории занятости. Таким образом, мы видим, что в рассуждениях Кейнса инвестиционный спрос выступает как элемент совокупного спроса и как фактор, влияющий на занятость населения. Величина его определяется, с одной стороны, так называемыми “ожидаемыми” расходами общества на инвестиционные товары (D2); с другой стороны, – инвестиционные расходы определяются как разница между объемом совокупного предложения и ожидаемыми расходами на товары потребительского назначения. Чтобы легче представить себе взаимосвязи экономических показателей, предлагаемых Дж. М. Кейнсом, мы изобразили их в схематичной форме (рис. 4). Данная схема позволяет проследить логику рассуждения Кейнса о том, какие факторы определяют совокупный спрос, оказывающий влияние на занятость населения. Мы ограничиваемся рассмотрением условий формирования в модели Кейнса “ожидаемых инвестиционных расходов” как части совокупного спроса. Первоначально Кейнс решает вопрос об их величине, ставя в зависимость от расходов на потребление. Расходы на потребление определены как функция от занятости и от предельной склонности к потреблению. Введение в анализ этого показателя обусловливается действием выделенного Кейнсом основного психологического закона поведения населения, согласно которому люди склонны увеличивать свое потребление с ростом дохода, но не в такой степени, в какой растет доход. Если размеры потребления обозначить как Cw, а Yw – доход, то прирост потребления (DCw) имеет тот же знак, что и прирост дохода (DYw), но величина DCw, меньше, чем DYw, иначе говоря, 0 ‹DCw/DYw ‹ 1. Величину DCw/DYw Кейнс называет предельной склонностью к потреблению. О ее динамике он говорит следующее: “…Более высокий абсолютный уровень дохода, как правило, будет вести к увеличению разрыва между доходом и потреблением… Это ведет к тому, что с ростом реального дохода более высоким оказывается удельный вес той части дохо да, которая направляется в сбережения. Будет ли эта доля больше или меньше, мы все равно можем видеть основной психологический закон, присущий любому современному обществу в том, что с ростом реального дохода оно не увеличит своего потребления на всю абсолютную сумму прироста и, следовательно, будет сберегаться более значительная абсолютная сумма”. Далее в рассуждениях Кейнса речь идет о необходимости заполнить разницу между совокупным спросом и расходами на потребительские товары – инвестиционными расходами. Это обеспечит полную реализацию произведенного продукта и приток к предпринимателям денежных средств.