Денис Дубовцев

Профессия финансист. Как в современном бизнесе мотивировать людей и управлять деньгами, не забывая про риски

Второй блок – управление активами в широком понимании. Это управление доступными внутренними и внешними ресурсами, организация процессов, повышение эффективности бизнеса. К управлению активами относится, например, и выбор оптимального поставщика. Кроме того, в последние годы очень значимым активом стала хорошая банковская история, особенно если вы развиваете международный бизнес и владеете компаниями в других странах. Открытие и поддержание работоспособности банковских счетов в современном фрагментированном и ограниченном санкциями и комплаенсом мире – большое искусство и постоянные инвестиции в отношения.

Заключительная среди главных задач финансового менеджмента – управление рисками: выстраивание внутренних контролей для повышения эффективности бизнеса и предотвращение ситуаций, когда сотрудники вольно или невольно злоупотребляют своими полномочиями. Сюда я отношу классическое понимание контрольной среды из методичек по международным стандартам финансовой отчетности: контроли корпоративного уровня, информационных систем (или IT-контроли), а также финансовые контроли.

Вместе обозначенные блоки составляют комплекс взаимосвязанных элементов финансового управления. Правильная для каждого конкретного проекта (равно – необходимая по сложности и глубине) настройка процессов, обеспечение информационных обменов, синхронизация между участниками, своевременная и достаточная автоматизация – все это обеспечивается грамотным финансовым менеджментом и является непременным условием формирования любого бизнеса, коммерческого и некоммерческого проекта.

На практике очень редко финансовая функция развивается на скорости, отвечающей росту бизнеса. Обычно менеджмент и степень проработки соответствующих процессов вынуждены догонять в развитии основной производственный процесс. Причем не из-за недостатка мотивации со стороны финансового руководителя, а из-за остаточного принципа распределения ресурсов. Впрочем, это относится не только к финансам, но и в целом к любым сервисным (не главным) для бизнеса функциям. Вместе с тем невнимательное отношение к приведенным выше темам, преднамеренное или вызванное незнанием недоинвестирование в инфраструктуру, в построение и автоматизацию процессов, а также в ресурсы финансового блока многократно увеличивают риски бизнеса, что в свою очередь нередко приводит к банкротствам.

Глава 1. Финансы в управлении компанией

Роль финансиста

Позиция финансового директора принципиально отличается от таковой его коллег по управлению компанией. Он работает в первую очередь на акционеров и только потом на генерального директора. Это универсально в современном бизнесе, общепринято в международном праве, но далеко не всегда интуитивно понятно самому финансисту и его непосредственному руководителю.

При этом финансовый директор не против генерального и управленческой команды, а всегда в ней. Тем не менее его отличие от прочих руководителей заключается в том, что он скорее оппонирует им в обсуждении стратегий, выступая в роли внутреннего скептика и спарринг-партнера. Кроме того, приоритет финансового руководителя и его команды – обеспечение всех групп пользователей внутри и вне компании достоверной информацией для принятия решений, а также контроль рисков.

Традиционно финансовый директор отвечал за финансовое планирование и анализ, бюджетирование, управленческий, бухгалтерский и налоговый учет, управление ликвидностью. Среди последних тенденций в управлении бизнесом – повышение роли финансового руководителя в развитии бизнеса и стратегического операционного менеджмента. Финансовый директор превращается из учетного специалиста в полноценного бизнес-партнера генерального директора и полноправного участника совета директоров.

Как уже отмечалось, после распада СССР стратегические задачи финансового руководителя претерпевали глубинные трансформации. В 1990-е и 2000-е он должен был выстраивать систему оптимизации налоговой нагрузки, как правило, с использованием условно легальных методов, а также обеспечивать своевременное банковское финансирование, зачастую с использованием личных связей и допуская заинтересованность сторон. Незначительный процент исключений как в среде топ-менеджеров, так и со стороны банкиров, в первую очередь из небольшого числа иностранных банков, только подтверждали общее правило.

В 2010-х рост конкуренции в большинстве отраслей, в том числе с глобальными игроками, стремительный технологический прогресс в сфере государственного управления и налогового контроля в России, желание и возможность компаний, их акционеров и менеджмента выходить на международные рынки и привлекать капитал через IPO – все это привело к стремительной смене приоритетов в финансовом управлении. Стало важно показывать постоянный рост, инвестиции в электронные каналы продаж и цифровизацию бизнеса, зачастую в ущерб эффективности привлечения клиентов, а также выбор инвестиционных проектов «по одежке», а не исходя из экономических показателей. Акционеры и руководители мотивировали финансовые команды фокусироваться не на эффективности бизнеса и автоматизации операционной деятельности, а на срочном открытии новых регионов и запуске продуктов за счет новых инвестиционных денег, привлеченных красивыми прогнозами и креативной отчетностью.

Далее, начиная с 2020 года, влияние пандемии, цифровизации бизнеса (уже вынужденной, а не по веянию моды), геополитической напряженности и, соответственно, фрагментация ранее глобального мира привели к росту конкуренции в большинстве отраслей, а также к серьезному усложнению операционных процессов, особенно для компаний, имеющих выход на международный рынок: обострилась зависимость от иностранных поставщиков и инвесторов, возникли проблемы с кредитованием в зарубежных банках, с закупкой оборудования, сырья и пр.

Если раньше приоритетом организации был рост показателей, достигаемый любой ценой часто за счет инвесторов или маржинальности, то сегодня фокус на другом – на прибыльности и операционной эффективности. В большей степени это касается среднего бизнеса. Те самые выжившие – успешные предприниматели и топ-менеджеры – поняли, что дальнейшее устойчивое развитие бизнеса невозможно без построения регулярного управленческого учета, системы внутренних контролей, сквозной автоматизации процессов. В конце концов, без кардинально нового подхода к управлению компанией, в основе которого – финансовый менеджмент в современном, широком, понимании.

Среди тенденций последних лет я бы выделил стремление к внедрению эффективного сервисного подхода в работе организации. Это выражается в простом лозунге: необходимо отдать на аутсорсинг то, что будет продуктивно работать именно так, а соответствующие внутренние подразделения должны начать считать свою экономику и внедрять клиентоориентированный конкурентный подход, причем на рыночных условиях.

Если внутренний юрист или рекрутер в компании будет плохо выполнять свою функцию, не проявлять клиентоориентированность, то его внутренние клиенты наймут таких же внешних специалистов, а внутренние останутся без работы. Для адекватной оценки результативности сотрудника требуется создать инструменты – базовые финансовые дашборды с его метриками эффективности, доходов и затрат подразделений и команд, сравнения с бенчмарками на рынке, обязательно добавив расчет и анализ показателей удовлетворенности клиентов. Это и разработка методологии расчетов, сбора и интерпретации данных из множества источников, автоматизация процессов и работа с конечными потребителями (в свою очередь внутренними клиентами финансового подразделения, которые также будут оценивать предоставленный сервис), клиентоориентированность и рыночность получаемых услуг.

Перечисленное выше – безусловно задачи финансиста, и это новый вызов профессии. Нужно успеть не только самому перестроиться на новый лад, но также изменить работу и отношение своих команд (если вы еще не сделали этого – поспешите) и помочь всей компании провести то же самое. Такова лидирующая роль финансового директора, ключевая задача руководителя по финансовому планированию и анализу, основная функция финансовых бизнес-партнеров.

От бухгалтера к бизнес-партнеру

Что же подразумевает современный подход к финансовому менеджменту? Это системообразующая деятельность – любой процесс в компании, любое бизнес-начинание должно вести к реализации ее стратегических целей, как количественных, так и качественных. Принято считать, что финансовое управление – это про количественный подход. Попросту – про цифры. Это не так.

Финансовый менеджмент сегодня – это прежде всего про стратегическое целеполагание бизнеса, про фокусировку на нескольких действительно важных качественных и количественных целях, про гибкое планирование в условиях стремительно меняющихся внешних факторов и конкурентной среды. Это значительно шире и глубже по проникновению в бизнес-процессы, нежели традиционный, «учетный», финансовый менеджмент.

Классический финансовый блок включает бухгалтерию, финансово-экономический отдел, казначейство. В современных компаниях их дополняют отделом автоматизации и сопровождения финансовых систем, а также финансовыми координаторами, которые занимаются закрытием месяца с контрагентами-клиентами, контролируют сбор дебиторской задолженности и управляют кредитными лимитами для контрагентов. В широком функционале финансовые директора также отвечают за работу с акционерами, инвесторами и государством (по-английски investor relations и corporate governance, также сюда часто включается ESG-повестка, или Environmental, Social and Governance), курируют юридическую службу, комплаенс-контроль, контроль рисков, кадровый документооборот.

Не так давно появилась такая тенденция: сервисные подразделения предоставляют бизнесу функциональных экспертов (бизнес-партнеров), которые замотивированы на общие результаты компании, сравнительно хорошо разбираются в бизнесе и помогают сотрудникам коммерческих подразделений решать вопросы, связанные с соответствующим внутренним (или внешним, если привлекается аутсорсинг) сервисом. Это может быть HR, логистика, финансы, юридические вопросы и многое другое в зависимости от отрасли, к которой относится бизнес.

Бизнес-партнер отличается от рядового сотрудника сервисного подразделения бо́льшим опытом и экспертностью в смежной функциональной или коммерческой сфере и вместе с тем – глубоким пониманием производственного процесса и безусловной ориентированностью на достижение результатов подразделения и компании.

Бизнес-партнер в данном случае – это, как правило, бывший финансовый контролер или опытный финансовый аналитик. Значительно реже – бухгалтеры, хотя для них это возможность личностного, профессионального и карьерного роста и повышения дохода, а также страховка от выбытия из профессии. О последнем, очень актуальном, аспекте мы поговорим позже.

Финансовый бизнес-партнер помогает бизнес-подразделению или дочерней компании в решении операционных задач бюджетирования и долгосрочного планирования, в расчете юнит-экономики, финансовом моделировании.

В свою очередь и финансовому подразделению выгодно иметь «своего» специалиста в составе бизнес-подразделения. Он детально вникает в операционные задачи, помогает финансовым координаторам, занимающимся закрытием периодов с клиентами и контрагентами, ведет в подразделении бюджет, анализирует план-факт и занимается текущим планированием.

Становиться бизнес-партнерами можно тем, кто в своей работе имеет широкий перспективный взгляд, всегда ориентируется на общие результаты компании, стратегические цели и перспективное развитие, а не на собственные потребности или узконаправленные цели сервисной функции. Для успешной работы бизнес-партнеру важно иметь экспертность, детально знать процессы компании и разбираться в конкурентном окружении. Необходимо быть самостоятельным, ответственным, быстро обучающимся и, безусловно, опытным специалистом.

Учитывая политические изменения, происходящие в мире, структурные сдвиги в экономике, динамику развития профессии финансиста с начала XXI века, я не побоюсь предположить, что любой современный финансовый менеджер и перспективно мыслящий бухгалтер, который хочет остаться конкурентоспособным на рынке труда, будет вынужден стать бизнес-партнером уже в ближайшие годы.

Приведу пример одного из коллег. Классический бухгалтер, она, из-за переезда в другую страну, была вынуждена оставить на время специальность, после чего работала удаленно рядовым сотрудником контактного центра. В определенный момент проявила себя и получила возможность занять в компании сначала должность бухгалтера, а затем – руководителя группы.

Знание операционных процессов изнутри, полученное во время работы в контактном центре, достаточно быстро позволило сотруднику стать не просто бухгалтером, а, по сути, бизнес-партнером, и в дальнейшем по праву занять позицию главного бухгалтера компании. Ей пришлось существенно подтянуть знание английского языка, переформатировать общепринятые негибкие и страдающие радикализмом бухгалтерские подходы в клиентоориентированные и сервисные, стать методологом с более широкими знаниями и зоной ответственности, чем у классического руководителя бухгалтерии.

В дополнение к этому она организовала активное и растущее профессиональное сообщество на базе чата, что, помимо помощи коллегам и улучшения качественного уровня бухгалтерской среды в России, способствует развитию личного бренда.

Вот это и есть – пусть непростой, но показательный и достойный уважения – путь от классического учетного работника к разностороннему, развивающему себя и окружающих финансовому бизнес-партнеру – специалисту будущего.

Профиль современного финансового менеджера

Для современного специалиста глубокая экспертиза и опыт в одной сфере становятся недостаточным условием для долгосрочного сохранения конкурентоспособности на рынке труда. Практически везде требуются разносторонние профессионалы. Во многом это вызвано ускорением бизнес-процессов, повсеместной автоматизацией и цифровизацией всех отраслей, а также резко возросшей потребностью бизнеса в быстром и качественном анализе больших массивов данных.

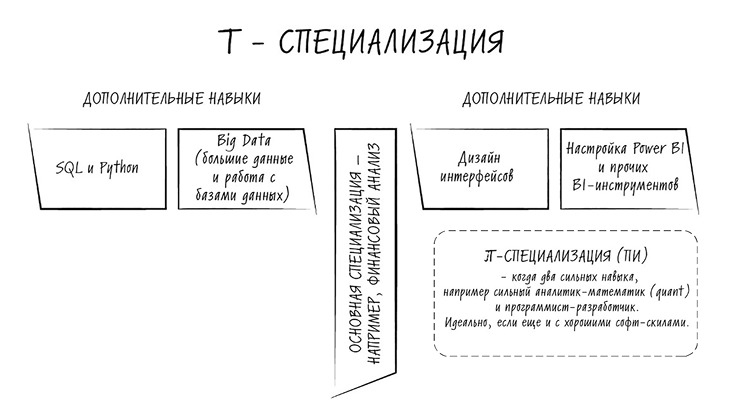

В условиях постковидной цифровизации, вымывания инвестиций и потребности бизнесов быть финансово независимыми, глобальной экономики, фрагментированной военными конфликтами, профессионал должен обладать Т-специализацией: экспертными знаниями и опытом по ключевой зоне ответственности, общими навыками и различной глубины познаниями в смежных, комплементарных областях, а также постоянно учиться новому и совершенствоваться в старом.

Например, финансовый аналитик должен быть экспертом в финансовом анализе, владеть на профессиональном уровне инструментарием Excel и PowerPoint, обладать навыками поиска и анализа информации, а также структурированного преподнесения ее в сжатой и доходчивой текстовой и визуализированной форме. Это основное.

Кроме того, финансовый аналитик может обладать такими комплементарными навыками, как умение составлять SQL-запросы к базам данных для получения необходимой информации при подготовке отчетов и проводить статистический анализ больших массивов данных (то, что по-английски называется big data).

Дополнительной специализацией может (и должен) стать навык работы с наиболее распространенными интерфейсами визуализации: PowerBI, Tableau. Причем нужно уметь не просто пользоваться, но и настраивать сложные графические визуализации и дашборды аналитики, формировать вспомогательные базы данных, организовывать архитектуру общей системы аналитики.

Вне всяких сомнений, любой современный финансовый специалист, собирающийся оставаться в своей профессии еще 10–20 лет, должен обладать высоким уровнем знания английского языка, даже если непосредственная работа не предполагает устное или письменное общение на иностранном языке. Английский является международным языком бизнеса и науки. Я абсолютно уверен, что ежедневное самообучение, анализ актуальных изменений и новаций специалистом будущего невозможны без самостоятельного изучения актуальных презентаций, книг, лекций, статей и прочих источников на английском.

Необходимо постоянно учиться, самостоятельно определяя направления и курсы, которые требуются для сохранения конкурентоспособности с учетом собственных сильных и слабых сторон и видения (плана) развития карьеры. На мой взгляд, полезно пройти профессиональные и личностные тесты, чтобы знать о своих склонностях и недостатках. Важно иметь план развития карьеры, регулярно пересматривать и анализировать его – теперь это жизненная необходимость. Современный бизнес настолько быстро меняется, что «переобуваться» в новую профессию, скорее всего, потребуется не один, а несколько раз. Значит, нужно учиться, переучиваться и доучиваться на протяжении всей своей профессиональной деятельности.

Приведу свой пример. В конце прошлого века, когда я оканчивал учебу в школе, наиболее престижными направлениями высшего образования считались банковские специальности, международная экономика, юридическое образование. Собственно, для получения высшего образования я, не без помощи и совета родителей, выбрал специальность, которая сочетала юридические и финансовые аспекты – новое и считавшееся актуальным после кризиса 1998 года антикризисное управление.

Работать же пошел в банковский бизнес – в управление отношениями с крупными корпоративными клиентами. Получил опыт их сопровождения и структурирования сделок в машиностроении, целлюлозно-бумажной промышленности и прочих «тяжелых» отраслях, поработал пять лет в ведущем иностранном банке в России, семь лет за рубежом – в двух западноевропейских странах.

Через десять лет после старта карьеры мне стало очевидно, что банковский бизнес ожидает зарегулированность и автоматизация операций, и потребность в людях уменьшится. Соответственно, возрастет конкуренция между опытными специалистами, попавшими под сокращение, а оплата труда вследствие роста конкуренции постепенно снизится. Поэтому свою текущую на тот момент специальность, в которой я был успешен и зарабатывал неплохие деньги, отнес к малоперспективным для развития карьеры. Перспективной посчитал работу в современных технологических компаниях, которые оцифровывают традиционные отрасли с массовым клиентским спросом.

Попробовав силы в собственном бизнесе и получив опыт в корпоративном финансировании, я обратился к управлению технологическими стартапами. Здесь приобрел навыки управления финансами компании, масштабирующей свою деятельность, и развил менеджерские компетенции в руководстве растущим коллективом при ежегодном удвоении-утроении объемов и стремительном расширении географии операций. Параллельно я осваивал смежные навыки в управлении базами данных, IT-инструментарием и разработке продуктов. Считаю, что это и есть проактивное планирование карьеры и самостоятельное становление Т-специалиста.

Ведущие эксперты по карьерному развитию, в свою очередь, уже говорят о будущем для П-специалистов. В отличие от Т-специалистов, которые обладают одним стержневым профессиональным навыком, они углубленно развивают две профессиональные экспертизы, как правило, смежные.

Например, для финансового аналитика таковыми могут стать финансовый анализ и управление базами данных, финансовое планирование и эконометрическое моделирование и статистический анализ с углубленным знанием маркетинговых инструментов и знаниями в смежных областях. Для руководителя – развитие навыков автоматизации процессов и изучение и внедрение в работу методик гибкого управления (agile-management).

Как видите, востребованность специалистов определяется не только хорошо прокачанными навыками коммуникации, умением находить общий язык со всеми типами сотрудников и стейкхолдеров (так называемых soft skills), но и наличием опыта автоматизации рутинных процессов и управления данными, а также желанием постоянно развиваться в этом направлении. Очевидна тенденция в растущем спросе на «умеющих договариваться аналитиков-автоматизаторов».

Мотивация финансовых сотрудников

Перечисляя главные области внимания финансового директора, на первое место я поставил управление персоналом. Это сделано не случайно – в современном мире в основе успеха бизнеса лежит человеческий фактор. Я искренне считаю, что плох тот руководитель, который нанимает людей глупее себя. На каждой ключевой позиции в финансовом блоке должен быть специалист, разбирающийся во вверенной ему зоне ответственности намного лучше и глубже своего руководителя – финансового директора.

Это практически одинаково верно как по отношению к разработке продукта, ключевым производственным и операционным функциям, так и к сервисным внутренним бизнес-процессам, например финансовому управлению. Этому принципу в изложении основного материала я буду следовать и далее.

Поскольку ваш бизнес и успех зависят от качеств людей и их вовлеченности в работу, то и стратегический приоритет следует отдать повышению эффективности использования этого ресурса. Речь идет о мотивации персонала, как текущей, так и долгосрочной.

Безусловно, на любой позиции должны быть люди, бескорыстно интересующиеся своей профессией, работающие по призванию, а не за зарплату. Если вы как финансовый специалист чувствуете, что занимаетесь не своим делом, вам не интересны ежедневно выполняемые рутинные обязанности, если вы не стремитесь самостоятельно, без принуждения развиваться в профессии – очень серьезный повод срочно переосмыслить свои приоритеты и цели, поискать другое приложение для собственной энергии и времени.

Работа, за вычетом времени на сон, в сутках занимает бо́льшую, наиболее продуктивную часть нашей жизни, а значит, глупо заниматься нелюбимым делом. При этом простое удовольствие от работы ни в коем случае не отменяет справедливую денежную компенсацию. В идеале она должна покрывать все основные потребности человека и его семьи, ведь это высококвалифицированный труд.

Бывает так, что заработная плата бухгалтеров и финансовых координаторов оказывается низкой по сравнению с доходами остального персонала компании, и это соответствует рынку. К сожалению, если ситуация на нем складывается так, то и коммерчески ориентированная организация не может платить существенно больше рынка. Для сохранения мотивации и роста уровня жизни таких специалистов им следует индивидуально развиваться с прицелом на расширение экспертности и зоны ответственности.

Поскольку финансовый директор, в отличие от прочих топ-менеджеров, больше работает на акционеров, нежели чем на генерального директора, то и мотивировать его надо не краткосрочными показателями, а долгосрочными стратегическими – в первую очередь капитализацией бизнеса.

Это позволяет нивелировать конфликт интересов, в частности – снизить риск принятия решений с коротким горизонтом планирования в угоду текущим показателям эффективности бизнеса. Часто в компаниях вольно или невольно происходит подстройка отчетности под требуемые для выплаты годовых бонусов цифры, принятие краткосрочных инициатив, удобных для менеджмента, но невыгодных для долгосрочного повышения стоимости бизнеса. Задача финансового руководителя вместе с советом директоров и внутренними аудиторами – выстраивать процессы таким образом, чтобы достичь баланса между краткосрочными задачами и стратегическими целями компании и избежать конфликта интересов разных групп персонала с целями организации.

Сотрудников, занимающихся финансовым менеджментом, следует мотивировать высокой фиксированной заработной платой, чтобы у них не возникала необходимость в переменной части (бонусах и премиях, зависящих от общего годового результата компании). Последнюю нужно вводить за отдельные проекты, требующие «героических» усилий для реализации: сделки M&A, привлечение инвестиционных раундов, выход на биржу (первичное размещение IPO и вторичное предложение акций – проведение SPO), проведение аудитов или дью-дилидженсов[2] в рекордные сроки. Это относится не только к финансовому директору, такую систему поощрения необходимо распространять на ключевых сотрудников финансовой службы.

Вернемся к компетенциям финансиста. Конечно, он должен обладать всем комплексом знаний о бизнесе и производственной деятельности. От современного финансового менеджера требуется широкий взгляд и глубокое понимание процессов за пределами финансов и бухгалтерского учета. Любой такой специалист, даже если это учетный работник или сотрудник, управляющий кассой и счетами, должен понимать бизнес-процессы организации и цепочку создания стоимости, разбираться в конкурентной среде предприятия и, как результат, – видеть свое место в поддержании работоспособности и развития предприятия.

Задача финансового руководителя также заключается в подборе правильных людей и постоянном транслировании им задач, ценностей и конкурентных позиций компании, в которой они работают. Со стороны же сотрудников необходима искренняя заинтересованность операционными процессами и стратегией организации, создаваемыми ею продуктами, ощущение важности своей роли влияния на общий результат.

Такой подход к мотивации финансовых работников позволяет выстроить достаточный уровень экспертности и вовлеченности в бизнес, сформировать на вверенном участке работы здоровый перфекционизм и мотивировать на достижение общих результатов. Руководитель же финансового блока должен обладать существенной независимостью в рамках команды менеджмента, чтобы иметь возможность эффективно отвечать за выстраивание контрольных процессов, правильно организовать систему информирования для принятия решений руководителями продуктовых направлений, функциональными лидерами, акционерами и инвесторами.

Соответственно, только обладая существенной независимостью от бизнес-лидеров и не имея ангажированности к краткосрочным результатам, на советах директоров финансовый руководитель может комментировать показатели за прочих топов, поскольку он менее подвержен влиянию текущих целей. В таком случае доверие его комментариям априори выше, а конфликт интересов значительно меньше, или, в идеале, отсутствует.

Среди качеств финансового директора важна добросовестность (англ. integrity) – акционеры должны быть уверены, что он всегда прозрачно и честно описывает результаты, даже если это не выгодно лично ему. Вот почему важно отстраивать (и настраивать) систему, в которой суждения и управленческие решения лидера финансового подразделения не подвержены прямому или косвенному влиянию мотивирующего краткосрочного фактора, например, выплатам бонусов по результатам компании за квартал, полугодие, год.

Со стороны финансового руководителя крайне важно учитывать, что, представляя отчетность и результаты работы компании и подразделений топ-менеджерам, совету директоров и акционерам, желательно оформлять выводы в письменной форме, чтобы избежать неверной интерпретации цифр и последующего необъективного ухудшения восприятия ситуации из-за эффекта испорченного телефона.