Альфред Фрост

Волновой принцип Эллиотта: Ключ к пониманию рынка

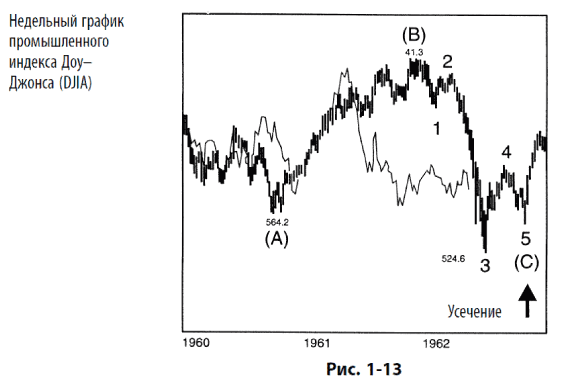

Усечение

Эллиотт использовал слово «неудача» (failure) при описании ситуации, когда пятая волна не уходит дальше конца третьей волны. Мы предпочитаем более спокойный термин «усечение» или «усеченная пятая» волна. Обычно усечение может считаться подтвержденным, если замечено, что предполагаемая пятая волна содержит все пять необходимых подволн, как показано на рис. 1-11 и 1-12. Усечение часто возникает вслед за особенно сильной третьей волной.

Американский фондовый рынок дает два примера усеченных пятых волн высоких степеней за всю историю c 1932 г. Первое такое усечение возникло на медвежьем рынке в октябре 1962 г. во время Карибского кризиса (см. рис. 1-13). Оно последовало за крахом, который проявился как волна 3. Второе возникло в конце 1976 г. (см. рис. 1-14). Оно последовало за мощной растущей волной (3), которая развивалась с октября 1975 по март 1976 г.

Диагональные треугольники (клинья)

Диагональный треугольник – это движущая модель, которую нельзя отнести к импульсам, поскольку у него есть одна или две черты, характерные для коррективных моделей. Диагональные треугольники подменяют собой импульсы в определенных местах волновой структуры. Как и в случае импульсов, в треугольниках противодействующие подволны не совершают полного возврата к началу предшествующей действующей подволны, а третья волна никогда не бывает самой короткой. Однако диагональные треугольники представляют собой единственную пятиволновую структуру, сонаправленную главному тренду, в рамках которой волна 4 почти всегда вторгается на ценовую территорию волны 1. В редких случаях диагональный треугольник может завершиться усечением, хотя в нашем опыте величина таких усечений оказывалась минимальной.

Конечные диагональные треугольники

Конечный диагональный треугольник представляет собой особый тип клина, который появляется прежде всего в пятой волне в те моменты, когда предшествующее движение зашло, по словам Эллиотта, «слишком далеко и слишком быстро». Незначительная часть конечных диагональных треугольников появляется в волнах С моделей А – В – С. В двойных и тройных тройках (см. следующий раздел) они появляются лишь как последняя волна С. Во всех случаях они обнаруживаются в конечных волнах более крупных моделей и указывают на истощение более крупного движения.

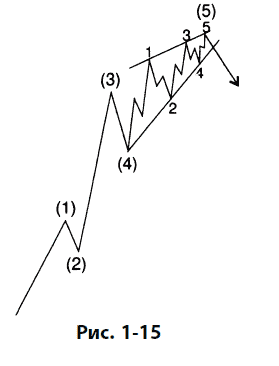

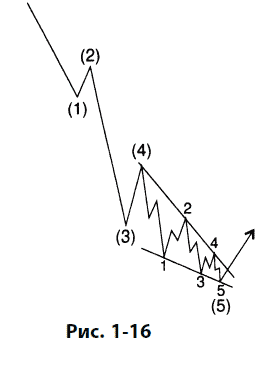

Конечные диагональные треугольники принимают форму клина, ограниченного двумя сходящимися линиями. Каждая подволна, включая волны 1, 3 и 5, подразделяется на «тройку», что в других случаях является признаком коррективной волны, приводя к общему подсчету 3–3 – 3–3 – 3. Конечные диагональные треугольники изображены на рис. 1-15 и 1-16, где они показаны в своих типичных позициях внутри более крупной импульсной волны.

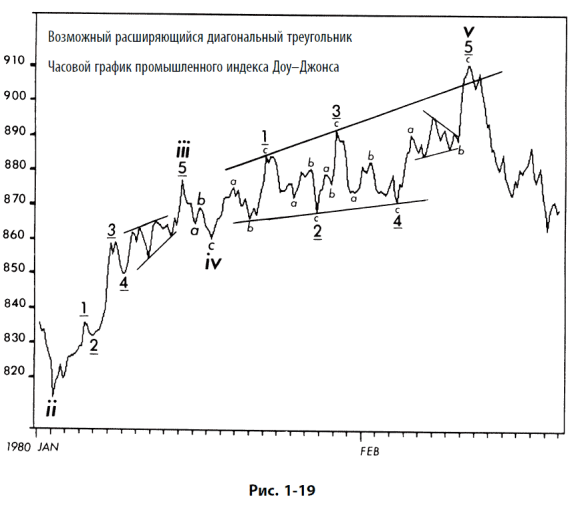

Мы нашли один случай, когда ограничивающие линии фигуры расходились, образуя скорее расширяющийся, чем сужающийся клин. Однако аналитически эта модель неудовлетворительна в том плане, что третья ее волна была самой короткой из действующих волн, все построение оказывалось крупнее обычного и была возможна, если не предпочтительна, другая его интерпретация. По этим причинам мы не включили этот случай в набор допустимых вариаций.

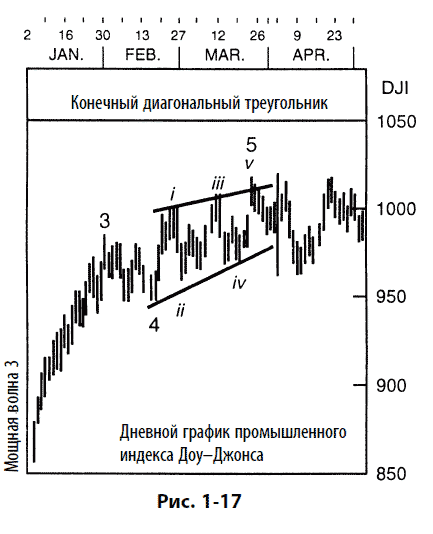

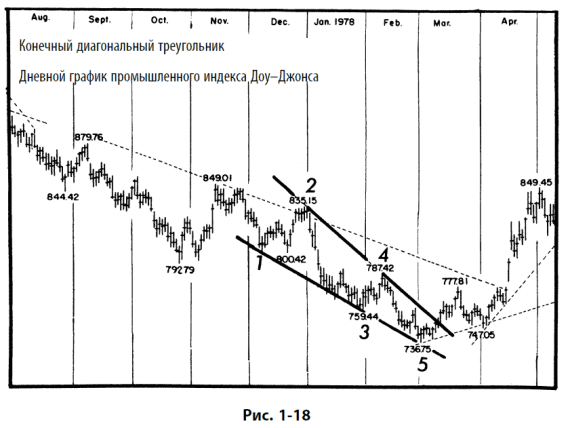

Конечные диагональные треугольники возникали в последнее время в волнах малой степени, как это было в начале 1978 г., минутной степени – в феврале – марте 1976 г., и в наимельчайшей степени в июне 1976 г.

Рис. 1-17 и 1-18 показывают два из этих периодов, иллюстрируя в одном случае восходящее, а в другом – нисходящее направление модели в реальной жизни. На рис. 1-19 показан наш возможный расширяющийся диагональный треугольник. Обратите внимание на то, что в каждом случае за конечным диагональным треугольником следует важное изменение направления.

Хотя на рис. 1-15 и 1-16 проиллюстрированы иные случаи, пятая волна диагонального треугольника часто оканчивается «выбросом» цены, т. е. кратким проколом линии тренда, соединяющей конечные точки первой и третьей волн. Примеры из реальной жизни, приведенные на рис. 1-17 и 1-19, показывают ценовые «выбросы». В то время как по мере формирования диагонального треугольника малой степени оборот торгов чаще всего снижается, в момент «выброса», как правило, наблюдается резкий рост оборота. В редких случаях пятая подволна треугольника не доходит до своей трендовои линии сопротивления.

Направленный вверх диагональный треугольник является медвежьей моделью, за ним обычно следует резкое падение цен, по меньшей мере до того уровня, где он начался. Направленный вниз диагональный треугольник является бычьим и обычно дает начало резкому росту цен.

Растяжения пятых волн, усеченные пятые волны и диагональные треугольники подразумевают одно и то же: впереди драматичный разворот. В некоторых поворотных точках в волнах разных степеней одновременно возникают два таких явления, объединяя силы для следующего движения в противоположном направлении.

Ведущие диагональные треугольники

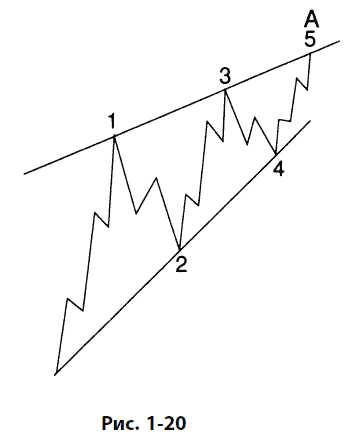

Когда диагональные треугольники появляются в волне 5 или С, они принимают форму 3–3 – 3–3 – 3, которую описал Эллиотт. Однако не так давно стало ясно, что время от времени в импульсах в волне 1 и в зигзагах в волне А появляются вариации этой модели. Характерные перекрытия волн 1 и 4 и схождение ограничивающих линий, образующих форму клина, остаются теми же, что и в случае конечных диагональных треугольников. Однако деление отличается и образует модель 5–3 – 5–3 – 5. Структура этого образования (см. рис. 1-20) соответствует духу волнового принципа, в котором пятиволновое деление действующих волн свидетельствует о «продолжении», в противоположность «прекращению», подразумеваемому трехволновым делением действующей волны конечного диагонального треугольника. Аналитик должен помнить о возможности такой модели, чтобы не путать ее со значительно более распространенным явлением – серией первых и вторых волн, показанной на рис. 1–8. Главный ключ к распознаванию этой модели – значительное замедление движения цены в пятой подволне по сравнению с третьей. В противоположность этому, при развитии первой и второй волн скорость изменения цен в типичном случае возрастает, а ширина рынка (т. е. количество акций, участвующих в движении) часто увеличивается.

На рис. 1-21 показан взятый из жизни пример ведущего диагонального треугольника. Эта модель не была изначально открыта Эллиоттом, однако она появлялась достаточно часто и на длительном отрезке времени, чтобы авторы убедились в ее обоснованности.

Коррективные волны

Рынки двигаются против тренда более высокой степени лишь с видимым усилием. Сопротивление со стороны более крупного тренда, по-видимому, предотвращает развитие коррекции в полную движущую структуру. Из-за этой борьбы между двумя противоположно направленными движениями идентификация коррективных волн – более сложная задача для аналитика, чем изучение движущих волн, которые развиваются в направлении более крупного тренда. Другой результат этого конфликта между трендами заключается в том, что коррективные волны несколько более разнообразны, чем движущие. Кроме того, сложность структуры может меняться в процессе развития коррективной волны, поэтому некоторые ее внутренние составляющие могут выглядеть как самостоятельные волны большей степени (см. рис. 2–4 и 2–5). По этим причинам соотнесение коррективных волн с узнаваемыми моделями временами может оказаться трудной задачей. Поскольку завершение коррективных волн менее предсказуемо, чем окончание движущих волн, при анализе рынка, пребывающего в капризном коррективном настроении, следует проявлять больше терпения и гибкости чем тогда, когда цены находятся в устойчивом движущем тренде.

Самое важное правило, которое может быть извлечено из изучения разнообразных коррективных моделей, состоит в том, что коррекции никогда не образуют пятерки. Лишь движущие волны образуют пятерки. По этой причине начальное пятиволновое движение против большего тренда никогда не оказывается завершенной коррекцией, но бывает лишь ее частью. Рисунки, приведенные в данном разделе, призваны проиллюстрировать этот момент.

Коррективные процессы проявляются двумя способами. Резкие коррекции круто направлены против более крупного тренда. Боковые коррекции, хотя и приводят всегда к итоговому возврату против движения предыдущей волны, в типичном случае содержат движение, которое возвращает цену к уровню начала коррекции или уходит дальше него. Внешне такая коррекция выглядит как движение в горизонтальном ценовом диапазоне. Причина выделения данных двух типов коррекций изложена в главе 2 при обсуждении нормы чередования.

Характерные коррективные модели подразделяются на четыре основные категории:

зигзаг (5–3 – 5; включает три типа: единичный, двойной и тройной);

горизонтальная коррекция (3–3 – 5; включает три типа: нормальная, расширенная и бегущая);

треугольник (3–3 – 3–3 – 3; четыре типа: три сужающихся варианта (восходящий, нисходящий и симметричный) и расширяющийся вариант (обратный симметричный));

комбинации (два типа: двойная тройка и тройная тройка).

Зигзаг (5-3-5)

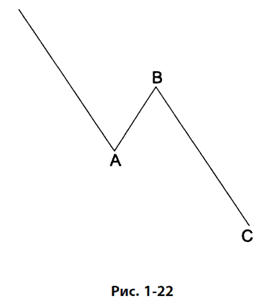

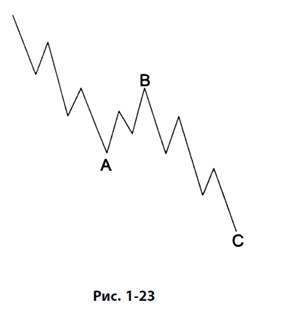

Единичный зигзаг на бычьем рынке представляет собой простую трехволновую понижающуюся модель, обозначаемую буквами А – В – С. Последовательность подволн – 5–3 – 5, причем вершина волны В заметно ниже начала волны А, как показано на рис. 1 следует проявлять больше терпения и гибкости 1-22 и 1-23.

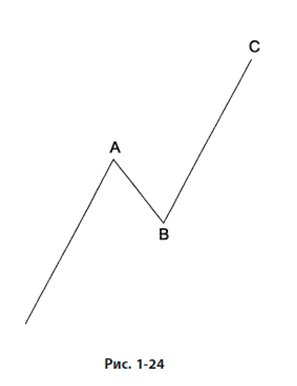

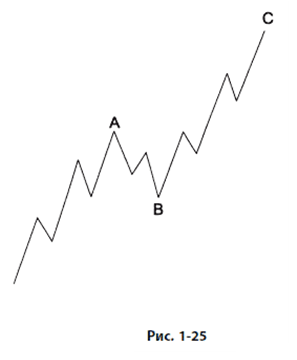

На медвежьем рынке зигзагообразная коррекция возникает в противоположном направлении, как показано на рис. 1-24 и 1-25. По этой причине зигзаг, свойственный медвежьему рынку, часто называют перевернутым зигзагом.

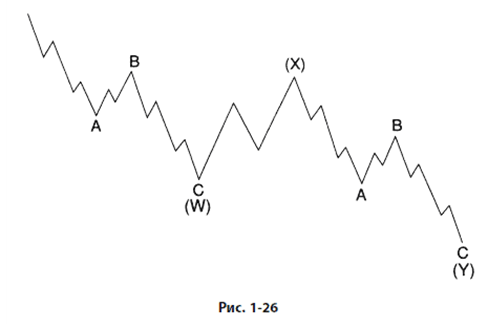

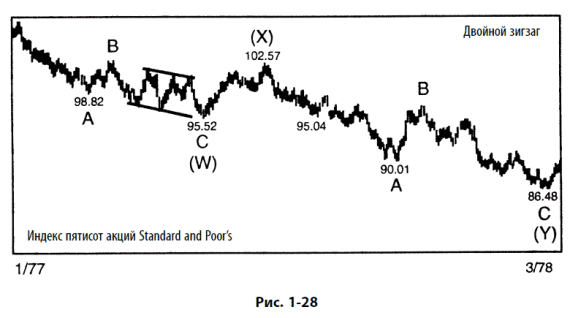

Иногда зигзаги появляются последовательно – дважды, самое большее, трижды, в частности когда первый зигзаг не достигает обычной цели. В этих случаях каждый зигзаг отделяется вмешательством «тройки», образуется двойной зигзаг (рис. 1-26) или тройной зигзаг. Эти формации аналогичны растяжению импульса, но реже встречаются. Коррекция промышленного индекса Доу – Джонса, имевшая место с июля по октябрь 1975 г. (рис. 1-27), является двойным зигзагом, так же как и коррекция фондового индекса Standard and Poor’s 500, продолжавшаяся с января 1977 по март 1978 г. (рис. 1-28). Вторые волны импульсов часто оказываются зигзагами, в то время как четвертые – редко.

Подсчет волн внутри двойных и тройных зигзагов и двойных и тройных троек (см. следующий раздел) был сделан Р.Н. Эллиоттом не вполне аккуратно. Эллиотт обозначал разграничительное движение как волну X, так что двойные коррекции оказывались помеченными как А – В – С – Х – А – В – С. К сожалению, такой способ обозначений неправильно показывает степень действующих подволн каждой простой модели. Он подразумевает, что данные подволны лишь на одну степень меньше, чем коррекция в целом, тогда как фактически они меньше на две степени. Мы устранили эту проблему, введя следующие обозначения: последовательные действующие компоненты двойных и тройных коррекций помечаются как волны W, Y и Z, так что вся модель подсчитывается как W – X – Y (– X – Z). Теперь буква W указывает на первую коррективную модель в двойной или тройной коррекции, Y – на вторую, a Z – на третью. Исходя из этого каждая подволна (А, В и С, а также, – D и Е в треугольнике – см. следующий раздел) теперь правильно рассматривается как на две степени меньшая, чем вся коррекция. Каждая волна Х – это противодействующая и, следовательно, всегда коррективная волна (как правило, еще один зигзаг).

Горизонтальные коррекции (3–3 – 5)

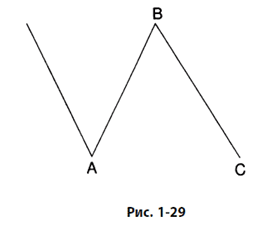

Горизонтальная коррекция отличается от зигзага тем, что ее подволны образуют последовательность 3–3–5, как показано на рис. 1-29 и 1-30. Поскольку первая действующая волна – волна А – не обладает понижающей силой, достаточной для того чтобы развиться в полную пятиволновую структуру, как это происходит в зигзаге, волна В наследует эту недостаточность противотрендового давления и оканчивается недалеко от начала волны А. Волна С, в свою очередь, обычно завершается лишь слегка за пределами конца волны А, не выходя за него существенно, как это бывает в зигзагах.

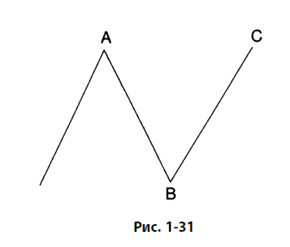

На медвежьем рынке образуется та же самая модель, но здесь она перевернута, как показано на рис. 1-31 и 1-32.

Обычно горизонтальная коррекция гораздо менее глубока, чем зигзаг. Она появляется в те периоды, когда более крупный тренд силен, поэтому она почти всегда предшествует растяжению или следует за ним. Чем мощнее базовый тренд, тем короче бывает горизонтальная коррекция. В рамках импульса чаще всего горизонтальной коррекцией оказывается четвертая волна, в то время как вторая волна редко ведет себя как горизонтальная коррекция.

Иногда случаются так называемые «двойные горизонтальные коррекции». Эллиотт отнес такую формацию к категории «двойных троек», которые будут рассмотрены ниже в данной главе.

Выражение «горизонтальная коррекция» используется как общий термин для любых коррекций А – В–С, которые подразделяются на 3–3–5. В работах Эллиотта тем не менее назывались три типа коррекций 3–3–5, различающихся своей общей формой. В нормальной горизонтальной коррекции волна В оканчивается примерно на уровне начала волны А, а волна С завершается, пройдя немного дальше конца волны А, как было показано на рис. 1-29 – 1-32. Однако значительно чаще встречается разновидность, которую мы называем расширенной горизонтальной коррекцией и которая содержит ценовой экстремум, превосходящий тот, который был достигнут в предшествующей импульсной волне. Эллиотт называл такую вариацию «неправильной» коррекцией, однако данный термин непригоден в силу того, что такие коррекции в действительности встречаются чаще, чем «нормальные».

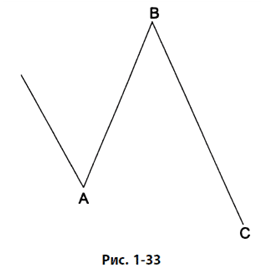

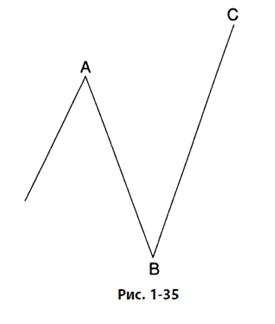

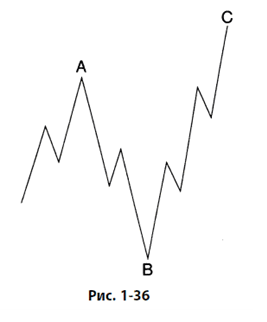

В расширенных горизонтальных коррекциях экстремум волны В преодолевает стартовый уровень волны А, а волна С оканчивается существенно дальше конечного уровня волны А, как показано на рис. 1-33 и 1-34 для бычьего рынка и на рис. 1-35 и 1-36 для медвежьего рынка. Поведение промышленного индекса Доу – Джонса в период с августа по ноябрь 1973 г. было расширенной горизонтальной коррекцией на медвежьем рынке, или «перевернутой расширенной горизонтальной коррекцией» (см. рис. 1-37).

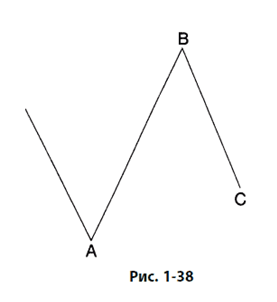

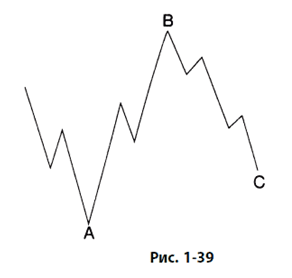

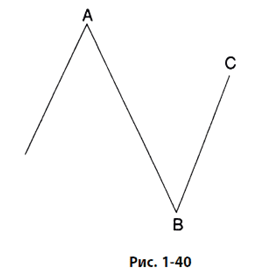

В редко встречающейся вариации модели 3–3–5, которую мы называем бегущей горизонтальной коррекцией, волна В заканчивается значительно дальше начального уровня волны А, как и в случае расширенной горизонтальной коррекции. Однако волна С оказывается неспособной достичь уровня, на котором заканчивается волна А (см. рис. 1-38 – 1-41). По-видимому, в этом случае силы, действующие в направлении основного тренда, настолько мощны, что фигура искривляется в его направлении. При идентификации горизонтальной коррекции (и особенно бегущей) очень важно, чтобы ее внутреннее деление соответствовало правилам Эллиотта. Если предполагаемая волна В, например, разбивается на пять подволн, а не на три, то наиболее вероятно, что это первая волна импульса более высокой степени. Мощь соседних импульсных волн важна для распознавания бегущих коррекций, которые появляются только на сильных и быстрых рынках. Однако нужно сделать предостережение. Примеров такого типа коррекций в истории цен очень мало. Никогда не торопитесь относить коррекцию к данной категории, иначе в девяти случаях из десяти вы обнаружите, что ошиблись. Напротив, бегущий треугольник значительно более распространен (см. следующий раздел).

Горизонтальный треугольник

Треугольник, по-видимому, отражает баланс сил, становящийся причиной бокового движения, которое обычно сопровождается снижающимися объемом и волатильностью. Модель треугольника содержит пять перекрывающихся волн, которые делятся как 3–3 – 3–3 – 3 и помечаются буквами A – B–C – D–E. Треугольник ограничивается линиями, соединяющими конечные точки волн А и С, а также B и D. Волна Е может не дойти до линии А – С или проколоть ее, причем наш опыт говорит о том, что это бывает в большинстве случаев.

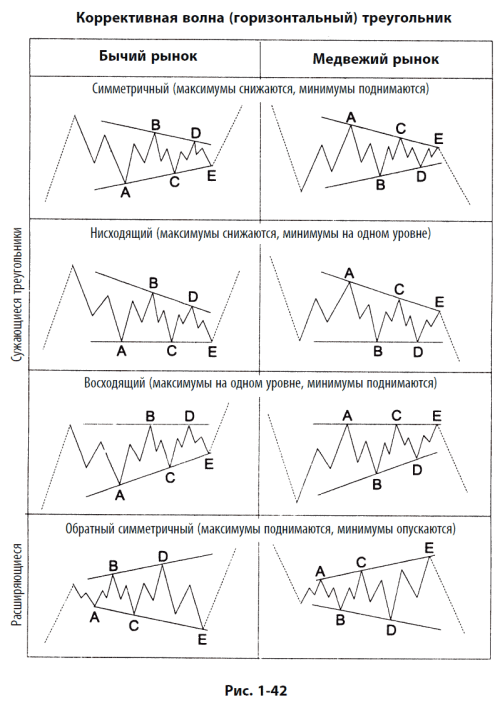

Существует две разновидности треугольников: сужающиеся и расширяющиеся. Среди сужающейся их разновидности есть три типа: симметричные, восходящие и нисходящие, как показано на рис. 1-42. У редко встречающегося расширяющегося треугольника нет вариаций. Он всегда появляется так, как показано на рис. 1-42, и по этой причине Эллиотт определил его как «обратный симметричный» треугольник.

Рис. 1-42 изображает каждый из сужающихся треугольников внутри области предыдущих ценовых движений, что может быть определено как нормальный треугольник. Однако наиболее часто волна В сужающегося треугольника уходит дальше стартовой точки волны А, и в этом случае он может быть определен как бегущий треугольник, что показано на рис. 1-43. Несмотря на то что все треугольники, включая и бегущие, это проявления бокового движения, к концу волны Е они приводят к ценовой коррекции предыдущей волны.

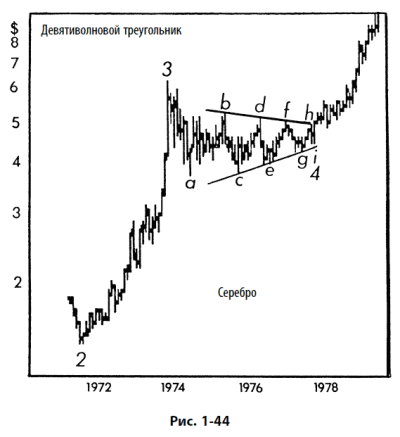

На графиках в этой книге представлено несколько реальных примеров треугольников (см. рис. 1-28, 3-15, 5–3, 6–9, 6-10 и 6-12). Как можно заметить, большинство подволн в треугольниках являются зигзагами, но иногда какая-то из подволн (обычно С) оказывается значительно сложнее, чем другие, и может принимать форму нормальной или расширенной горизонтальной коррекции или множественного зигзага. В редких случаях одна из подволн (обычно Е) сама по себе является треугольником, так что вся модель растягивается в девять волн. Таким образом, как и в случае зигзагов, треугольники иногда демонстрируют явление, аналогичное растяжению. Один из таких примеров возник в период с 1973 по 1977 г. на рынке серебра (см. рис. 1-44).

Треугольники всегда возникают в позиции, предшествующей последней из действующих волн в модели, степень которой на единицу больше, т. е. в качестве волны 4 в импульсе, волны В в модели А – В–С или последней волны Х в двойном или тройном зигзаге (см. следующий раздел). Кроме того, треугольник может появиться в качестве последней действующей модели в коррективной комбинации (этот случай обсуждается в следующем разделе), но даже тогда он обычно предшествует последней действующей волне в модели, степень которой на единицу больше степени коррективной комбинации. Хотя в крайне редких случаях вторая волна импульса, по-видимому, принимает форму треугольника, обычно это связано с тем фактом, что треугольник образует часть модели, являющейся двойной тройкой (см. рис. 3-12).

Когда треугольник возникает на фондовом рынке в позиции четвертой волны, пятая волна иногда оказывается очень быстрой и проходит расстояние, примерно равное самой широкой части треугольника. Эллиотт использовал для обозначения этой быстрой, короткой движущей волны, следующей за треугольником, слово «рывок». Обычно рывок – это импульс, но он может оказаться и конечным диагональным треугольником. На мощных трендовых рынках не бывает рывков, вместо них возникают затянувшиеся пятые волны. Так, если пятая волна, следующая за треугольником, продолжается и после обычного для рывка движения, это дает сигнал о том, что, вероятно, она окажется затяжной. Растущие импульсы степеней выше промежуточной, появляющиеся после треугольников на товарных рынках, обычно оказываются самыми длительными в последовательности, что объясняется в главе 6.

На основании нашего опыта работы с треугольниками, как показывают примеры на рис. 1-27 и позже 3-11 и 3-12, мы полагаем, что в большинстве случаев момент, в который ограничивающие линии сходящегося треугольника соединяются в его вершине, соответствует разворотной точке рынка. Возможно, распространенность этого свойства треугольников оправдала бы его внесение в список норм волнового анализа.

«Горизонтальными» называются коррективные треугольники, в противоположность термину «диагональный», который относится к движущим моделям, описанным в предыдущем разделе. Таким образом, термины «горизонтальный треугольник» и «диагональный треугольник» обозначают две характерные модели, используемые в волновом анализе. Эти термины соответствуют более распространенным «треугольнику» и «клину». Однако следует помнить о том, что в традиционном графическом анализе не существует точных определений данных моделей, что может приводить к путанице. Использование терминов, присущих только волновому принципу, поможет ее избежать.

Комбинации (двойные и тройные тройки)

Эллиотт называл боковые комбинации двух коррективных моделей «двойными тройками», а трех моделей – «тройными тройками». В то время как единичная тройка может быть только зигзагом или горизонтальной коррекцией, треугольник является допустимым последним компонентом подобных комбинаций и в этом контексте также называется «тройкой». Комбинация состоит из более простых типов коррекций, среди которых – зигзаги, горизонтальные коррекции и треугольники. Комбинации – это своего рода растяжения горизонтальных коррективных моделей. Как и в случае двойных и тройных зигзагов, компоненты, являющиеся простыми коррективными моделями, обозначаются буквами W, Y и Z. Каждая противодействующая волна, помеченная как Х, может принимать форму любой коррективной модели, но чаще всего зигзага. Как и в случае множественных зигзагов, три модели – по-видимому, предел, но даже они редки по сравнению со значительно более распространенными двойными тройками.

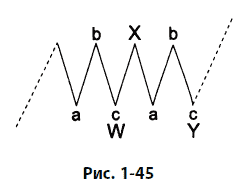

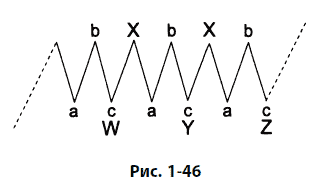

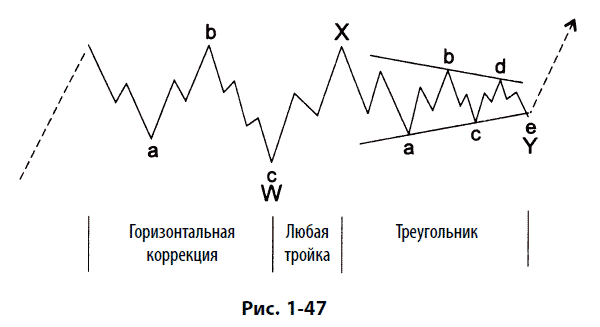

Эллиотт помечал комбинации троек по-разному в разное время, хотя пояснительная модель всегда принимала форму двух или трех помещенных рядом плоских коррекций, как показано на рис. 1-45 и 1-46. Однако чаще всего модели, входящие в комбинацию, чередуются по форме. Например, плоская коррекция, за которой следует треугольник, – наиболее типичный вид двойной тройки (подобная модель наблюдалась в 1983 г.; см. приложение), он показан на рис. 1-47.

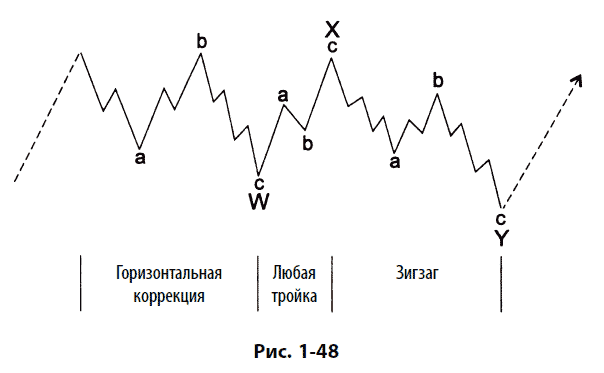

Горизонтальная коррекция, за которой следует зигзаг, дает другой пример двойной тройки (рис. 1-48). Рисунки в этом разделе изображают коррекции на бычьем рынке. Чтобы представить себе направленную вверх коррекцию медвежьего рынка, их следует перевернуть.

По большей части комбинации по своему характеру горизонтальны. Эллиотт указывал, что комбинация может отклоняться в направлении, противоположном более крупному тренду, хотя мы никогда не сталкивались с подобным случаем. Одна из причин этого в том, что, по-видимому, в комбинации никогда не бывает более одного зигзага, как никогда не бывает и более одного треугольника. Вспомним, что само по себе появление треугольников предшествует последнему движению более крупного тренда. Комбинации, похоже, согласны с таким его характером, и короткие треугольники появляются лишь как последняя волна двойных или тройных троек.

Двойные и тройные зигзаги, всегда направленные под углом к основному тренду (см. рис. 1-26), также можно отнести к негоризонтальным комбинациям, как Эллиотт, похоже, предполагал в своем «Законе природы». Тем не менее двойные и тройные тройки отличаются от двойных и тройных зигзагов не только своим углом, но и целью. В двойном или тройном зигзаге первый зигзаг редко оказывается достаточно большим, чтобы привести к адекватной ценовой коррекции предыдущей волны. Удвоение или утроение начальной формы обычно необходимо, чтобы создать коррекцию адекватного размера. Однако в комбинации первая простая модель часто приводит к адекватной ценовой коррекции. Похоже, удвоения или утроения появляются с тем, чтобы увеличить длительность коррективного процесса после того, как ценовые цели фактически достигнуты. Иногда дополнительное время требуется для того, чтобы достичь границы канала или добиться большего сходства с другой коррекцией в импульсе. По мере развития консолидации сопровождающие ее психологические и фундаментальные тенденции, соответственно, также продолжаются.

Как становится ясно из этого раздела, существует качественная разница между сериями 3+4+4+4 и т. д. и сериями 5+4+4+4 и т. д. Обратите внимание на то, что в простой импульсной волне содержится 5 подволн, а в растянутой – 9 или 13. Простая коррективная волна разбивается на 3, а комбинации содержат 7 или 11 подволн. Треугольник, по-видимому, представляет собой исключение, хотя подсчет его внутренних волн может совпадать с подсчетом тройной тройки, что приводит к 11 волнам. Таким образом, если природа модели неясна, вы иногда можете прийти к разумному заключению, просто посчитав волны. Например, 9, 13 или 17 подволн с малым количеством перекрытий, скорее всего, составляют движущую волну, в то время как 7, 11 или 15 подволн с многочисленными перекрытиями, как правило, говорят о коррективном характере модели. Главным исключением оказываются диагональные треугольники обоих типов, являющиеся гибридами движущих и коррективных сил.