Алексей Бачеров

Азы инвестиций. Настольная книга начинающего инвестора

Откуда берутся обещания в 1000 % и что такое плечо

Людей завлекают на биржу обещаниями в сотни и даже в тысячи процентов доходности. Откуда берутся такие обещания, если речь не идет о мошенничестве в чистом виде?

Как можно получить доходность с двумя и тремя нулями, если, например, доходность по биржевому индексу IMOEX за 2019 год была всего 29 %, а с учетом дивидендов акций, которые в него входят, около 35 %. Конечно, можно было бы «нарисовать» какие-нибудь идеальные моменты продажи и покупки, но даже в этом случае вряд ли бы получилось что-то близкое если не к 100 % так уж к 1000 % точно.

Все дело в хорошо развитом на фондовых и финансовых рынках кредитовании. Его называют «leverage» или по-русски «плечо». Техника кредитования достаточно проста. На сумму средств, которые вы перечислили на счет брокера, может быть выдан кредит. Размер этого кредита зависит от степени квалифицированности инвестора, которую определил брокер, и на основании действующих ограничений в законодательстве. Для начинающих инвесторов самым распространенным является размер кредита, равный сумме собственных средств инвестора. Например, инвестор внес 100 тысяч, брокер может предоставить еще 100 тысяч. Таким образом, можно совершать сделки на 200 тысяч. Этот будет плечо 1 к 1 (1:1). Для квалифицированных инвесторов часто встречается плечо 1:4. Это значит, что на каждые 100 тысяч можно получить еще 400 тысяч. При этом если сделки купли-продажи будут закрыты на конец дня, то инвестор даже не заплатит процентов за пользование кредитными деньгами, если же сделка растянется на несколько дней, то придется заплатить проценты за пользование кредитом по ставкам брокера.

Наличие кредитного плеча позволяет существенно улучшить потенциальный результат инвестиций. Предположим, вы купили акции Сбербанка в начале дня по 250 рублей, а к концу дня они выросли до 260. Если вы использовали только свои средства, то заработали 10 рублей на акции или 4 %. Прекрасный результат за день! Но если бы вы воспользовались плечом 1:4, то ваш результат был бы в 5 раз больше, то есть 20 %. Фантастика! Доступность и легкость получения плеча крайне привлекательны для желающих спекулировать на ценных бумагах. Именно это привлекает новичков с небольшим собственным капиталом и создает видимость легкого обогащения. Но обратная сторона медали в другом: если бы цена упала на 10 рублей – до 240, то на своих деньгах вы бы получили убыток в 4 %, а с плечом уже 20 %! Как можно понять, вторую часть не используют в рекламных материалах.

Почему брокеры не боятся предоставлять такие кредиты?

Все дело в том, что брокер очень хорошо контролирует риск его невозврата. Залогом по кредиту являются ваши денежные средства и/или ценные бумаги, которые были приобретены на вашу часть средств. Если вы купили с плечом 1:4 актив и цена пошла вниз, то брокер при падении примерно на 18–19 % продаст все активы, а убыток целиком покроет из ваших средств. Это называется «margin call». На примере в 100 тысяч собственных средств и 400 тысяч брокера убыток в 18 % от общей позиции в 500 тысяч составит 90 тысяч. Они и будут списаны с вашего счета. Таким образом, для вас этот убыток составит 90 %.

Использование плеча «убивает» большинство счетов! Помните статистику, о которой я писал ранее? Уоррен Баффет так говорил про использование заемных средств в инвестициях: «Представьте, что вы едете на большой скорости на автомобиле, а к рулю привязан нож, острием направленный на вас. Ощущения впечатляющие, но цена ошибки – ваша жизнь».

Не всегда плечо – это кредит. Оно может быть «вшито» в сам инструмент. Например, как во фьючерсах. Там для совершения сделки достаточно иметь примерно 10 %, а бывает и меньше, для гарантийного обеспечения. Суть же расчетов по такой сделке будет аналогична торговле с плечом.

Дилеры FOREX предоставляют плечи существенно больше – 1:25, 1:100 и даже 1:300. Представляете, насколько быстро трейдеры остаются без денег?

Я считаю, что использование плеча губительно для большинства частных инвесторов. Лучше синица в руках, чем журавль в небе, а сложный процент на длительном периоде сделает большую часть работы за вас.

Инвестор должен учитывать риск и волатильность

Я уже не раз упомянул такое понятие, как «волатильность». И вам, скорее всего, уже стало понятно, что это, по сути, мера колебаний цен. Пришла пора немного глубже разобраться с этим термином и его влиянием на инвестиционные решения.

Как ни парадоксально это звучит, но почти все начинающие инвесторы (и достаточно многие из опытных) при принятии инвестиционных решений ориентируются только на потенциальную доходность. В инвестиционной теории ее называют ожидаемой доходностью. Более того, очень многие инвесторы в качестве этого показателя берут историческую доходность, не понимая глубинный смысл этого понятия.

Обычная житейская логика нам подсказывает, что кроме доходности стоило бы использовать некую меру, которая позволяла бы нам оценить возможные потери, получив таким образом аналог любимого потребительского индикатора «цена/качество». И такой показатель в инвестициях есть, и он называется «риск». А любимый потребительский индикатор тогда превращается в инвестиционный аналог «ожидаемая доходность/риск».

Надо сказать, что измерений риска достаточно много, и они не всегда имеют одну природу. Например, риск банкротства компании не отражает риск волатильности (изменения цены под действием рыночной конъюнктуры). Риски могут быть взаимосвязанными, как, например, риск ликвидности (возможность быстро и без потерь обменять актив на деньги и обратно) с тем же риском волатильности.

В классическом академическом представлении под риском инвестиций обычно понимают волатильность (но и ее тоже могут измерять по-разному). Даже такое упрощенное понимание риска даст нам как инвесторам бо́льшее представление о финансовом инструменте или спекулятивной стратегии. Используя его наравне с ожидаемой доходностью, мы более взвешенно отнесемся к принятию инвестиционного решения.

Давайте посмотрим на академический вариант определения ожидаемой доходности и риска. Правильной трактовкой этих двух показателей будет следующая:

Пусть ожидаемая доходность инструмента 15 % годовых, а риск – 5 %. Тогда в 7 случаях из 10 наша ожидаемая доходность находится в пределе от 10 до 20 %, в 97/100 – от 5 до 25 %, а в 99/100 – от 0 до 30 %.

Уже из этого мы видим, что инвестировав свои сбережения в такой актив, мы имеем вероятность, пусть и маленькую, вообще не получить никакого дохода. Мастерство инвестора заключается именно в том, чтобы постараться так инвестировать свои сбережения, чтобы максимально повысить шансы на получение более высокой доходности, чем разместив свои деньги в инструмент с гарантированной доходностью, такие как депозит или облигации федерального займа (по крайней мере для большинства обычных людей).

Волатильность – очень важное понятие, и более того, из классического определения мы видим, что его можно трактовать как возможность не только потерять, но и получить существенно больший доход. Именно поэтому фондовые и финансовые рынки привлекают внимание желающих спекулировать, т. е. заработать на разнице цены покупки и продажи в краткосрочном периоде.

Подробный разговор на тему волатильности выходит за рамки данной книги. Здесь же я ограничусь общими представлениями, которых достаточно для обучения начинающего инвестора. Но у читателя наверняка возник вопрос: почему в инвестициях волатильность считается более существенным риском, чем банкротство? Это станет понятно, когда мы поговорим дальше о таком важном понятии, как диверсификация.

Давайте еще раз выделим существенное об инвестиционном риске.

Доходность по многим активам, которые может прибрести инвестор, не является гарантированной. Цена на них может изменяться под воздействием различных факторов, а в некоторых случаях актив может обесцениться вовсе – дом может рухнуть, компания – обанкротиться или не выплатить по своим долгам и т. п. Все это называется риском. Его обязательно надо учитывать при принятии инвестиционных решений. Волатильность является составной частью инвестиционного риска, а в условиях, когда активов у инвестора много (то есть у инвестора диверсифицированный портфель – очень важное понятие, которое мы рассмотрим в главе 5), волатильность будет превалирующей над остальными рисками.

Почему большинству подходят инвестиции в ценные бумаги

Теперь вы знаете о том, что такое инвестиции, почему стоит держаться подальше от спекуляций, почему важна инвестиционная цель. Но реальных объектов для инвестиций много, и возникает резонный вопрос, почему я предлагаю выбирать именно ценные бумаги.

Давайте посмотрим на самые известные объекты инвестиций:

• Банковский депозит.

• Недвижимость.

• Собственный бизнес.

• Прямое финансирование чужих проектов (займы или вложения в бизнес друзей, родственников и т. п.).

• Ценные бумаги.

Подходы к инвестированию в указанные объекты могут существенно различаться, а от инвесторов будут требоваться специфичные навыки и опыт.

Так почему именно инвестиции в ценные бумаги наиболее предпочтительны для большинства инвесторов?

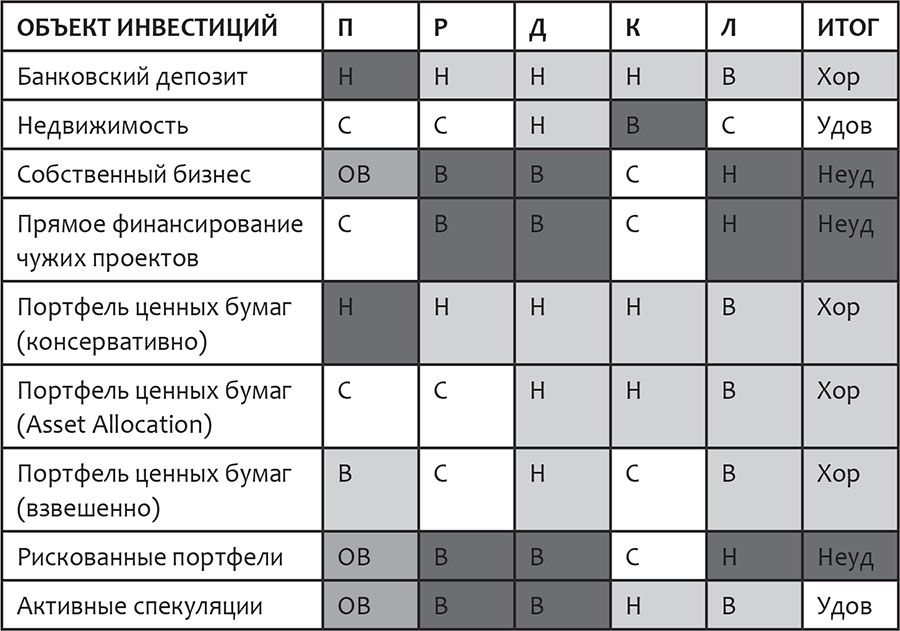

Посмотрите на таблицу, которую я называю «зачетка инвестора». Она наглядно демонстрирует плюсы и минусы различных видов инвестиций. Разобраться в ней легко.

Есть пять столбцов:

• П – ожидаемая доходность.

• Р – риск владения/ведения/конъюнктуры.

• Д – риск полной утраты/дефолт.

• К – капиталоемкость.

• Л – ликвидность.

Каждая ячейка таблицы может иметь одно из четырех потенциальных состояний:

• ОВ – очень высокая.

• В – высокая.

• С – средняя.

• Н – низкая.

При этом в одних случаях, например, В может быть хорошим показателем (скажем, для ожидаемой доходности), в другом – негативным (например, для риска дефолта). Для наглядности ячейки с положительными показателями залиты светло-серым фоном, с негативными – темно-серым, а нейтральные оставлены без фона. В столбце «ИТОГ» дана оценка по совокупности всех показателей, как в зачетке студента.

Из данной зачетки нетрудно увидеть, что оценку «ХОР» имеют банковский депозит и портфели ценных бумаг: консервативный, Asset Allocation, взвешенный. Остальные имеют оценку ниже. Замечу, что ни у одного объекта инвестиций нет оценки «ОТЛ», что наглядно демонстрирует отсутствие в реальной жизни идеального объекта инвестиций.

Сделаю оговорку: наличие определенных компетенций может изменить зачетку, но для подавляющего большинства она будет выглядеть именно таким образом. И поэтому я обучаю людей инвестициям в ценные бумаги и управляю своими инвестиционными портфелями и портфелями своих клиентов.

Давайте немного порассуждаем над данной зачеткой. Например, мы видим, что депозит в банке по параметрам РДКЛ имеет светло-серый цвет. РИСК ВЛАДЕНИЯ (Р) является низким, потому что волатильность депозита крайне низка. РИСК ДЕФОЛТА (Д) тоже мал, если мы говорим о небольшой сумме, застрахованной в АСВ, и/или о размещении денег в надежных банках. КАПИТАЛОЕМКОСТЬ (К) незначительная, так как депозит можно открыть и с самой малой суммой сбережений. ЛИКДВИДНОСТЬ (Л) очень высокая, потому что в соответствии с российским законодательством вы в любой момент можете потребовать возврат своего депозита, и банк будет обязан его вернуть, пусть даже с потерей процентов. Однако доходность по нему мала и это негативный аспект для нас как для инвесторов, поэтому ячейка залита темно-серым фоном. Против одного негативного фактора мы имеем четыре позитивных, что однозначно делает данный объект хорошим для инвестора.

Теперь посмотрим на собственный бизнес. Очень часто у большинства людей возникает вопрос: что лучше, начать собственный бизнес или инвестировать в ценные бумаги?

Сравнивать эти два понятия сложно, поскольку сущность инвестиций и предпринимательства разная. Чтобы сравнение было более корректным, я разделю роль предпринимателя на две – инвестиционную и руководящую. Инвестиционная роль заключается в том капитале, который предприниматель вложил в свое дело и ожидает получить с него дивиденды. Как руководитель он может работать за зарплату.

Сравнивать предпринимателя как инвестора в собственный бизнес с инвестором в ценные бумаги уже корректно. И мы будем оперировать следующими интересными данными.

Статистика по собственному бизнесу весьма удручающая: 95 из 100 малых предприятий разоряются через 2 года! Малый бизнес редко связан с хорошими активами. Большая часть затрат направляется в фонд оплаты труда и инвестиции в оборотный капитал. Поэтому в подавляющем большинстве случаев потери первоначальных инвестиций близки к 100 %!

Предприниматели часто приравнивают выплату себе зарплаты к возврату первоначальных инвестиций. Но это неправильно, потому что вместо владельца мог бы работать наемный руководитель, и это был бы точно такой же расход, как и все остальные. Какова же должна быть доходность на собственный капитал в малом бизнесе, чтобы инвестиции в него стали интересными? Если говорить сухим языком теории вероятности и математической статистики и сравнивать тот же депозит и малый бизнес, с учетом риска, то такой бизнес должен вырасти в 5 раз за год. Это очень амбициозная задача! Большая часть рисков в зачетке инвестора для «Собственного бизнеса» подкрашена темно-серым, и только КАПИТАЛОЕМКОСТЬ (К) у него на среднем уровне. Единственным большим плюсом может быть ОЧЕНЬ ВЫСОКАЯ доходность, если дело пойдет, и она может стать просто космической, если спустя много лет вы сможете акционировать его и продать акции широкому кругу инвесторов. Это, кстати, один из путей стать по-настоящему богатым человеком. Но, как вы видите, шансы крайне низки. Однако бизнес – это ведь не только и не столько математика, в нем есть немало души организатора, только это уже не вопрос инвестиций.

Я не буду подробно разбирать здесь остальные позиции зачетки инвестора, вы можете сами порассуждать над такими объектами инвестиций, как «недвижимость» и «прямое финансирование чужих проектов».

Закончу настоящую главу следующим утверждением. Глядя на зачетку инвестора, несложно увидеть, что ценные бумаги позволяют создать такие инвестиции, которые по параметрам доходности и рисков будут удовлетворять вашим критериям. Они могут быть очень похожи на депозиты или же на инвестиции в собственный бизнес. Именно эта вариативность делает их очень удобным инструментом для большинства инвесторов. Иными словами, зная, как работает финансовый рынок, какие ценные бумаги на нем доступны, какова ваша терпимость к риску, будет несложно составить лично ваш инвестиционный портфель, и он будет максимально отвечать только вашим целям и требованиям.

Как же определить терпимость к риску?